Il decreto per la rivalutazione delle quote di Bankitalia slitta a gennaio, ma da settimane si parla di quello che alcuni definiscono tra i provvedimenti più controversi degli ultimi anni e forse più. Facciamo un breve excursus della situazione. Ad oggi, il capitale della Banca d’Italia risulta pari a 156 mila euro, suddiviso in quote sottoscritte a loro tempo da numerose banche e assicurazioni private per il 95% del suo valore. Il 5% è dello stato.

Fino ad ora, le banche azioniste hanno attinto complessivamente dagli utili di Via Nazionale per una percentuale massima pari al 10% del capitale (15.600 euro), da sommarsi a un tasso massimo totale del 4% delle riserve statutarie.

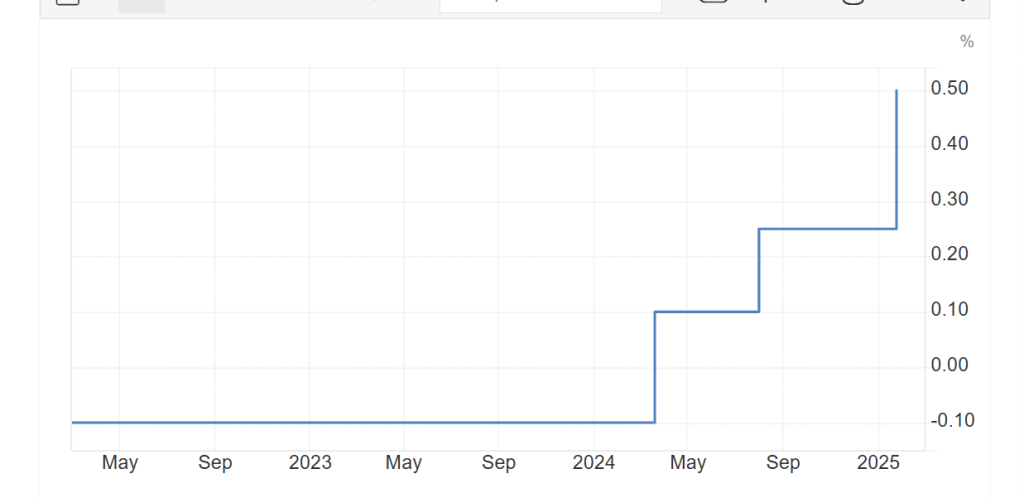

Poiché queste ammontano a circa 23 miliardi di euro, a bilancio 2012, il governatore Ignazio Visco avrebbe potuto distribuire alle banche fino a un massimo di 920 milioni di euro. Tuttavia, da diversi anni, Bankitalia ha distribuito solo lo 0,5%, che per il 2012 è equivalso, quindi, a circa 115 milioni.

Ora, il governo ha incaricato un comitato di tre esperti, tra cui l’ex premier greco Lucas Papademos, ex banchiere centrale BCE, di rivalutare il capitale di Bankitalia, individuando il suo valore corretto. Operazione non semplicissima, visto che a differenza di una qualsivoglia società, qui avrebbe scarso senso utilizzare il metodo dell’attualizzazione dei profitti. Gli esperti hanno calcolato che il capitale di Bankitalia varrebbe tra i 5 e i 7,5 miliardi di euro.

Per quale motivo il governo ha fretta di rivalutare le quote? Semplice: per fare cassa. Ma forse, non solo. Le banche si troveranno, infatti, ad avere un maggiore capitale a bilancio, sulla cui rivalutazione dovranno pagare un’aliquota del 12% (sui beni ammortizzabili sarebbe stata del 16%). In realtà, le banche avevano già in parte rivalutato a bilancio negli anni tale capitale, per cui, si calcola che lo stato introiterebbe intorno ai 900 milioni di euro o anche meno.

Attenzione, però, a pensare che esse escano perdenti dalla partita, perché è esattamente il contrario. A fronte di questi introiti una tantum, infatti, sale il livello degli utili distribuibili in favore degli istituti per ogni esercizio. Il governo ha previsto, tuttavia, un tetto massimo del 6% sul capitale, per cui, ipotizzando che verosimilmente il capitale sarà valutato 7,5 miliardi, il dividendo complessivo potrebbe arrivare a 450 milioni, anche se Visco potrebbe fissare di anno in anno un’aliquota più bassa, com’è accaduto negli ultimi 14 anni.

Cosa c’è dietro il tetto quote Bankitalia?

Il vero regalo alle banche, insomma, non verrebbe dai maggiori utili distribuiti, ma da una norma approvata al cdm, che fissa al 5% la quota massima per ciascun istituto.

La percentuale eccedente deve essere ceduta alla Banca d’Italia, che l’acquista temporaneamente, per rivenderla ad altri soggetti nazionali o stranieri. Da qui, si ha che Intesa (30,3%), Unicredit (21,1%), Generali (6,3%) e CdR di Bologna (6,2%) dovranno cedere complessivamente quote per il 43,9% dell’intero capitale, per una monetizzazione totale di 3,3 miliardi di euro. Soldi, va ribadito, che per questi istituti rappresentano pura plusvalenza, essendo pressoché nullo l’investimento realizzato a suo tempo, anche con tutti gli indici di rivalutazione applicabili al caso.

In parte, lo stesso stato beneficerebbe da queste plusvalenze, perché si applicherebbe su di loro nuovamente l’imposizione fiscale, ma sarebbero gli istituti a giovarsene maggiormente, perché potrebbero riportare a bilancio una voce attiva importantissima, in vista degli stress-test della BCE. E ovviamente, lo stesso potrebbero fare anche gli istituti con quote inferiori al 5%, come MpS, che dalla cessione del suo 2,5% incasserebbe 187,5 milioni. Un maxi-regalo di Natale alle banche e assicurazioni tricolori, altro che rivalutazione indispensabile per coprire il buco dell’IMU sulle seconde case.