E’ una fase estremamente negativa per il mercato obbligazionario mondiale, la peggiore di sempre. Qualche analista osserva che sarebbe finita in questi mesi la sua lunga era positiva, caratterizzata da rendimenti calanti. Ma generalizzare non fa mai bene, perché se è vero che alcuni paesi abbiano retto molto meglio di altri, nella stessa Italia abbiamo esempi di risultati complessivamente generosi per gli obbligazionisti. E’ il caso del BTp in dollari con scadenza 27 settembre 2023 e cedola 6,875% (ISIN: US465410AH18). Fu emesso dal Tesoro italiano nel lontano 1993, per cui debuttò sui mercati come bond trentennale.

Maxi-rendimento del BTp in dollari

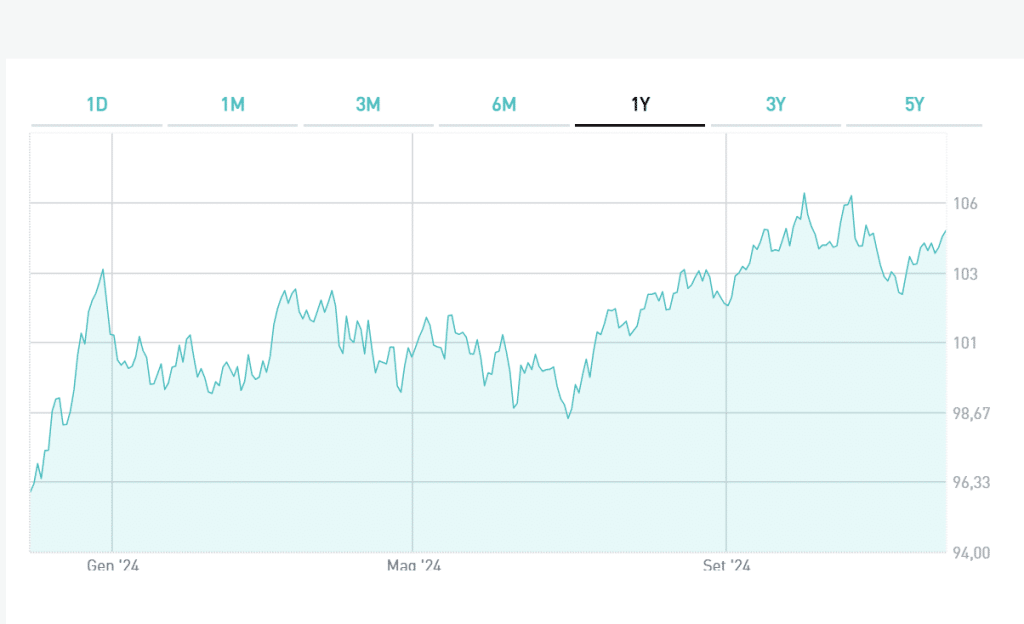

Perché un BTp in dollari? I governi sono soliti diversificare le valute di denominazione dei propri bond, al fine di attirare capitali da specifici mercati. E quello americano trabocca di capitali. Chiaramente, parliamo di una quantità esigua di bond rispetto al totale. Questo titolo scadrà tra un anno e cinque mesi esatti e oggi si acquista sul Mercato obbligazionario Telematico di Borsa Italiana per poco più di 105. Un anno fa, quotava sopra 114. Dunque, nell’ultimo anno ha perso poco meno dell’8%.

Vero, ma nel frattempo il cambio euro-dollaro è passato da 1,21 a 1,06. In pratica, il dollaro si è rafforzato contro l’euro di circa il 12%. Non è finita. La maxi-cedola rapportata all’investimento incideva un anno fa per più del 6% del capitale sborsato e grazie al rafforzamento del dollaro inciderebbe oggi per il 6,7%. In altre parole, tra rivalutazione del capitale e cedola il BTp in dollari ci avrebbe fruttato in un anno circa il 19%. Sottraendo la perdita dell’8% in termini di prezzo, il saldo resta più che positivo di quasi l’11%.

Questo bond attualmente offre un rendimento lordo del 2,87%, a premio di 80 punti base sul Treasury a 12 mesi. Un anno fa, offriva lo 0,83%, a premio di 65 punti base sul Treasury a 2 anni. Ma il rischio di cambio va tenuto in considerazione, perché la performance passata non è mai un indicatore per il futuro.

Esempio di investimento

Facciamo adesso un esempio pratico per capire quanto sopra spiegato in percentuale. Lo scorso anno, abbiamo acquistato un lotto minimo del BTp in dollari (1.000 usd) per 944 euro, fatti presenti il tasso di cambio di 1,21 e il prezzo di oltre 114. Oggi, rivendiamo il bond a 105,4, ricavando 994 euro. E nel frattempo abbiamo incassato cedole per 68,75 dollari, pari al tasso di cambio odierno a 64,86 euro. Stiamo supponendo, quindi, di non avere convertito le cedole semestrali all’atto dell’incasso. In definitiva, il nostro investimento ci ha fatto incassare complessivamente 1.059 euro, a fronte dei 944 spesi. Il rendimento effettivo lordo è stato così del 12% : (1059 – 944) / 944.