Ieri, il Tesoro ha emesso il nuovo “benchmark” a 15 anni attraverso un collocamento sindacato. Si tratta di un genere di operazione diversa dall’asta tradizionale. In pratica, ad un gruppo di banche (Barclays, Goldman Sachs, JP Morgan, Nomura e Unicredit) è stato affidato il compito di reperire i clienti interessati all’acquisto del BTp 1 marzo 2038 (ISIN: IT0005496770). L’importo offerto è stato di 5 miliardi di euro, a fronte del quale sono giunte richieste per complessivi 24,78 miliardi. La data di regolamento è stata fissata per il prossimo 31 maggio.

Come potete notare, il rapporto tra domanda e offerta è elevato e in molti casi, specie in condizioni di mercato più favorevoli, è risultato abnorme con i collocamenti sindacati. Ciò è dovuto al fatto che le banche raccolgono dai clienti ordini, che non corrispondono sempre al reale grado di interesse verso il bond in emissione. Essi cercano più semplicemente di accaparrarsi almeno un pezzo dell’offerta, inserendo ordini quanto più grossi possibili per non perdere l’occasione. Tuttavia, succede anche che nel corso del collocamento sindacato il controvalore degli ordini si riduca man mano che l’emittente lima il rendimento.

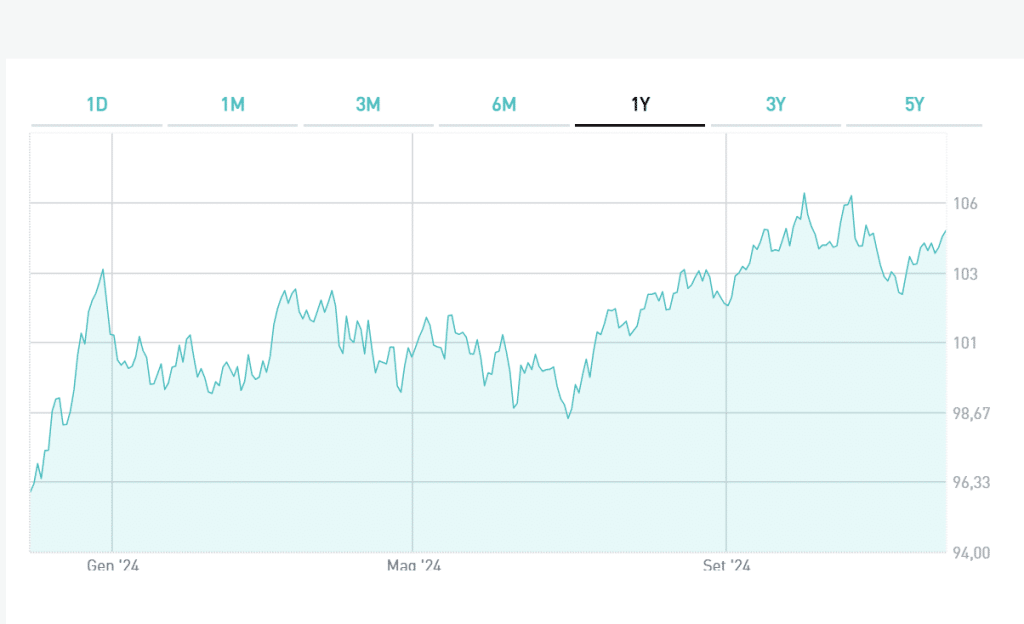

Tralasciando gli aspetti tecnici, occupiamoci adesso del BTp 2038. Esso sarà il prossimo bond a 15 anni di riferimento in Italia. Ieri, è stato prezzato a 99,651 centesimi, cioè leggermente sotto la pari. Poiché offre cedola fissa lorda del 3,25%, ha esitato un rendimento lordo alla scadenza del 3,305%, +8 punti base sul rendimento offerto in mattinata dall’attuale “benchmark” a 15 anni, giù dai +11 ipotizzati prima dell’avvio dell’operazione.

BTp 2038, nuovo benchmark a 15 anni più conveniente

La cedola è corrisposta su base semestrale, per cui ogni sei mesi l’obbligazionista incasserà un tasso d’interesse lordo di 1,625% del valore nominale investito. Il taglio minimo è di 1.000 euro, facendo del BTp 2038 un asset per tutte le tasche. In termini netti, la cedola annuale viaggia al 2,84%. Era nell’ordine delle attese.

In sostanza, il BTp 2038 permette agli obbligazionisti di incassare annualmente un rendimento netto del 2,84% senza attendere la scadenza. E rispetto agli altri bond di simile durata già quotati sul mercato ed emessi in passato, sconta minori probabilità di deprezzamento nel prossimo futuro. Parte già da alti livelli di cedola.