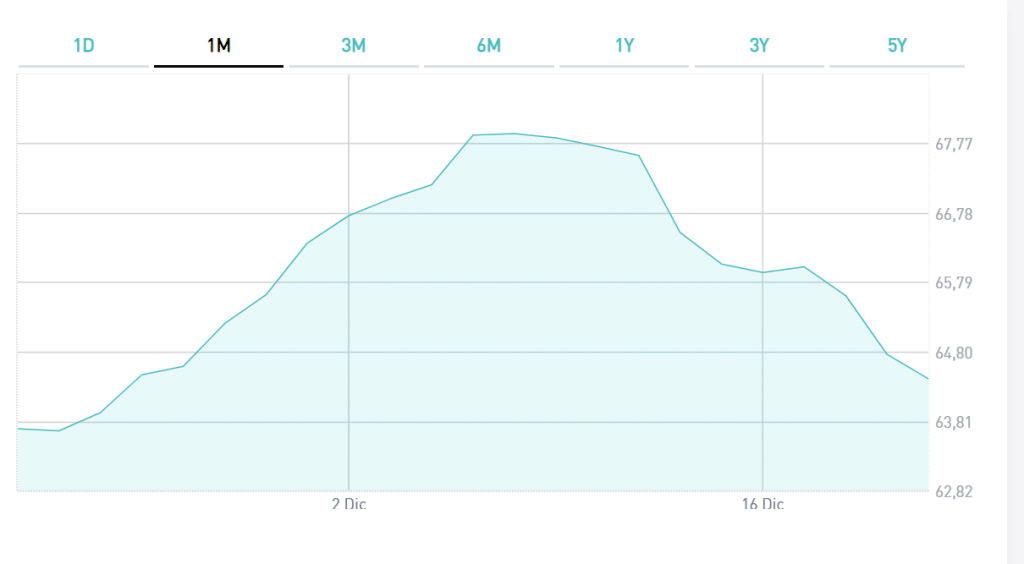

L’Italia è in piena campagna elettorale, entro domenica i partiti dovranno presentare i contrassegni delle liste e avranno tempo fino al 21 agosto per decidere le candidature. La caduta del governo Draghi a luglio, perlopiù inattesa, non ha alimentato l’esplosione dello spread. Malgrado sia il secondo più elevato nell’Eurozona dopo quello della Grecia, resta contenuto sotto i livelli di guardia. Ieri, si attestava poco sopra 210 punti base o 2,10% per la scadenza decennale. Ma ciò è dovuto alla BCE. Tra giugno e luglio ha acquistato titoli di stato italiani per 9,7 miliardi di euro e venduto 14,3 miliardi di Bund.

BCE tra inflazione e stabilità finanziaria

Questo significa che, man mano che i titoli di stato acquistati sotto il programma anti-pandemico arrivano a scadenza, la liquidità ottenuta potrà essere impiegata per restringere i differenziali di rendimento rispetto ai titoli tedeschi. Ma esistono limiti dettati dal tipo di politica monetaria seguita. In questa fase, la BCE deve ridurre e non aumentare la liquidità in circolazione, al fine di battere l’inflazione.

Così stanno facendo la Federal Reserve e la Banca d’Inghilterra, tanto per citare due delle principali banche centrali. La prima intende smaltire il suo portafoglio dei bond di 95 miliardi di dollari al mese, la seconda di 10 miliardi di sterline a trimestre. Gli acquisti di BTp dovranno necessariamente essere sterilizzati da vendite di altri bond. Ed è quanto sta avvenendo da qualche mese a questa parte. Solo così Francoforte può perseguire l’obiettivo della stabilità dei prezzi senza compromettere la stabilità finanziaria nell’Eurozona.

I limiti contro lo spread

Ma su questa strada non potrà battere a lungo. Un portafoglio obbligazionario con troppi titoli di stato italiani a basso rating e pochi tedeschi con tripla A nuocerebbe alla credibilità dell’istituto.

In altre parole, fino all’insediamento del nuovo premier, verosimilmente non prima di fine ottobre, non ci sarebbe un sostegno così scontato ai nostri titoli. Dovremmo augurarci che per i prossimi due-tre mesi non vi saranno nuovi attacchi speculativi contro l’Italia o il nostro mercato sovrano rischierebbe di trovarsi scoperto. Altro che scudo anti-spread.