L’inflazione in Italia nel mese di agosto è salita all’8,4%, il dato massimo dal dicembre 1985. Nell’Eurozona, nuovo record al 9,1%, sopra le stime del 9% e in accelerazione dall’8,9% di luglio. Insomma, la corsa dei prezzi al consumo non vuole sentirne di rallentare e adesso l’attenzione si sposta sulla BCE. Non è un caso che ieri il BTp dicembre 2032, cioè l’attuale decennale, abbia superato il rendimento di 3,90%. La soglia del 4% è praticamente a un soffio. Lo spread è nel frattempo risalito anch’esso, ma restando nei dintorni dei 230 punti base.

Non solo l’alta inflazione costringe il mercato a pretendere rendimenti nominali più alti per difendere il potere di acquisto del capitale. C’è anche il fatto che la BCE al board dell’8 settembre sarà chiamata con ogni probabilità ad alzare i tassi d’interesse più dello 0,50% sinora prospettato. Cresce tra i governatori e i consiglieri esecutivi la richiesta di una stretta monetaria più decisa per evitare il rischio di un disancoraggio delle aspettative d’inflazione.

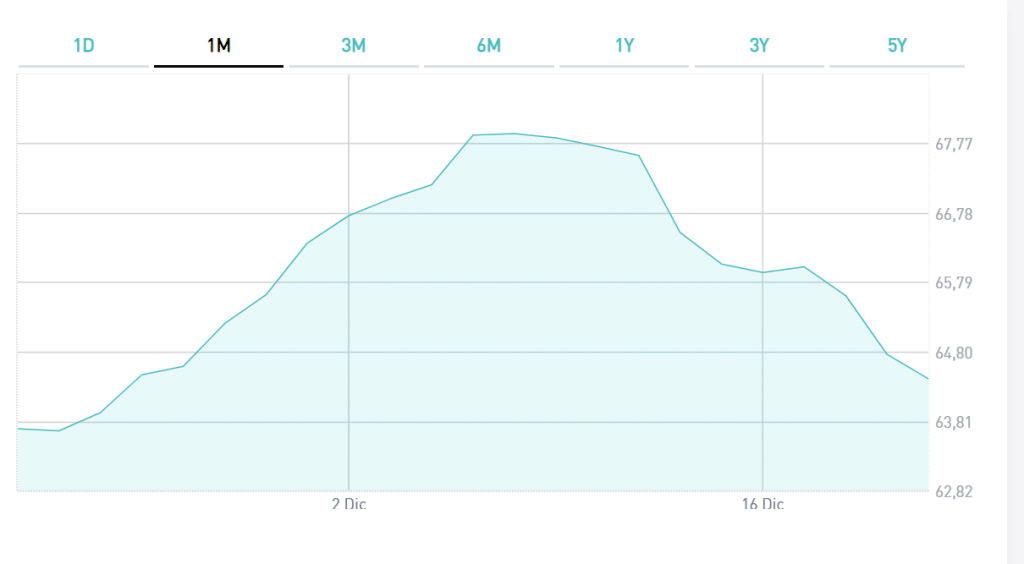

BTp 2032 a +1% in un mese

Il BTp 2032 stava sotto il 3% a inizio agosto. Nell’arco di un mese, ha registrato un rialzo di quasi l’1%. Sarebbe stato verosimilmente maggiore senza il sostegno della BCE, che continua a comprare titoli di stato italiani grazie alla flessibilità goduta in fase di reinvestimenti con il PEPP. E’ probabile, pur ancora non scontato, che oltre ad annunciare un maxi-rialzo dei tassi dello 0,75% Francoforte si prepari a chiudere i reinvestimenti con il “quantitative easing”. La liquidità sui mercati si ridurrebbe e, soprattutto, ne fluirebbe di meno a favore degli acquisti di bond italiani.

Ad ogni modo, l’esplosione dei rendimenti sta riguardando un po’ tutta l’Eurozona. Pensate che ormai in Germania non esiste più alcun titolo di stato con rendimenti negativi. Fino al dicembre scorso, ancora il Bund a 30 anni offriva meno di zero. Invece, ieri la scadenza a 3 mesi si aggirava in area 0,03%. La fine di una lunga era, che segnala la normalizzazione monetaria in corso in tutti i mercati avanzati.