Alla fine del secolo scorso, il Tesoro emetteva un titolo di stato della durata superiore ai 30 anni. Oggi, quel bond presenta una durata residua inferiore agli otto anni e mezzo. E’ il BTp 1 maggio 2031 e cedola 6% (ISIN: IT0001444378). Già il tasso annuale offerto la dice lunga sul periodo di emissione. Per quanto i rendimenti siano esplosi quest’anno con il ritorno dell’inflazione, non siamo arrivati a quei livelli neppure per le scadenze ultra-lunghe. Ricordiamoci che alla fine degli anni Novanta, ufficialmente l’Italia era entrata a far parte dell’Eurozona insieme ad altri undici paesi, ma ancora circolava fisicamente la lira.

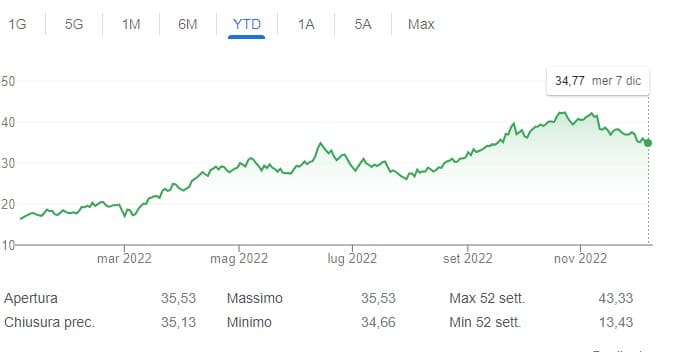

Il BTp 2031 oggi offre un rendimento lordo in area 3,25%. Ciò è dovuto al fatto che la quotazione a cui si acquista sul mercato secondario resta decisamente sopra la pari: 119! In altre parole, se vuoi inserirlo in portafoglio per 1.000 euro nominali, dovrai spendere 1.190 euro. E pensate che alla fine del 2020, all’apice del boom del mercato obbligazionario sotto pandemia, la quotazione superò la cifra di 155.

Ciononostante, questo bond continua ad essere interessante anche ora. Vi chiederete se abbia senso concentrare l’attenzione sul BTp 2031, dato che rende molto meno dell’attuale tasso d’inflazione. Come abbiamo più volte chiarito, dobbiamo distinguere tra inflazione in corso e inflazione a medio-lungo termine. La prima è un dato certo, la seconda può essere solo stimata. Sta di fatto che ad oggi il mercato si aspetta un’inflazione per i prossimi anni mediamente intorno o persino al di sotto del 2%. E questa soglia è anche il target BCE.

BTp 2031, incognita quotazione futura

Detto questo, il BTp 2031 si rivela interessante da un’altra prospettiva. La sua cedola netta effettiva è oggi del 4,4%. Essa si ottiene tenendo conto dell’imposizione fiscale e rapportandola al prezzo di acquisto. Di fatto, l’investimento riuscirebbe a coprire l’inflazione attesa ufficialmente per l’anno prossimo.

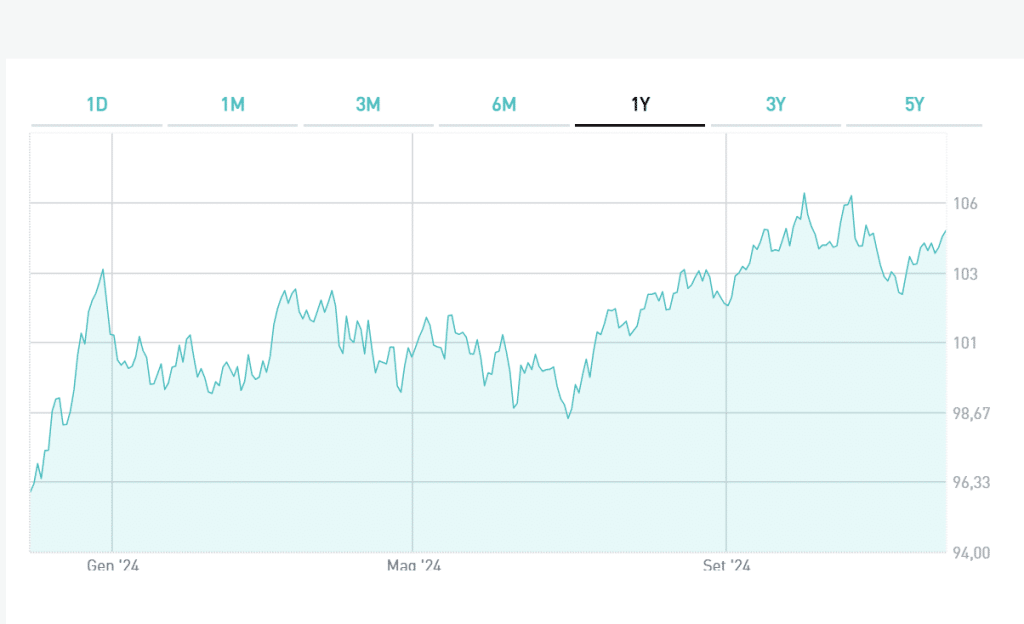

E alla scadenza? Accuseremmo una perdita dovuta al fatto che il capitale rimborsato (1.000 euro) risulterebbe inferiore all’investimento effettuato (1.190 euro). E se lo rivendessimo prima della scadenza? Immaginate di tenere il BTp 2031 in portafoglio per un paio di anni. A fine 2024 disinvestiremmo. A quale prezzo? Dipenderà dalle condizioni di mercato. Una cosa possiamo affermarla, però: se la quotazione rimanesse immutata, riusciremmo ad uscire dall’investimento senza incorrere in perdite.

Quante probabilità avremmo in tal senso? Abbiamo calcolato che se il BTp 2031 tra un paio di anni quotasse ancora a 119, il suo rendimento alla scadenza sarebbe del 2,70%. Per un titolo della durata residua di quasi 6 anni e mezzo, non sarebbe poco. In media, nell’ultimo decennio il BTp a 6 anni ha reso poco più di 1,50%. All’inizio di quest’anno, offriva meno dello 0,60%. Dunque, sarebbe tutt’altro che irrealistico ipotizzare che la quotazione regga o persino che risalga prima di tendere naturalmente alla pari nel periodo precedente alla scadenza.