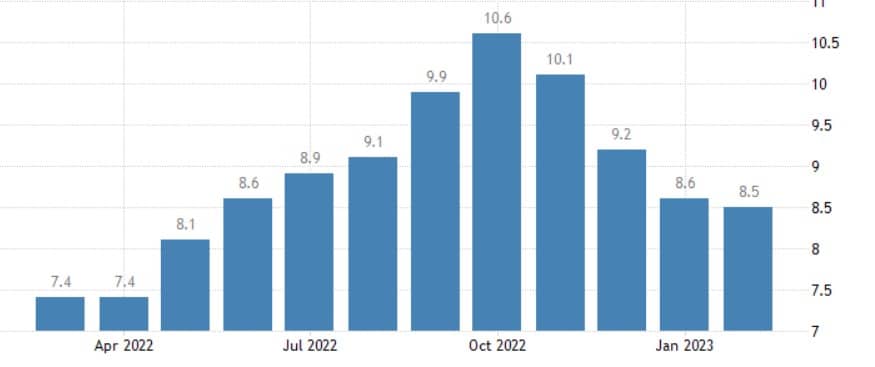

Brutti dati sull’inflazione nel mese di febbraio nell’Area Euro. Giù dall’8,6% di gennaio, ma solo all’8,5% e sopra le stime dell’8,2%. E il dato “core” sale al nuovo record del 5,6%. In Germania, l’indice dei prezzi al consumo è rimasto invariato a +8,7% su base annua. L’indice armonizzato, invece, è salito leggermente al 9,3%. In precedenza, i dati di Francia e Spagna erano risultati in rialzo. Neppure in Italia è andata bene. Prezzi al consumo in crescita del 9,2% dal 10% di gennaio, ma sopra le stime del +8,8%.

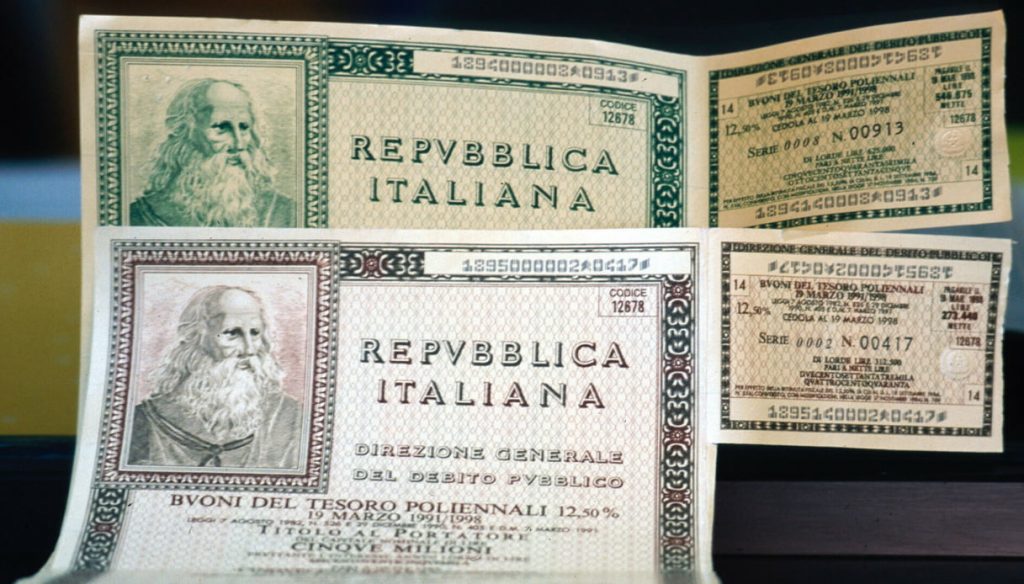

Non poteva che reagire negativamente il mercato dei bond. Se il Bund a 10 anni supera il 2,75%, il BTp di pari durata sale fino al 4,62% e si porta ai massimi dell’anno. Lo spread si amplia ancora un po’ a 186 punti base. Inflazione più alta comporta maggiori rendimenti nominali richiesti dal mercato. E bisognerà scontare necessariamente una stretta monetaria più duratura e/o dura del previsto. Ieri, il governatore della Bundesbank lo aveva avvertito. Joachim Nagel aveva fatto presente che il taglio dei riacquisti dei bond (“Quantitative Tightening“) potrebbe salire da 15 a 20 miliardi di euro al mese.

Inflazione ristagna, rendimenti bond in rialzo

In altre parole, i tassi d’interesse saliranno più in alto di quanto non scontassimo fino a poche settimane fa. Il mercato arriva a prevedere che l’apice sarà toccato entro settembre al 4,50%. Questo implicherebbe un rialzo ulteriore del costo del denaro di 150 punti base o 1,50% dai tassi attuali.

L’aspetto più preoccupante di questa inflazione stagnante (anche negli Stati Uniti) consiste nel fatto che stia avvenendo in un contesto di crollo dei prezzi del gas sotto 50 euro per Mega-wattora e con un petrolio sostanzialmente stabile in area 85 dollari al barile. Bisognerà “raffreddare” le aspettative per impedire richieste salariali che rischierebbero di innescare un circolo vizioso con i prezzi al consumo. Per i bond lo scenario peggiore nel breve termine. Ci aspettiamo che i rendimenti salgano particolarmente sul tratto medio-breve della curva per riflettere condizioni monetarie più restrittive. Quanto al BTp a 10 anni, il superamento della soglia del 5%, a parità di spread, sarebbe questione di tempo.