Resta stabile attorno ai 163 punti base lo spread tra Italia e Germania. Il rendimento decennale dei BTp sovrasta quello dei Bund di poco più dell’1,60%. Era schizzato fino ai 250 punti nell’autunno scorso. Altrove, in Portogallo, Spagna e Grecia, risulta molto più basso. Segno che sui mercati finanziari resti l’eccezionalità negativa dell’Italia, pur se a livelli sempre meno preoccupanti. Il calo di questo spread è legato a un altro spread, stavolta tutto tedesco: è la differenza tra i rendimenti decennali e i rendimenti biennali in Germania. Ricordiamo che i titoli di stato tedeschi fungono da “benchmark” per l’intera Area Euro.

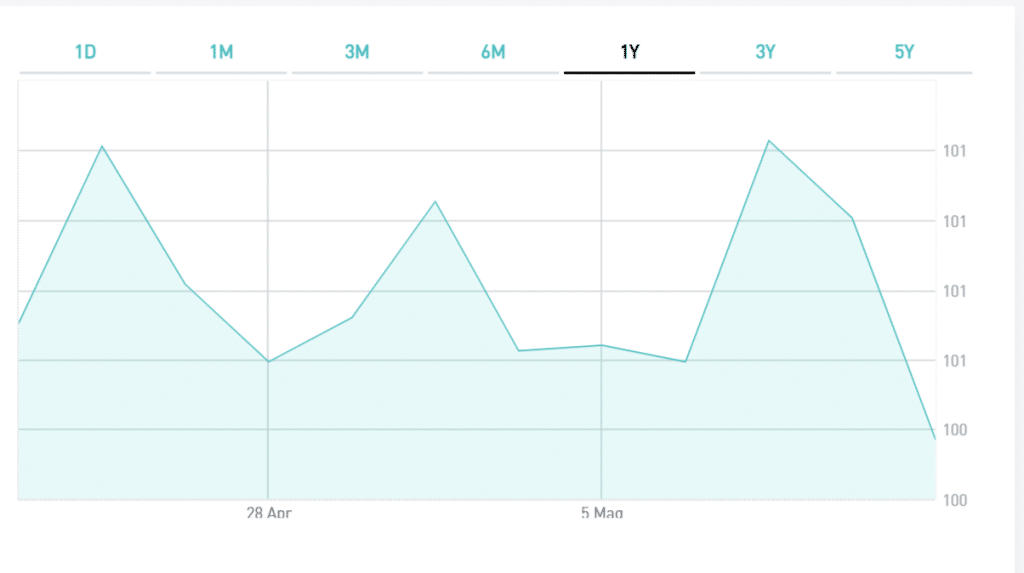

Rendimenti decennali giù

Ieri, il Bund a 10 anni offriva il 2,31% contro il 3,14% della scadenza a 2 anni.

Significa che lo spread tra le due scadenze risultava negativo dello 0,83%. Un mese prima, era del -0,45%. Il decennale a fine maggio viaggiava sopra il 2,50% e il biennale si avvicinava al 3%. In genere, i rendimenti dovrebbero salire lungo la curva delle scadenze. In sostanza, un investimento a lungo termine dovrebbe rende di più di un investimento a breve. Quando accade il contrario, le cause possono essere diverse. Nei paesi in via di sviluppo, di solito denota un elevato rischio default. Può accadere, però, che una fiammata dell’inflazione renda più conveniente puntare sui bond più duraturi. Infine, può dipendere dalle aspettative su economia e politica monetaria.

Ecco, nel caso della Germania non c’è alcun default nell’aria. I Bund sono, al contrario, percepiti come “safe asset“ sui mercati finanziari. Praticamente il debito tedesco è trattato dagli investitori come se fosse oro. Rimangono in piedi le altre piste. Una è di certo l’attesa per una forte discesa dell’inflazione nel prossimo futuro, che renderebbe sempre più conveniente approfittare dei relativi alti rendimenti dei titoli a lunga scadenza.

Questo scenario non esclude, però, che lo spread sempre più negativo sia provocato anche dalle condizioni avverse in cui naviga l’economia tedesca. Tecnicamente, si trova già in recessione dopo che il PIL in Germania è sceso per due trimestri consecutivi.

Spread Bund 10/2 anni riflette recessione Germania

Poiché le prospettive si stanno deteriorando per l’Area Euro nel suo insieme, anch’essa in recessione, probabile che il mercato stia scontando uno scenario per il quale la Banca Centrale Europea (BCE) alzerà i tassi d’interesse meno del previsto e/o li lascerà all’apice per un periodo inferiore. Detto in altre parole, il mercato crede che non passerà molto tempo prima che Francoforte debba cessare la stretta sui tassi o sia, addirittura, costretta a tagliarli per fronteggiare la minaccia della recessione, che a sua volta si porterebbe dietro quella della deflazione.

In questo senso lo spread BTp-Bund sarebbe legato allo spread Bund-Bund. Poiché il secondo segnala che la stretta della BCE sia al capolinea, il rischio sovrano percepito per il debito pubblico italiano si riduce. I CDS a 5 anni sono scesi ai minimi dal febbraio scorso. Il segnale sembra chiaro: se avete paura che i tassi in rialzo rendano poco sostenibile il debito dell’Italia, tranquilli perché smetteranno di lievitare quanto prima.

Che poi sia la verità, non è detto. Questo è quanto il mercato preveda in queste settimane.

giuseppe.timpone@investireoggi.it