A giugno la banca d’affari americana Goldman Sachs ha emesso obbligazioni in euro della durata di dieci anni. Il titolo ha scadenza, infatti, in data 27 giugno 2033 (ISIN: XS2482780561). Molto interessante il modo in cui è stata strutturata la cedola. Per i primi due anni il tasso d’interesse corrisposto è fisso e pari al 6,50%. Esso corrisponde al 4,81% netto. A partire dal terzo anno e fino alla scadenza, il tasso passa da fisso a variabile. Nello specifico, esso sarà pari alla differenza tra 6% e 1,5 volte il valore dell’Euribor a 3 mesi.

Dunque, nell’ipotesi migliore per l’obbligazionista la cedola sarà del 6,50% lorda per i primi due anni e del 6% per i restanti otto. La cedola media così incassata sarebbe del 6,10%, pari al 4,51% netto. Nell’ipotesi peggiore possibile, invece, percepirebbe sempre il 6,50% per i primi due anni e l’1,50% per i restanti otto. La cedola media scenderebbe al 2,50%, pari all’1,85% netto.

Le obbligazioni Goldman Sachs riconoscono per l’appunto una cedola minima nel caso in cui la differenza sopra indicata scendesse sotto 1,50%, cosa che avverrebbe con un Euribor a 3 mesi superiore al 3%. Allo stesso tempo, sarebbe fissato un tetto del 6%. Questo sarebbe superato con un Euribor a 3 mesi azzerato o negativo. All’investitore converrebbe, quindi, che i tassi di mercato scendessero nei prossimi anni, così da poter incassare una cedola più alta possibile. Venerdì 7 luglio, l’Euribor a 3 mesi risultava al 3,64%, ai massimi dal 2008. Secondo il mercato salirà fino al 4% entro settembre.

Obbligazioni Goldman Sachs appetibili con calo tassi

La buona notizia per chi avesse investito o stesse per investire in queste obbligazioni Goldman Sachs è che i tassi quasi certamente scenderanno nei prossimi anni. Non subito, perché l’inflazione viaggia ancora su livelli elevati nell’Area Euro e ben superiori al target BCE del 2%.

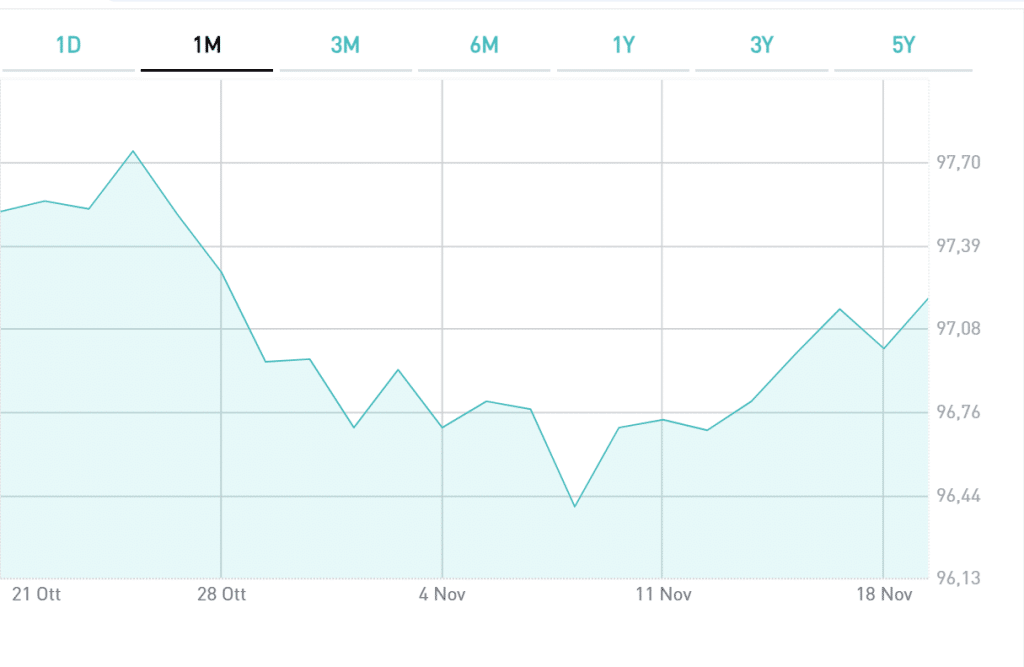

E c’è un’altra buona notizia che arriva dal mercato. Le obbligazioni Goldman Sachs sull’EuroMOT di Borsa Italiana si acquistano attualmente a sconto. Nella mattinata di lunedì 10 luglio, la quotazione si attestava a 98,25 centesimi. Ciò accresce il rendimento dell’investimento. Ad esempio, la cedola media minima riconosciuta all’investitore sale al 2,54% rapportata al prezzo. La cedola massima media si porterebbe al 6,21%, sempre in rapporto al prezzo di acquisto del bond. E alla scadenza si otterrebbe una plusvalenza lorda dell’1,78%.

Tirando le somme, il rendimento minimo a cui l’investitore può ambire in media nell’arco del decennio è superiore al 2,70% lordo. Il rendimento massimo ottenibile sale così a quasi il 6,40%. Certo, l’importo emesso è scarso – appena 80 milioni di euro – tale per cui l’investitore va incontro a un rischio di liquidità per il caso volesse rivendere le obbligazioni Goldman Sachs prima della scadenza.