Il default è scattato quasi sei anni fa. Era la fine del 2017 quando il Venezuela smise di pagare capitale e cedole sui bond sovrani e quelli emessi dalla compagnia petrolifera statale PDVSA. Una sessantina di miliardi di dollari di investimenti in fumo. Molti i creditori italiani per un controvalore ipotizzato al tempo sopra 1 miliardo. Il colpo di grazia è arrivato nel febbraio 2019. L’amministrazione Trump inasprì le sanzioni contro Caracas, impedendole del tutto l’accesso ai dollari e mettendo nel mirino persino gli scambi delle obbligazioni sul mercato secondario.

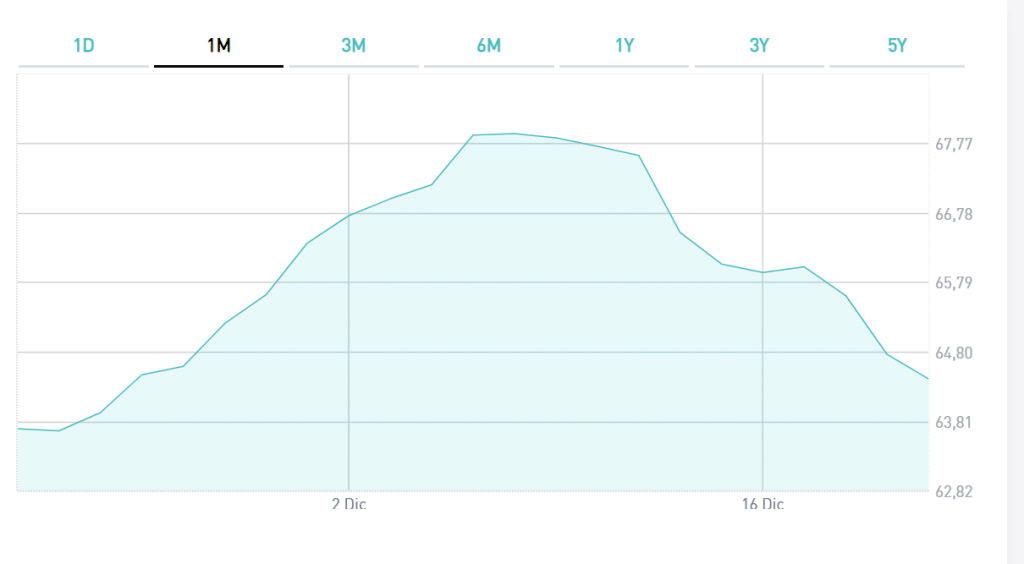

Boom prezzi bond PDVSA

Nelle ultimissime settimane, l’ottimismo sta improvvisamente crescendo attorno ai bond del Venezuela. Al punto che le obbligazioni PDVSA in scadenza nel 2020 e con cedola 8,5% (ISIN: USP7807HAV70) hanno registrato un rally spettacolare del 160%, salendo ad una quotazione in area 50 centesimi. Tantissimo per un debito che sarà verosimilmente ripagato chissà tra quanti anni e a quali condizioni. Cos’è accaduto? Due i fatti intervenuti di recente. Vediamoli.

In primis, c’è che l’amministrazione Biden vuole evitare che il taglio dell’offerta di petrolio deciso dall’OPEC Plus (Arabia Saudita più Russia) faccia salire eccessivamente il prezzo della benzina. Tra poco più di un anno si terranno le elezioni presidenziali e arrivarci con il caro carburante sarebbe una iattura. Per questo c’è bisogno che qualche altro produttore estragga più greggio. Chi? Proprio quel Venezuela, che dispone delle più alte riserve al mondo e che non riesce da anni neppure ad estrarre la quantità necessaria al fabbisogno domestico. Tra sanzioni e cattiva gestione, PDVSA ha i pozzi a secco.

Verso asta azioni Citgo

Allentando l’embargo, Washington consentirebbe al Venezuela di stringere le partnership necessarie per aumentare le estrazioni. Ciò farebbe affluire maggiore valuta straniera forte e creerebbe le condizioni finanziarie minime, affinché PDVSA e il Venezuela possano rinegoziare il debito in un futuro non certamente vicino. A ciò si aggiunge la recente valutazione presso la Corte del Delaware di Citgo Petroleum tra 32 e 40 miliardi di dollari. La compagnia ha sede a Houston, Texas. E’ una raffineria controllata da PDVSA, pur sotto sequestro dalle autorità americane dopo l’embargo.

Grazie a questa valutazione dell’asset, 21 creditori in possesso di 23 miliardi di dollari di bond PDVSA riuscirebbero ad essere soddisfatti nel caso di vendita delle azioni all’asta. Un’operazione prevista per i prossimi mesi, probabilmente entro il primo semestre del 2024. Il regime di Nicolas Maduro si oppone, ma non ha modo di intervenire fattivamente per impedire l’asta. Se andasse a buon fine, gran parte del debito sarebbe smaltito e ciò agevolerebbe la futura ristrutturazione dei bond del Venezuela stesso.

Bond Venezuela restano iper-deprezzati

In media, i prezzi sono risaliti in area 10 centesimi. Ancora troppo bassi per diversi creditori e analisti, i quali rivelano che il paese andino sia ricco di materie prime. Una volta che riuscisse a sbloccare l’impasse con gli Stati Uniti, avrebbe teoricamente modo di ottenere valuta preziosa con cui ripagare i creditori. Qualcuno azzarda che i prezzi salirebbero fino ai 75 centesimi. Se è vero che una rinegoziazione resti lontana, il solo scenario di un miglioramento dei rapporti con la Casa Bianca spingerà gli investitori speculativi a raccogliere titoli a prezzi crescenti sulla prospettiva di futuri guadagni anche cospicui.

Resta il dubbio che Maduro sia realmente interessato a soddisfare i creditori internazionali, quando ancora oggi il paese che guida è decimato da carenza di beni, emigrazione di massa (7 milioni espatriati in pochi anni) e un’inflazione al 400%.