Il valore della liquidità probabilmente non era stato così apprezzato da tantissimo tempo sui mercati finanziari. Chi ha avuto la smania di investire negli anni passati, pur di impiegare i propri risparmi, adesso si ritrova intrappolato o in un qualche investimento obbligazionario a bassissimo rendimento e virtualmente in forte perdita in conto capitale, oppure in un investimento azionario sopravvalutato e destinato forse a un marcato ripiegamento. Negli ultimi tempi, invece, i rendimenti dei bond sono esplosi a livelli che non si vedevano da oltre un decennio.

Alta cedola netta effettiva e reale

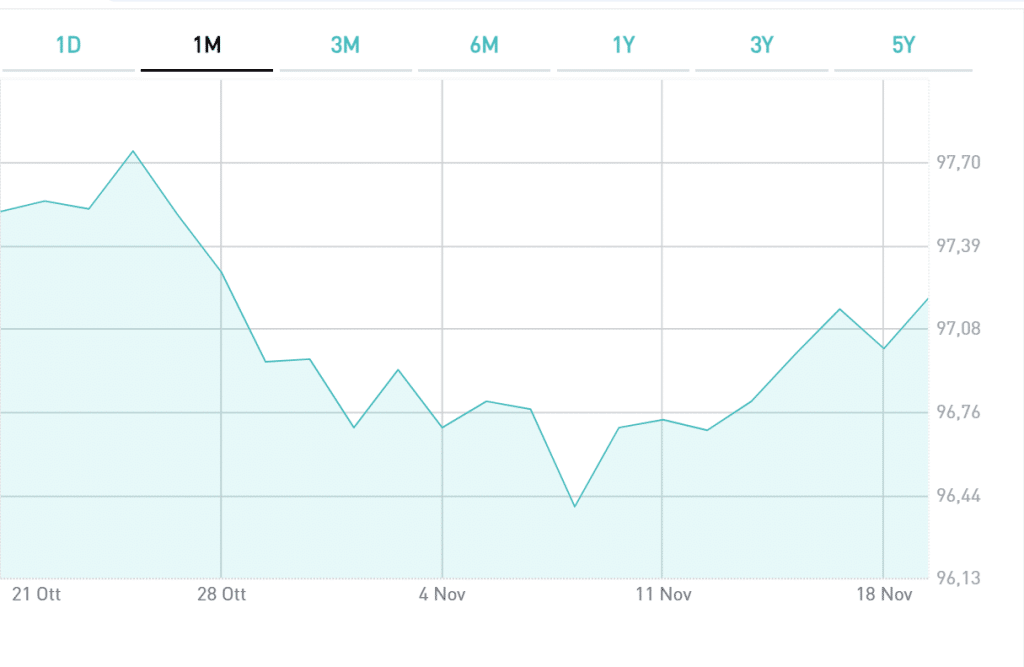

La scadenza 1 ottobre 2053 con cedola 4,50% (ISIN: IT0005534141) fu emessa soltanto agli inizi di quest’anno. Chi la volesse acquistare sul mercato secondario, lo potrebbe fare per meno di 90 centesimi. Il bond si è deprezzato, perché il rendimento trentennale ha continuato a salire. Il risultato è che oggi il BTp a 30 anni è diventato un ottimo investimento persino per le famiglie, a patto che dispongano di liquidità da non dover necessariamente utilizzare entro pochi anni.

La cedola netta effettiva, cioè rapportata alla quotazione ed escludendo l’imposta da versare allo stato, vale il 4,39%. In pratica, tu investi 1.000 euro e ricevi ogni anno un flusso di reddito pari a quasi 44 euro. Poiché l’inflazione italiana attesa nel medio-lungo termine è nettamente inferiore, anzi dovrebbe persino mancare il target del 2% fissato dalla Banca Centrale Europea, ciò significa anche che l’investimento in termini reali tenderebbe a risultare di gran lunga positivo.

BTp 30 anni, rischi e potenzialità

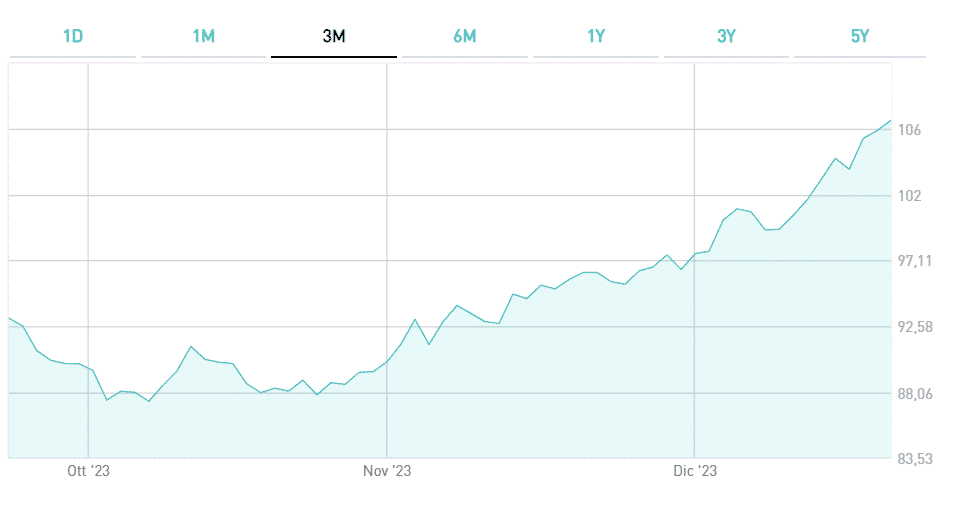

Il principale rischio del BTp a 30 anni deriva dall’andamento dei tassi. Se i rendimenti continuassero a salire, i prezzi proseguirebbero la discesa. Il valore del bond in portafoglio si ridurrebbe e se l’investitore avesse bisogno di liquidare prima della scadenza, ciò gli infliggerebbe una perdita.

In uno scenario di stagflazione, i bond a lungo termine accuserebbe il colpo. Ma anche in questo caso il BTp a 30 anni sembrerebbe già soddisfare le esigenze del mercato con quel suo mix di alta cedola e bassa quotazione. Risulterebbe difficile credere che i prezzi possano contrarsi ulteriormente e per un periodo prolungato. Ovviamente, nel caso in cui i tassi di mercato tornassero a scendere, questo sarebbe tra i bond perfetti per maturare guadagni speculativi. Soltanto portandosi alla parità, renderebbe comunque un buon 4,50% e la plusvalenza per l’obbligazionista supererebbe il 10%.