Nei giorni scorsi il Tesoro ha annunciato l’emissione del terzo BTp Valore, stavolta della durata di sei anni contro rispettivamente quattro e cinque delle due precedenti operazioni. Nel biennio passato, le sole emissioni retail hanno raccolto sul mercato oltre 51 miliardi di euro. La parte del leone l’hanno fatta proprio i BTp Valore con 35,5 miliardi. Un toccasana per il debito pubblico italiano, che nel frattempo è cresciuto di quasi 290 miliardi, di cui 155,6 miliardi in forma di maggiori titoli di stato in circolazione.

Due anni caldi per il debito pubblico

I timori sulla tenuta dello spread sono stati elevati in questo frangente. Dopo anni di apparente scomparsa l’inflazione nell’Area Euro ha rialzato la testa come non si vedeva dagli anni Ottanta.

Il boom dei prezzi al consumo ha spinto la Banca Centrale Europea (BCE) ad alzare i tassi di interesse per la prima volta da undici anni e con una rapidità inedita nella sua storia. Un grosso problema per stati con un alto debito pubblico come l’Italia, la cui spesa per interessi è inevitabilmente esplosa.

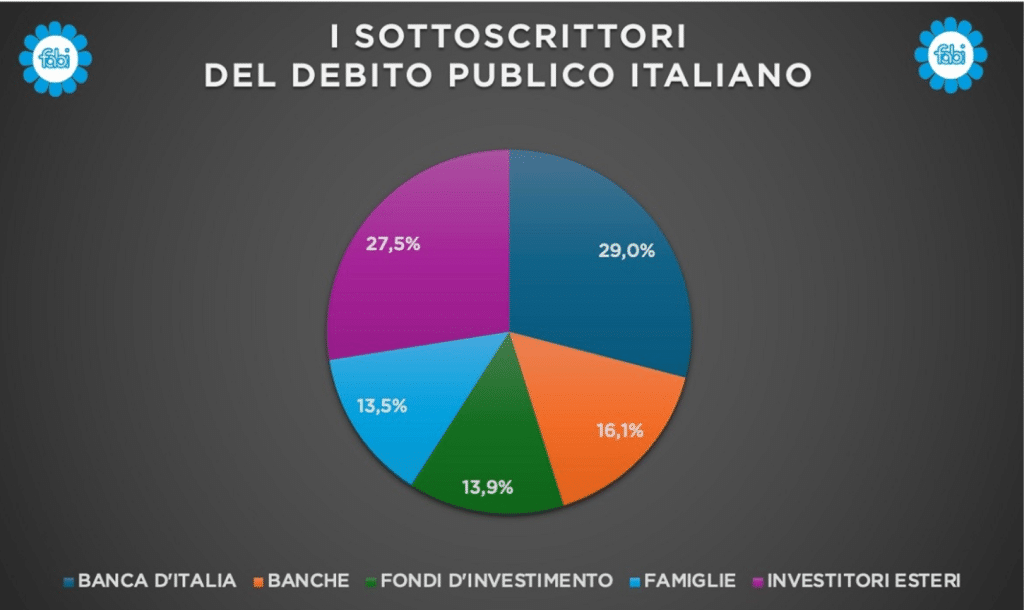

Oltre tutto, con l’aumento globale dei rendimenti obbligazionari gli investitori stranieri non hanno più trovato un fondato motivo per acquistare BTp, divenuti tra l’altro più rischiosi. Ed ecco che tra la fine del 2021 e l’ottobre scorso – ultimo dato di cui disponiamo – i titoli del debito pubblico italiano nei loro portafogli è sceso di 28,5 miliardi. La quota si è così contratta dal 30,7% al 27,5%. I dati sono mensilmente pubblicati dalla Banca d’Italia. Negli ultimi mesi s’intravede un’inversione di tendenza. Basti pensare al boom di ordini ai due collocamenti sindacati a gennaio, di cui il secondo solo l’altro ieri per l’emissione del nuovo BTp a 15 anni.

Tornati i Bot people

Non sono stati gli unici a vendere. Le detenzioni di BTp sono diminuite anche tra le banche italiane nello stesso periodo per 9,5 miliardi, scendendo a poco più di 385 miliardi. E i fondi d’investimento domestici hanno altresì contribuito negativamente per 8,3 miliardi. Nel complesso, questi tre soggetti venditori netti hanno ridotto le loro detenzioni di 46,3 miliardi in 20 mesi. Sembrano pochi, ma non lo sono se si considera che nel frattempo il debito pubblico è per l’appunto salito di 155,6 miliardi in qualità di titoli di stato.

Com’è stato possibile allora che lo spread sia rimasto entro i livelli di guardia e, anzi, negli ultimi mesi sia sceso ai minimi dai primi mesi del 2022? Grazie alle famiglie italiane. Sono passati dal possedere meno di 143 miliardi a fine 2021 ad oltre 322 miliardi nell’ottobre scorso. Un boom di 179,45 miliardi nei loro portafogli, che ne ha innalzato la quota dal 6,4% al 13,5%. Tanto che si è parlato di ritorno dei “Bot people”, come venivano definiti i piccoli investitori domestici in titoli del debito pubblico fino a una ventina di anni fa.

Famiglie e Bankitalia toccasana anti-spread

Pur in misura assai minore, anche Bankitalia ha contribuito positivamente con 22,45 miliardi. L’istituto ha continuato ad acquistare bond tricolori attraverso i due programmi monetari, entrambi già cessati, noti come Quantitative Easing e Pepp. Anche gli acquisti netti del secondo verranno azzerati entro la fine dell’anno.

Significa che le scadenze non saranno rinnovate e i governi dovranno trovare altrove la domanda per le loro emissioni nette di debito.

Nel complesso, famiglie e Bankitalia hanno incrementato di 201,9 miliardi l’ammontare dei BTp in portafoglio, portando la loro quota dal 36,5% al 42,5%. Bisogna ammettere che nessuno o quasi si aspettava una risposta così fervida dei risparmiatori italiani. Non è stato puro atto di patriottismo. Semplicemente, i rendimenti sono saliti a livelli appetibili e l’alternativa era e resta perlopiù di tenere la liquidità in banca per uno zero virgola di tasso di interesse. Non a caso quest’ultima risulta essere diminuita di quasi 110 miliardi nel periodo considerato.

E’ nazionalizzazione del debito pubblico

Le emissioni di debito pubblico saranno enormi anche quest’anno, stimate in oltre 515 miliardi di euro. Quelle nette si avvicineranno ai 100 miliardi. La partecipazione delle famiglie resta centrale. Da ciò si spiega l’annuncio di un terzo BTp Valore. Serve anche come segnale da lanciare ai mercati per mostrare loro la capacità di assorbimento delle emissioni da parte del risparmio domestico. Il governo di Giorgia Meloni ha anche varato una legge con cui consente alle famiglie l’esclusione ai fini Isee degli investimenti in BTp fino a 50.000 euro.

Si parla con insistenza di “nazionalizzazione” del debito pubblico, da intendersi come volontà politica esplicita di riportare in mani italiane, se non tutto, la stragrande maggioranza dei titoli di stato. Operazione non semplice, né priva di costi. Le famiglie stanno accorrendo a comprare BTp, ma pretendono rendimenti anche più alti di quelli pretesi dagli investitori istituzionali. E va detto che già oggi gli investitori stranieri detengono una quota minoritaria del nostro debito. Sembra un secolo fa quando misuravamo l’appeal del sistema Italia anche attraverso le percentuali di BTp possedute fuori dai confini nazionali.

Ora serve disciplina fiscale

C’è chi eccepisce, poi, che spingere le famiglie italiane a comprarsi troppo debito pubblico equivale a concentrare il rischio sovrano nei loro portafogli. Vero, fino a un certo punto. L’alternativa sarebbe, infatti, subire ugualmente il rischio senza averci guadagnato un euro di interesse.

D’altra parte, bisogna ammettere che esiste tanta ricchezza liquida infruttifera in Italia, per cui investire in BTp non equivale necessariamente a sottrarre risorse al settore privato.

Esiste un altro rischio, a voler essere sinceri. Si chiama eccesso di compiacenza. Si potrebbe generare nei governi per la convinzione che i propri eccessi di spesa siano finanziati automaticamente dalle famiglie. Pochi giorni fa, la premier ha invitato gli italiani con maggiori disponibilità economiche a comprare debito pubblico. Un appello condivisibile, ma che sarebbe meglio completare con la promessa che lo stato si comporterà responsabilmente da un punto di vista fiscale. In parole povere, dateci una mano e noi vi garantiamo che terremo i bilanci ordinati. Questa seconda parte finora è mancata. E non dovrebbe mai essere così.

giuseppe.timpone@investireoggi.it