Nella giornata di ieri la Turchia ha avviato e portato a termine l’emissione del suo primo bond in euro dopo tre anni, il secondo di quest’anno in valuta straniera dopo il bond in dollari Usa offerto a febbraio. Trattasi delle prime emissioni sui mercati internazionali dalle ultime elezioni presidenziali, che hanno esitato la vittoria al ballottaggio del presidente Recep Tayyip Erdogan. Il titolo ha una durata di sei anni e arriva a scadenza in data 21 maggio 2030 (ISIN: XS2790222116).

Bond Turchia con spread ai minimi dal 2007

La decisione di Ankara non è stata presa a caso. La scorsa settimana, il paese ha ricevuto l’upgrade del rating dell’agenzia Fitch da B a B+. Al momento, si tratta della valutazione più alta assegnata al debito sovrano anatolico. S&P esprime un giudizio B e Moody’s B3. In ogni caso, siamo sempre nell’area “non investment grade” o “spazzatura”.

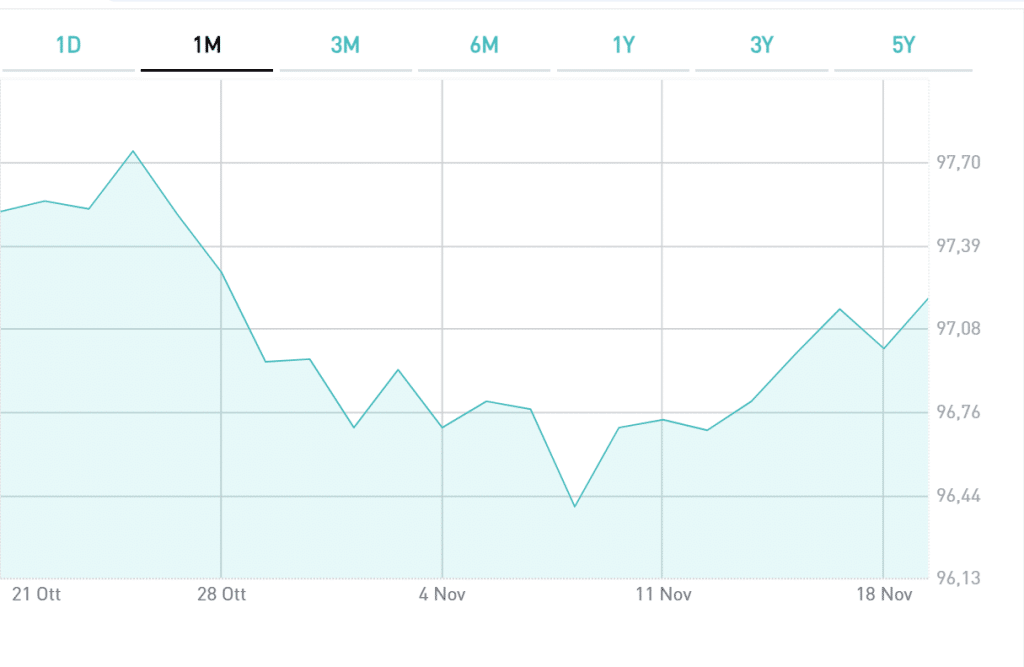

I rendimenti dei bond in euro della Turchia sono scesi sul mercato e segnalano spread ai minimi dal 2007, cioè da prima che arrivasse la crisi finanziaria mondiale. Una grande opportunità per emettere debito a costo contenuto. Tant’è che nei giorni passati l’idea del Tesoro era di emettere un sukuk da 8,5 miliardi di dollari a favore degli Emirati Arabi Uniti. L’operazione di ieri ha permesso un risparmio ad Ankara sui 2 miliardi di euro raccolti. Deutsche Bank, JP Morgan e Societe Generale si sono occupate dell’emissione.

Salgono a cinque i bond in euro della Turchia sin qui emessi e ancora in circolazione sul mercato secondario per un controvalore complessivo di 7,25 miliardi.

Svolta con rielezione di Erdogan

I fattori del successo sono diversi. La Turchia è tornata ad una politica economica ortodossa dopo la rielezione di Erdogan nel maggio dello scorso anno. La banca centrale ha alzato i tassi di interesse dall’8,50% al 45% e ha nel frattempo svalutato la lira di oltre il 40%. Ciò ha permesso un aumento delle riserve valutarie. A febbraio si attestavano a quasi 78 miliardi di dollari, pur a fronte di un debito estero di quasi 483 miliardi, di cui a breve termine per 177,4 miliardi a fine dicembre.

Questo resta il dato più preoccupante. Anche se il debito pubblico appare relativamente basso, intorno al 35% del Pil, quello denominato in valute straniere rischia di non poter essere ripagato per carenza di dollari. E l’inflazione è ancora al 67%, attesa in calo nella seconda parte dell’anno. Fintantoché ciò non avviene, il taglio dei tassi rimane difficile da implementare senza mandare in subbuglio i mercati.

Bond in euro, ecco scadenze e rendimenti

Gli altri quattro bond in euro della Turchia in circolazione hanno le seguenti scadenze: marzo 2025 con rendimento al 4,77%; giugno 2025 con rendimento al 4,22%; febbraio 2026 con rendimento al 4,58% e luglio 2027 al 4,66%. Valutando il rischio di credito e tenuto conto che i BTp offrano per le medesime scadenze il 3,55%, il 3,45%, il 3,25% e il 3,10%, diremmo che l’appetibilità di un investimento del genere appare abbastanza contenuta.

E’ altresì vero che non esiste alcun rischio di cambio, ma se la lira continuasse a deprezzarsi, il peso del debito estero lieviterebbe per il governo turco e con esso le probabilità teoriche di default.