E’ trascorso poco più di un mese dall’emissione di due nuovi bond denominati in dollari Usa da parte di Goldman Sachs. La banca d’affari ha collocato sul Mercato obbligazionario Telematico di Borsa Italiana un capitale complessivo di 160 milioni di dollari, equamente suddiviso tra i due titoli. Entrambi portano la stessa data di scadenza del 19 aprile 2034, per cui presentano una durata iniziale di dieci anni. Vi chiederete quale senso abbia emettere due obbligazioni differenti con la medesima scadenza. Vedremo tra poco la differenza.

Emissione in dollari a tasso fisso

Iniziamo con il primo bond di Goldman Sachs. Cedola fissa annuale del 5,30% lordo, pari al 3,922% netto (ISIN: XS2708197533). La prima data di pagamento è fissata per il prossimo 19 aprile del 2025. Un titolo ordinario, che non comporta alcun problema di comprensione da parte dell’investitore. Essendo denominato in dollari Usa, espone al rischio di cambio. Se il dollaro si deprezzasse contro l’euro, diminuirebbe il valore delle cedole corrisposte e/o del capitale rimborsato alla scadenza o recuperato in fase di disinvestimento anticipato. Se il deprezzamento risultasse elevato, il rendimento effettivo per l’investitore finirebbe anche per essere negativa, ossia per infliggergli una perdita secca.

D’altra parte il bond di Goldman Sachs stacca cedole generose. Poiché l’emissione è avvenuta alla pari, il loro tasso coincide con il rendimento iniziale alla scadenza. Ebbene, la banca ha offerto circa lo 0,70% in più del Treasury a 10 anni, il quale a sua volta rendeva oltre il 2,10% in più del Bund di pari durata. In teoria, questo ampio spread potrebbe risultare sufficiente a tutelare l’obbligazionista dalle oscillazioni del cambio euro-dollaro.

Obbligazione “callable” di Goldman Sachs

Quanto all’altro bond in dollari di Goldman Sachs, abbiamo una cedola annuale lorda del 6,10%. Al netto dell’imposta del 26%, scende al 4,514% (ISIN: XS2708198267). Dicevamo, scadenza uguale al primo.

La maggiorazione del tasso cedolare rappresenta proprio il premio offerto all’obbligazionista per ricompensarlo di tale rischio. Questo diventa tanto più elevato, quanto più i costi di rifinanziamento per l’emittente si abbassino. Potrà trovare, ad un certo punto, più conveniente emettere nuovo debito sul mercato per estinguere quello più oneroso.

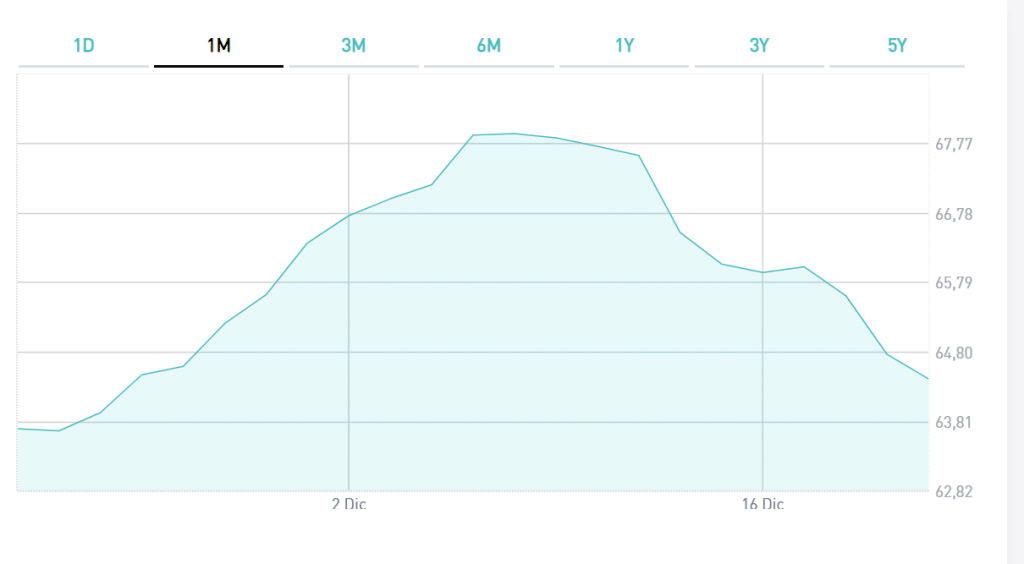

Bond Goldman Sachs in rialzo sul mercato

A distanza di cinque settimane dall’emissione, il primo bond di Goldman Sachs sul mercato secondario si acquista a 101 e offre un rendimento lordo del 5,23%. Il secondo tratta a 100,50 e offre il 6,03%. Guadagnano rispettivamente l’1% e lo 0,50% dall’emissione. Interessante notare che la distanza tra i due si mantiene esattamente nell’ordine dello 0,80%. Questo significa che il mercato pretende dal secondo un premio uguale a quello fissato dall’emittente. Infine, gli spread con il Treasury a 10 anni si sono nel frattempo leggermente allargati: da 70-150 a 76-156 punti base. In questo frangente, poi, il dollaro si è indebolito contro l’euro di circa l’1,5%.