Le occasioni per investire non mancano alle famiglie di questi tempi. Dopo anni passati a sperare in una qualche emissione decente, all’improvviso di emissioni obbligazionarie degne di nota ve ne sono a fiumi. Questa settimana, Intesa Sanpaolo ha dedicato al canale retail ben quattro bond denominati in valuta straniera. Di questi, tre sono in dollari Usa e uno in dollari canadesi. In tutti i casi, l’investimento minimo richiesto è di 2.000, corrispondenti a circa 1.870 euro e 1.350 euro rispettivamente e ai tassi di cambio attuali.

Bond Intesa Sanpaolo in dollari Usa e cedole step-down

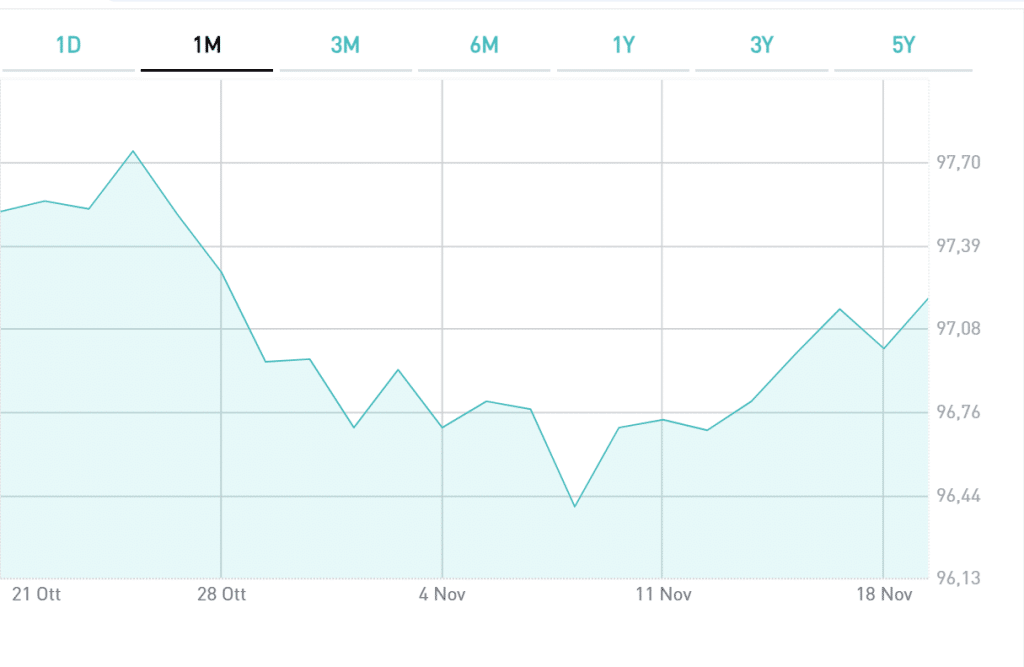

Un’altra caratteristiche che accomuna tutti i quattro nuovi bond di Intesa Sanpaolo è la cedola trimestrale. Iniziamo con la scadenza del 12 giugno 2027 in dollari Usa (ISIN: XS2837717417). La durata è di tre anni e la cedola annuale lorda è fissata al 5,50% per il primo anno, al 5% per il secondo e al 4,50% per il terzo. Abbiamo un tasso “step-down” o decrescente. Il rendimento medio all’emissione risulta essere, quindi, del 5%. Per chi acquistasse il titolo sul Mercato obbligazionario Telematico ed EuroTlx di Borsa Italiana, dov’è avvenuta la quotazione di tutte le suddette emissioni, il rendimento dipenderà anche dal prezzo. Già giovedì scorso, questi era sotto la pari, a 99,50 centesimi. Pertanto, il rendimento alla scadenza risultava un po’ aumentato.

Il 5% medio può sembrare tanto per un investimento di appena tre anni, ma scende al 3,70% netto e in più bisogna fare i conti con il fattore cambio. Se il dollaro Usa perdesse quota contro l’euro, il capitale e le cedole corrisposte perderebbero valore per noi investitori dell’Eurozona.

Obbligazione a 6 anni

Decrescente anche la cedola dell’altro bond di Intesa Sanpaolo in dollari Usa, ma con scadenza in data 12 giugno 2030 (ISIN: XS2837718654). In questo caso, la cedola lorda sarà del 6% per i primi due anni, del 5% per il terzo e quarto anno e del 4% per il quinto e sesto anno.

Obbligazione a 12 anni

E arriviamo all’ultimo bond di Intesa Sanpaolo in dollari Usa, anche stavolta con cedola decrescente e con durata di dodici anni (ISIN: XS2837717250). Scadenza fissata per il 12 giugno 2036, offre l’8% lordo per i primi due anni, il 6% per i successivi cinque anni e il 4% per gli ultimi cinque anni. In media, il rendimento lordo iniziale risulta del 5,50%. Al netto dell’imposizione fiscale, scende al 4,07%. Interessante, anche se il rischio di cambio resta lo spettro con cui fare i conti nel medio-lungo periodo.

Bond Intesa Sanpaolo, occhio a divergenza sui tassi

Infine, il bond di Intesa Sanpaolo in dollari canadesi. Durata di appena due anni con scadenza 12 giugno 2026 e tasso fisso del 4,25% (ISIN: XS2837716369). Al netto dell’imposta, il rendimento scende al 3,72%. Anche qui il cambio rappresenta un rischio, stavolta tra euro e dollaro del Canada o “loonie”. Ottawa ha tagliato i tassi di interesse dello 0,25% la settimana scorsa, esattamente quanto la Banca Centrale Europea. La divergenza o convergenza monetaria tra banche centrali incide sulle variazioni dei tassi di cambio. Per il momento, il dollaro Usa sembra destinato a mantenere la sua forza nel breve periodo, in virtù di tassi di interesse più alti e che resteranno tali nei prossimi mesi. Considerazioni da fare se si vuole investire in asset denominati in altre valute.