“I creditori internazionali, in questi giorni, ci invitano a reagire” e “quando una famiglia vive al di sopra dei propri mezzi, come nel caso della Francia, deve tagliare le spese e aumentare le entrate”. Parole di François Volleroy de Galhau, niente di meno che governatore della Banca di Francia, pronunciate ieri nel corso di un’intervista per France 2. Sembra di ascoltare un classico discorso nei palazzi romani, mentre Parigi da settimane ha preso atto dei numerosi segnali negativi arrivati dal mercato dei bond francesi.

Mercati destabilizzati da crisi politica

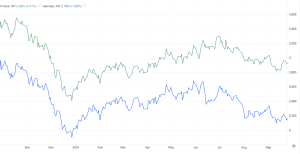

Lo stesso Villeroy ha notato che lo spread con la Germania fosse in area 50 punti base o 0,50% prima di giugno, mentre adesso sfiora gli 80 punti o 0,80%.

Una situazione non ancora di allarme rosso, ma che rischia di sfuggire di mano. Tutto è iniziato con la crisi politica apertasi per effetto delle elezioni europee. La maggioranza centrista del presidente Emmanuel Macron ne è uscita duramente sconfitta. L’Eliseo puntò sull’azzardo delle elezioni anticipate per l’Assemblea Nazionale. Al primo turno le avrebbe vinte la destra sovranista di Marine Le Pen. Ai ballottaggi, grazie alle desistenze nei collegi tra centristi e sinistra, sarà il Nuovo Fronte Popolare a prevalere lontanissima dalla maggioranza assoluta dei seggi.

Macron voleva arrivare proprio all’impasse, che gli garantisce la possibilità di manovrare ancora una volta il nuovo governo in assenza di alternative. Il mercato, tuttavia, non ha fiducia in questo scenario. Le incognite politiche sono tante e c’è il rischio che il nuovo premier Michel Barnier non disponga dei numeri sufficienti per far passare le leggi in Parlamento.

Difficile approvare misure di austerità fiscale in queste condizioni, anche perché il suo governo è in balia dell’astensione del partito di Le Pen.

Spread azzerato con Spagna, ai minimi dal 2010 con Italia

I bond francesi prendono nota. Per la prima volta dal 2008, questo martedì i rendimenti decennali spagnoli sono stati alla pari di quelli francesi. I creditori non chiedono più alcun premio per investire a Madrid, anziché a Parigi. Questo è un grosso segnale negativo per l’Eliseo, perché paventa il rischio per il suo mercato sovrano di diventare semi-periferico nell’Area Euro, similmente all’Italia e peggio della Spagna. Già da giugno i bond portoghesi offrono rendimenti inferiori. E le distanze con l’Italia sono scese ai minimi dalla primavera del 2010, prima che esplodesse la crisi dello spread. Nell’ultimo anno, il differenziale sul tratto decennale è crollato da 130 a meno di 60 punti.

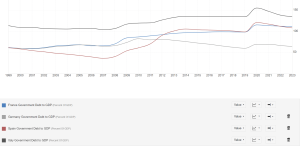

Di cosa hanno paura per la precisione i mercati? Il deficit fiscale è fuori controllo. Lo scorso anno si è attestato al 5,5% dal 4,9% del Pil fissato dal governo. Per il 2024 è atteso lievitare al 5,6% e senza correttivi salirà ancora al 6,2% nel 2025.

Macron ha preso l’impegno di ridurre il disavanzo sotto il 3% entro il 2027, ma in pochi credono che riuscirà nell’obiettivo. Gli analisti notano che la Francia sarà probabilmente l’unico paese a non essere in grado di centrare nel medio termine la regola aurea del Patto di stabilità. Mancano all’appello 110 miliardi di euro in tre anni. Come si recuperano senza un governo stabile e una politica a dir poco litigioso e frammentata?

Aumento delle tasse in vista, ma mercati scettici

Barnier ha esordito da premier annunciando un possibile aumento delle tasse per contribuenti più ricchi e grandi imprese. I bond francesi non hanno risentito positivamente della notizia, perché gli investitori non hanno idea se il suo governo supererà l’autunno. C’è già pronta una mozione di sfiducia presentata dalla sinistra per ottobre. Senza i voti di Le Pen non ha margini per essere approvata, ma la leader sovranista non salverà Palazzo Matignon senza ottenere qualcosa che possa accrescere ulteriormente la sua popolarità. Tra i suoi obiettivi vi è lo smantellamento della riforma delle pensioni, faticosamente approvata nel 2023 dopo quasi trenta anni di tentativi andati a vuoto.

Pensare che i bond francesi siano assimilabili a quelli “core” tedeschi, austriaci o olandesi è una pazzia. La Germania ha problemi politici ed economici non meno gravi, ma presenta l’indubbio vantaggio di partire da una situazione fiscale a dir poco rosea. Il suo debito è poco sopra il 60% del Pil e il deficit già sotto il 3%. E nessuno tra i partiti al Bundestag invoca misure di spesa che possano destabilizzare i conti pubblici.

Bond francesi a rischio downgrade

Le agenzie di rating avevano suonato l’allarme per Parigi già prima delle elezioni europee. I bond francesi erano stati declassati da S&P a fine maggio (AA-). Il merito creditizio rimane molto alto, al punto che inizia ad essere incompatibile con il giudizio del mercato. E sappiamo che le agenzie valutano con attenzione l’umore degli investitori per capire quale impatto possano avere i costi di emissione sui bilanci dello stato.

Dunque, mercato e istituti si influenzano a vicenda. Difficile spiegare come mai la Spagna e il Portogallo rendano quanto o meno della Francia, continuando a mantenere giudizi ben inferiori. O sarà upgrade per loro o downgrade per quest’ultima. Parigi ha al momento solo da invidiare la stabilità politica iberica e, clamorosamente, persino dell’Italia.

giuseppe.timpone@investireoggi.it