La normativa tributaria ammette la detrazione del mutuo nel 730 per una parte degli interessi versati alla banca.

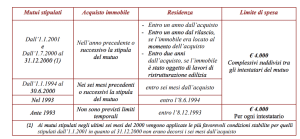

La detrazione degli interessi consente di ridurre l’IRPEF dovuta allo Stato, recuperando parte della spesa per il mutuo. In pratica, il contribuente ha diritto a una detrazione pari al 19% degli interessi pagati annualmente, fino a un tetto massimo stabilito dalla legge. Il limite detraibile dipende anche dalla data di accensione del mutuo.

Questa detrazione è accessibile principalmente per i mutui stipulati per l’acquisto dell’abitazione principale ma esistono anche altre situazioni in cui la detrazione è riconosciuta ad esempio: per mutui di ristrutturazione o costruzione dell’abitazione principale.

La detrazione per gli interessi passivi per l’abitazione principale

L’art. 15, comma 1, lett. b), del TUIR stabilisce che, in presenza di un mutuo ipotecario contratto per l’acquisto dell’unità immobiliare da adibire ad abitazione principale e delle sue pertinenze,

spetta una detrazione dall’imposta lorda pari al 19% degli interessi passivi e dei relativi oneri accessori.

Nonché delle quote di rivalutazione dipendenti da clausole di indicizzazione.

Per i mutui stipulati dal 1993 la detrazione spetta solo in relazione alla stipula di mutui ipotecari contratti per l’acquisto dell’unità immobiliare da adibire ad abitazione principale entro un anno

dall’acquisto e delle sue pertinenze. L’acquisto deve avvenire nell’anno antecedente o successivo alla stipula del mutuo.

Ciò significa che si può prima acquistare l’immobile ed entro un anno stipulare il contratto di mutuo, oppure prima stipulare il contratto di mutuo ed entro un anno sottoscrivere il contratto di compravendita.

La detrazione spetta solo per il periodo in cui l’immobile è utilizzato come abitazione principale. Il diritto alla detrazione viene meno a partire dal periodo d’imposta successivo a quello in cui l’immobile non è più utilizzato come abitazione principale; tuttavia, se il contribuente torna ad adibire l’immobile ad abitazione principale, in relazione alle rate pagate a decorrere da tale momento, può fruire nuovamente della detrazione (Circolare 20.06.2002 n. 55/E, risposta 1; Circolare 14.06.2001 n. 55/E, risposta 1.3.1).

Tali indicazioni sono ribadite nella guida ufficiale dell’Agenzia delle entrate sulle agevolazioni fiscali 2024.

Quanti interessi si possono detrarre sul mutuo?

Il limite di spesa detraibile è collegato soprattutto alla data di accensione del mutuo.

Quali sono i requisiti per detrarre le spese del mutuo?

Per poter usufruire della detrazione degli interessi passivi nel modello 730, è necessario rispettare alcuni requisiti fondamentali.

Come detto l’immobile deve essere abitazione principale e non prima casa. Dunque deve trattarsi della casa in cui il contribuente o i suoi familiari risiedono abitualmente.

Il mutuo deve essere di tipo ipotecario, ossia garantito da ipoteca sull’immobile. Attenzione però:

La detrazione spetta anche se l’immobile su cui risulta iscritta l’ipoteca non coincide con quello acquistato e adibito ad abitazione principale (Circolare 29.01.2001 n. 7/E, risposta 2.4)

Inoltre ci deve essere corrispondenza tra chi detrae la spesa (intestatario del mutuo) e colui che è proprietario o comproprietario dell’immobile.

Se il mutuo è cointestato (ad esempio con il coniuge), ciascun intestatario può detrarre gli interessi pagati nella misura del 50% ciascuno, sempre rispettando il limite massimo.

Tuttavia, non deve esserci necessariamente corrispondenza tra la quota di proprietà e la quota di detrazione spettante per gli interessi passivi (Circolare 26.01.2001 n. 7/E, risposte 2.3 e 2.5).

Attenzione, nel caso in cui due soggetti stipulino un contratto di mutuo per l’acquisto in comproprietà di un immobile destinato ad abitazione principale di uno solo, quest’ultimo potrà calcolare la detrazione degli interessi passivi riferiti alla propria quota di mutuo. Su un importo non superiore ad euro 2.000

La detrazione degli interessi spetta anche per i mutui misti. La detrazione degli interessi non spetta per la casa situata all’estero.

Se il mutuo è cointestato con il coniuge fiscalmente a carico, il coniuge che sostiene interamente la spesa può fruire della detrazione per entrambe le quote di interessi passivi sempreché il coniuge fiscalmente a carico abbia diritto alla detrazione (Circolare 26.01.2001 n. 7/E, risposta 2.1).

Se si lascia la casa addio alla detrazione

Se il contribuente vende l’immobile o cambia residenza prima che siano trascorsi i 12 mesi dall’acquisto, o prima di aver usufruito della detrazione per l’intero importo, perde il diritto alla detrazione per i periodi successivi. Tuttavia, se il cambio di residenza è dovuto a motivi lavorativi, è possibile continuare a usufruire della detrazione. Se si smette di utilizzare l’immobile come abitazione principale (ad esempio, lo si affitta), si perde il diritto alla detrazione sugli interessi passivi del mutuo.

Come inserire gli interessi passivi del mutuo nel 730?

Per inserire la detrazione degli interessi passivi del mutuo nel Modello 730, è necessario compilare il Rigo E7 della sezione “Oneri e Spese”.

Nel codice 10 vanno indicati gli interessi passivi per l’acquisto dell’abitazione principale, inserendo l’importo complessivo degli interessi pagati nell’anno. Se il mutuo è cointestato, ognuno degli intestatari dovrà indicare la propria quota (generalmente il 50%) degli interessi pagati.

Quali documenti presentare per le detrazioni mutuo nel 730?

Per poter inserire la detrazione del mutuo nel modello 730, è necessario conservare e presentare una serie di documenti, che dimostrino sia il pagamento degli interessi che la titolarità del mutuo.

I principali documenti richiesti sono:

- Atto di stipula del mutuo: documento che certifica l’accensione del mutuo ipotecario per l’acquisto dell’abitazione principale.

- Atto di acquisto dell’immobile: l’atto notarile che attesta l’acquisto della casa.

- Certificato di residenza: serve a dimostrare che l’immobile è effettivamente adibito ad abitazione principale entro il termine previsto dalla legge (12 mesi).

- Ricevute di pagamento degli interessi passivi: le banche o gli istituti di credito inviano ogni anno un prospetto degli interessi pagati sul mutuo, che dovrà essere inserito nella dichiarazione dei redditi.

Copia dei bonifici o dei pagamenti delle rate del mutuo effettuati durante l’anno.

Acquisto dell’immobile per un familiare o separazione legale. Cosa succede in questi casi?

Potrebbe accadere che un contribuente che ha già la propria abitazione principale acquisti per un suo familiare un altro immobile che diventerà l’abitazione di quest’ultimo.

In questo caso, il suddetto contribuente, proprietario e mutuatario della nuova casa, può contestualmente fruire della:

- deduzione della rendita catastale della propria dimora abituale di cui all’art. 10, comma 3-bis, del TUIR;

- detrazione per gli interessi passivi derivanti dal mutuo per l’acquisto dell’abitazione principale del suo familiare, a condizione tuttavia che la propria dimora abituale non sia gravata da un mutuo per l’acquisto della stessa.

Nel caso di separazione legale rientra tra i familiari anche il coniuge separato, finché non intervenga l’annotazione della sentenza di divorzio (Circolare 14.06.2001 n. 5/E, risposta 1.3.3).

Dopo il divorzio, considerato che l’ex coniuge non può più essere considerato un familiare, il beneficio spetta solo se nell’immobile, gravato da mutuo, risiedano familiari diversi dall’ex coniuge

quali, ad esempio, i figli (Circolare 26.01.2001 n. 7/E, risposta 2.2) .

La rinegoziazione del mutuo

Potrebbe accadere che il contribuente decida di rinegoziare il contratto di mutuo.

In tali ipotesi , il diritto alla detrazione degli interessi compete nei limiti riferiti alla residua quota di capitale (incrementata delle eventuali rate scadute e non pagate, del rateo di interessi del semestre in corso, rivalutati al cambio del giorno in cui avviene la conversione, nonché degli oneri susseguenti all’estinzione anticipata della provvista in valuta estera) da rimborsare alla data di rinegoziazione del predetto contratto.

In caso di surroga del mutuo, la detrazione spetta su un importo non superiore a quello che risulterebbe con riferimento alla quota residua di capitale del mutuo estinto, maggiorata delle spese

ed oneri correlati con l’estinzione del vecchio mutuo e l’accensione del nuovo (Risoluzione 14.11.2007 n. 328/E).

L’acquisto di un immobile locato

Potrebbe succedere che i coniugi, i componenti delle unioni civili o le coppie di fatto decidano di acquistare un immobile locato.

In tale caso, la detrazione spetta a decorrere dalla prima rata di mutuo corrisposto, a condizione che entro tre mesi dall’acquisto l’acquirente notifichi al locatario l’intimazione di sfratto per finita locazione e che entro l’anno dal rilascio dell’immobile lo stesso sia adibito ad abitazione principale.

Anche per gli immobili acquistati all’asta spetta la detrazione mutuo nel 730. Ciò a condizione che condizione che l’azione esecutiva per il rilascio sia stata attivata entro tre mesi dal decreto di trasferimento e che l’immobile sia stato adibito ad abitazione principale entro un anno dal rilascio (Risoluzione 14.10.2008 n. 385/E).

Riassumendo

- E’ ammessa la detrazione degli interessi pagati sul mutuo;

- la detrazione degli interessi può essere indicata nel 730 o nel modello Redditi;

- la rata del mutuo deve essere pagata con strumenti tracciabili, il bonifico per esempio;

- l’agevolazione fiscale spetta anche per le case prese all’asta.