L’inflazione non è più la principale preoccupazione di governi e banche centrali. A settembre è scesa all’1,8% nell’Eurozona, ai minimi da aprile 2021. La Banca Centrale Europea (BCE) si appresta a varare il terzo taglio dei tassi di interesse. I rendimenti sovrani continuano a scendere, ma stanno iniziando ad attirare l’attenzione i bond indicizzati. Come sapete, non tutti i titoli del debito pubblico offrono una cedola fissa. Alcuni legano gli interessi a variabili come il tasso d’inflazione o i tassi di mercato.

Calcolo aspettative d’inflazione

Tra i bond indicizzati abbiamo i BTp Italia. Il loro funzionamento dal punto di vista tecnico è più complesso di come pensiamo, ma grosso modo possiamo affermare che ogni sei mesi la cedola staccata è pari a un tasso minimo garantito più l’aumento dei prezzi al consumo del periodo. La differenza tra i rendimenti dei bond con cedola fissa e quelli reali offerti dai bond indicizzati fornisce le aspettative d’inflazione per il periodo considerato.

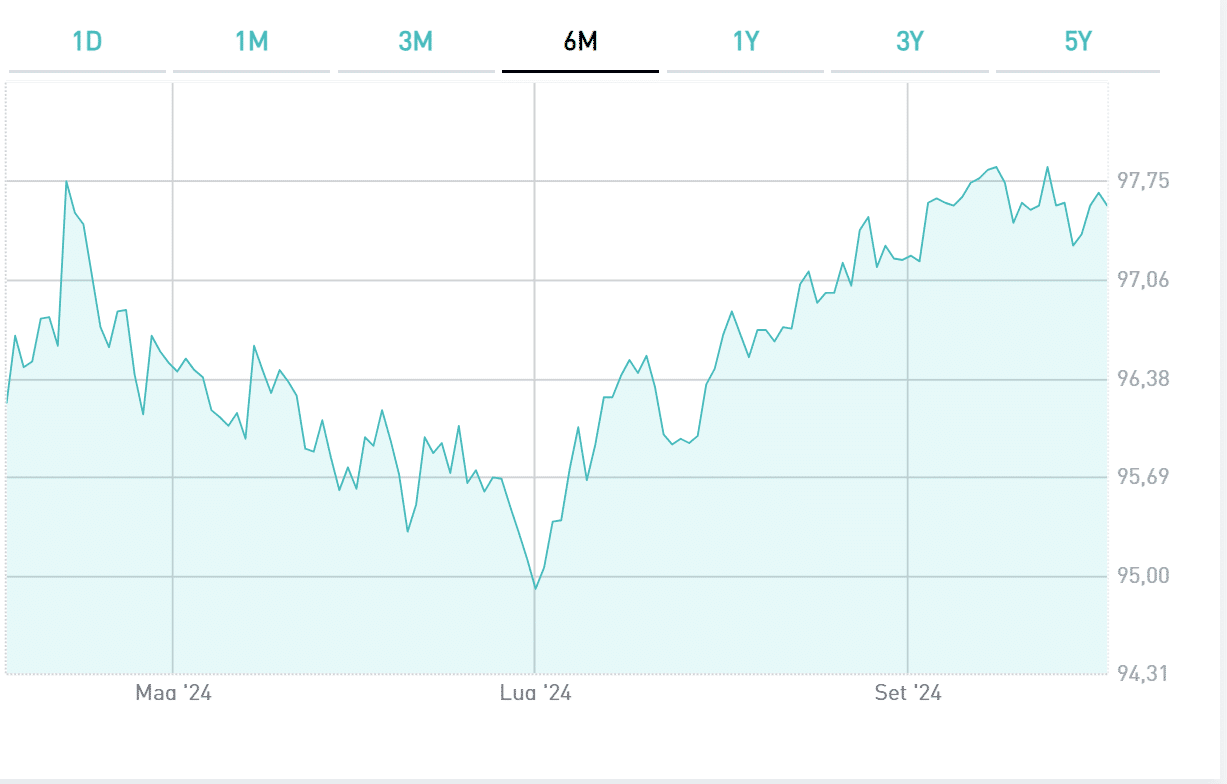

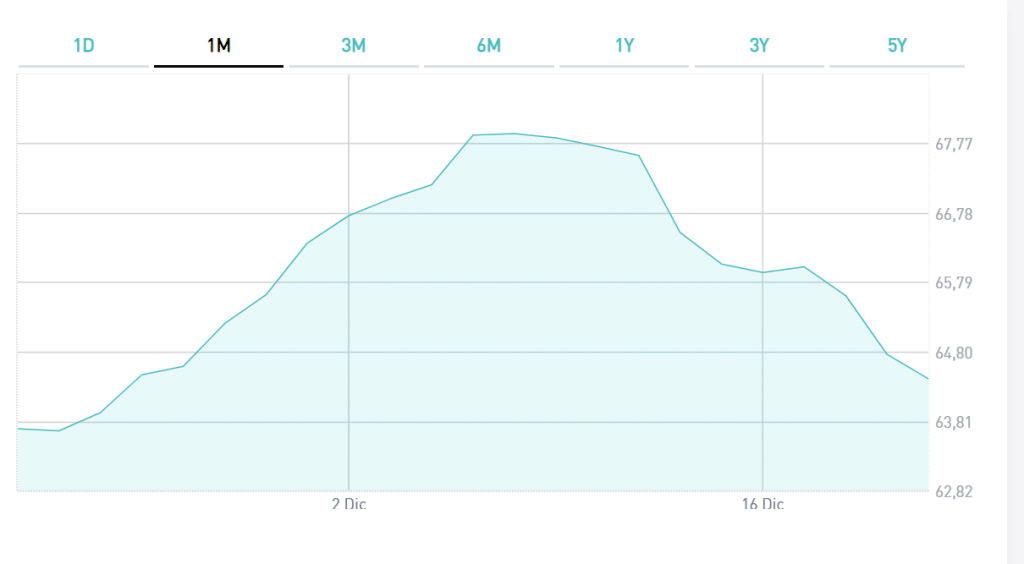

Facciamo riferimento al BTp Italia 28 giugno 2030 con cedola reale 1,60% (ISIN: IT0005497000). All’attuale quotazione di circa 97,60 centesimi, esso rende in area 2,05%. Il bond del Tesoro con cedola fissa e scadenza simile rende in queste sedute attorno al 2,85%. Cosa significa? Per i bond indicizzati della durata residua di oltre cinque anni, il tasso medio d’inflazione in Italia sarà attorno allo 0,80% nel prossimo lustro.

Inflazione italiana bassa, ma futuro incerto

A settembre l’indice Istat ha registrato una variazione annuale dei prezzi dello 0,70%, ai minimi dell’anno. Siamo tra le economie dell’Eurozona con la più bassa inflazione. Senz’altro una buona notizia per i consumatori dopo due anni caratterizzati da una forte perdita del potere di acquisto. Si direbbe che non siano forti motivazioni per inserire in portafoglio bond indicizzati. Dato il basso rischio d’inflazione e i rendimenti nominali relativamente elevati per i bond con cedola fissa, perché investirvi parte del capitale?

La verità è che stimare l’inflazione nel medio-lungo periodo è un esercizio quasi impossibile.

Bond indicizzati al momento polizza sottocosto

Dunque, contrariamente a quanto siamo portati a credere, proprio quando l’inflazione sembra avere abbassato la testa conviene comprare bond indicizzati. Se le stime fossero corrette, ci offrirebbero un rendimento in linea con quello attualmente goduto acquistando bond con cedola fissa di pari durata. Se si rivelassero ottimistiche, cioè se l’inflazione fosse sottovalutata, incasseremmo un rendimento più alto. Solo nel caso in cui l’inflazione fosse sovrastimata incorreremmo in perdite. Ma sul piano delle probabilità è assai più concreto lo scenario di un’inflazione media quinquennale superiore allo 0,80% rispetto a quello di un tasso inferiore. Insomma, è verosimile che sottoscriveremmo una polizza di assicurazione sottocosto.