Aprire una partita IVA è il passo fondamentale per chiunque voglia avviare un’attività come lavoratore autonomo o imprenditore in Italia. Che si tratti di un freelance, un artigiano o un commerciante, la partita IVA è indispensabile per operare legalmente nel nostro paese.

Tuttavia, il processo può sembrare complicato a chi si avvicina per la prima volta a questo mondo, specialmente in termini di adempimenti fiscali, scelte del regime fiscale e obblighi contributivi. Leggi questa guida completa, che ti accompagnerà attraverso tutto ciò che devi sapere, passo dopo passo, per aprire una partita IVA e gestirla con successo.

Cos’è la partita IVA?

La partita IVA è un codice identificativo fiscale composto da 11 numeri, assegnato dall’Agenzia delle Entrate, che identifica il soggetto che esercita un’attività economica. È obbligatoria per chiunque svolga un’attività professionale o commerciale in modo continuativo. La partita IVA permette di emettere fatture, pagare le imposte e operare nel rispetto delle normative fiscali e contributive italiane.

Tipi di partita IVA

Prima di aprire una partita IVA, è importante conoscere le diverse tipologie di regime fiscale a cui puoi aderire.

Regime forfettario

Il regime forfettario è il più semplice e agevolato, pensato per i piccoli imprenditori e professionisti con un fatturato annuo inferiore a 85.000 euro. Questo regime prevede una tassazione fissa (imposta sostitutiva) pari al 15% del reddito imponibile, che scende al 5% per i primi cinque anni per le nuove attività. Non è richiesta l’applicazione dell’IVA nelle fatture e gli adempimenti burocratici e contabili sono ridotti al minimo.

Regime ordinario

Per chi supera i limiti del regime forfettario o ha esigenze fiscali e contabili più complesse, il regime ordinario prevede la tassazione progressiva sull’IRPEF, con aliquote che variano dal 23% al 43% in base al reddito. Questo regime obbliga alla tenuta di una contabilità completa e alla gestione periodica dell’IVA, ma permette di dedurre le spese effettivamente sostenute, un vantaggio per chi ha costi aziendali elevati.

Come aprire una partita IVA passo dopo passo

Scegli il codice ATECO

Il primo passo consiste nello scegliere il codice ATECO, che identifica la tipologia di attività che andrai a svolgere. Questo codice non solo serve a descrivere la tua attività economica, ma è fondamentale per determinare il coefficiente di redditività nel regime forfettario e il tipo di contributi previdenziali da versare. È importante fare questa scelta con attenzione, poiché influenzerà il tuo regime fiscale e i contributi da versare.

Compila il modulo AA9/12

Per aprire una partita IVA, devi compilare il modulo AA9/12 (per persone fisiche) o il modulo AA7/10 (per soggetti diversi dalle persone fisiche). Il modulo deve essere presentato all’Agenzia delle Entrate entro 30 giorni dall’inizio dell’attività ed è possibile farlo in tre modi:

- online, tramite PEC (posta elettronica certificata), firmato digitalmente;

- di persona, presso uno sportello dell’Agenzia delle Entrate;

- tramite raccomandata.

Scegli il regime fiscale

Devi scegliere il regime fiscale che più si adatta alla tua attività. Il regime forfettario è consigliato per chi prevede un fatturato annuo sotto gli 85.000 euro e non ha molte spese deducibili, mentre il regime ordinario è adatto a chi ha costi elevati da dedurre.

Iscrizione alla Camera di Commercio (se necessaria)

Se la tua attività è classificata come impresa, dovrai iscriverti alla Camera di Commercio e versare un contributo annuale. Questo non è necessario per i professionisti autonomi, ma è obbligatorio per chi avvia un’impresa, come artigiani e commercianti.

Iscrizione agli enti previdenziali

Oltre alla partita IVA, è necessario iscriversi all’ente previdenziale competente:

- INPS gestione separata per i liberi professionisti senza cassa;

- INPS commercianti o artigiani per chi rientra in queste categorie.

Il costo dei contributi previdenziali varia in base alla categoria di appartenenza e al regime scelto. Nel regime forfettario, oltre che in alcuni casi specifici, è possibile richiedere una riduzione del 35% dei contributi previdenziali.

Gestione della contabilità e delle fatture elettroniche

Una volta aperta la partita IVA, sarai tenuto a emettere fatture elettroniche e a gestire la contabilità. Nel regime forfettario, le fatture non devono includere l’IVA, ma devono riportare la dicitura che il contribuente aderisce al regime forfettario e non è soggetto a IVA.

Costi di apertura e gestione della partita IVA

Costo di apertura

L’apertura della partita IVA è gratuita, se la procedi autonomamente. Tuttavia, molti professionisti preferiscono affidarsi a un commercialista per evitare errori burocratici e legali. I costi per il supporto di un commercialista variano tra 100 e 300 euro per l’apertura, cui si aggiungono le spese annuali di gestione, che possono arrivare fino a 500-1000 euro.

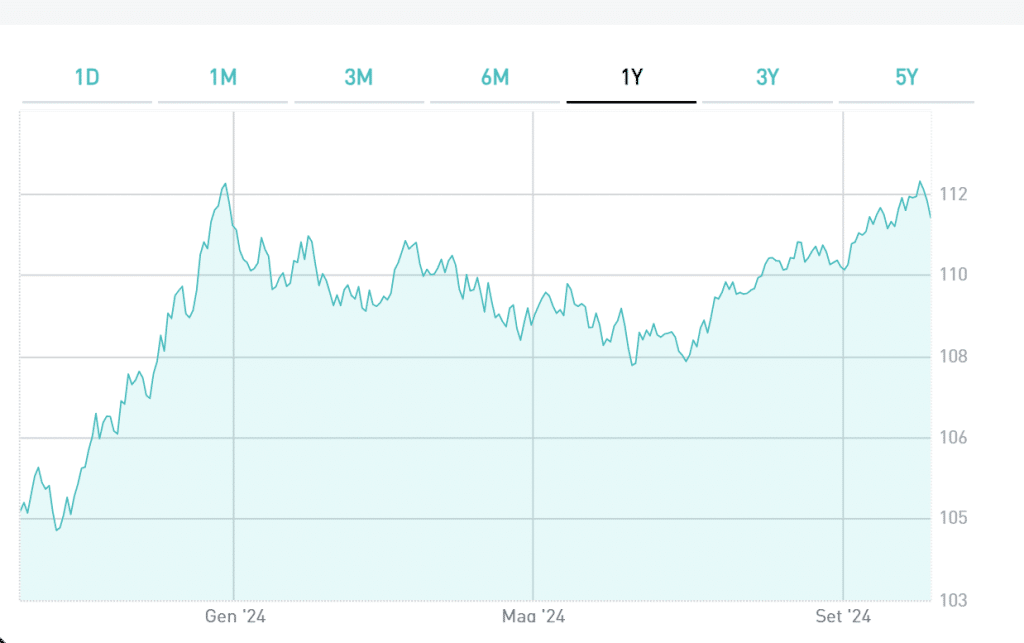

Contributi previdenziali

I contributi previdenziali variano a seconda della categoria e del regime fiscale. I professionisti iscritti alla gestione separata INPS versano contributi pari al 26,23% del reddito imponibile. Gli artigiani e i commercianti pagano un contributo fisso annuale di circa 3.850 euro, ma possono beneficiare di una riduzione del 35% nel regime forfettario.

Tassazione

La tassazione nel regime forfettario prevede un’imposta sostitutiva del 15% sul reddito imponibile, che scende al 5% per i primi cinque anni per le nuove attività. Nel regime ordinario, le tasse sono progressive, con aliquote che vanno dal 23% al 43%.

Vantaggi e svantaggi

La partita IVA presenta chiaramente dei pro e dei contro.

Vantaggi della partita IVA

- Autonomia lavorativa: l’apertura di una partita IVA consente di lavorare come liberi professionisti o imprenditori, senza vincoli di subordinazione.

- Flessibilità: puoi gestire il tuo lavoro e il tuo tempo in totale autonomia.

- Agevolazioni fiscali nel regime forfettario: chi aderisce al regime forfettario beneficia di una tassazione ridotta e semplificata.

Svantaggi della partita IVA

- Obblighi contributivi: i contributi previdenziali sono spesso elevati, soprattutto per artigiani e commercianti.

- Gestione amministrativa: la gestione delle fatture e degli adempimenti fiscali richiede tempo e attenzione e spesso è necessario il supporto di un commercialista.

- Rischi di instabilità economica: la mancanza di un reddito fisso può rappresentare una sfida, specialmente nei primi anni di attività.

Quali attività richiedono l’iscrizione alla Camera di Commercio?

L’iscrizione alla Camera di Commercio è obbligatoria per le attività artigiane e commerciali, mentre non è richiesta per i liberi professionisti.

Posso aprire una partita IVA come dipendente pubblico?

I dipendenti pubblici possono aprire una partita IVA solo in determinate circostanze e con l’autorizzazione dell’ente di appartenenza, soprattutto se l’attività non crea conflitti d’interesse

Conclusione

Aprire una partita IVA è una scelta che offre grandi opportunità, ma richiede una buona pianificazione e una gestione accurata. È importante valutare attentamente il regime fiscale più adatto alle proprie esigenze, conoscere i costi e le responsabilità associate, e, quando necessario, rivolgersi a un professionista per ricevere supporto nella gestione della contabilità. Con la giusta preparazione, la partita IVA può aprire la strada a una carriera lavorativa autonoma e soddisfacente.

Riassumendo…

- Aprire una partita IVA in Italia è necessario per operare come autonomo o imprenditore.

- È possibile scegliere tra regime forfettario e regime ordinario, con differenze in termini fiscali.

- Bisogna scegliere un codice ATECO e compilare il modulo AA9/12 presso l’Agenzia delle Entrate.

- Alcune attività richiedono anche l’iscrizione alla Camera di Commercio e agli enti previdenziali.

- La gestione della partita IVA comporta obblighi come l’emissione di fatture elettroniche e il versamento di contributi.