Era successo già nei giorni scorsi e anche ieri i Bonos spagnoli della durata di dieci anni hanno offerto rendimenti inferiori agli Oat francesi per la medesima scadenza. Mentre scriviamo, i primi rendono il 3,01% e i secondi il 3,025%. L’ultima volta che si era verificato un fenomeno del genere era stato il 2007, prima che il crac di Lehman Brothers mettesse in discussione la solvibilità di numerosi debiti sovrani e bancari. Allora, il debito iberico viaggiava attorno al 35% del Pil, quello transalpino al 65%. Allo stato attuale, le distanze sono molto minori e sempre a favore della Spagna: circa il 106% contro il 112%. Tuttavia, il rating della Francia risulta ben superiore a quello spagnolo: AA-/AA-/Aa2 contro A/A-/Baa1.

Dubbi dei mercati su rating Francia

I mercati hanno iniziato a mettere i bond francesi nel mirino da questa estate. Il presidente Emmanuel Macron, uscito travolto alle elezioni europee, ha optato per lo scioglimento dell’Assemblea Nazionale. Al primo turno vincerà la destra di Marine Le Pen. Al secondo turno, grazie alle desistenze nei collegi con i centristi, a trionfare sarà il Nuovo Fronte Popolare, pur lontanissimo dalla maggioranza assoluta dei seggi. In questo clima di caos e dopo due mesi l’Eliseo nomina Michel Barnier primo ministro. Il suo sarà un governo quasi tecnico, sprovvisto di maggioranza e che si reggerà eventualmente sull’astensione dei lepenisti voto per voto.

Crisi politica spaventa mercati

La crisi politica spaventa i mercati, perché la Francia ha un deficit fiscale fuori controllo. Lo stesso Barnier lo ha definito “colossale”. Per quest’anno punta al 7% del Pil dal 4,9% del 2023. Già è stato rinviato di due anni l’obiettivo di scendere sotto il 3%, dal 2027 al 2029.

Occorre trovare 60 miliardi di euro solo per impedire che il deficit continui a salire. Chi approverà in Assemblea una politica improntata sull’austerità fiscale?

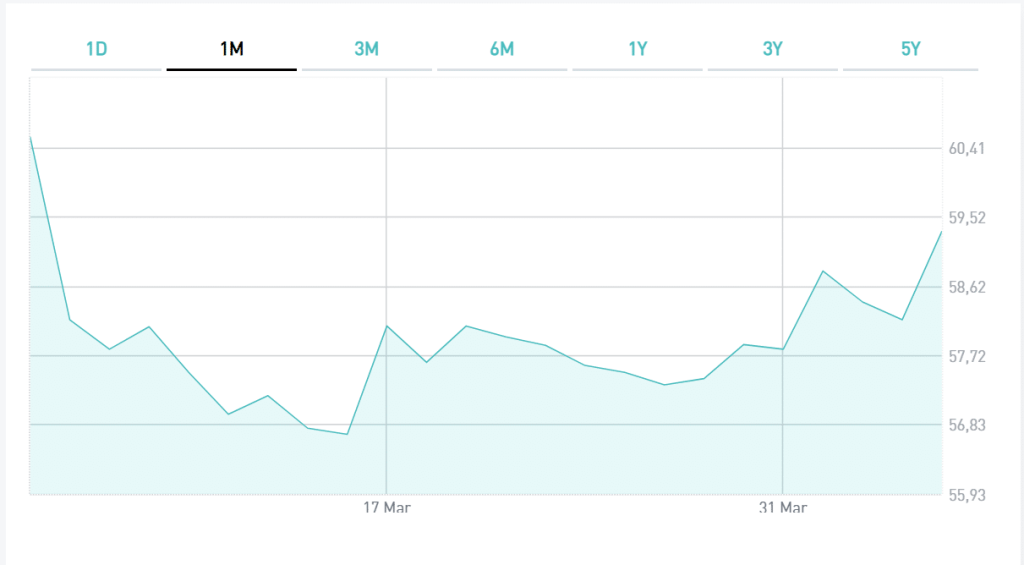

Le distanze tra i rendimenti italiani e francesi sul tratto decennale sono scese anch’esse ai minimi da maggio 2010. Ormai si collocano tra 50 e 55 punti base (0,50-0,55%). Lo spread era a 180 punti base quando la premier Giorgia Meloni ricevette l’incarico di formare il governo. Ancora un anno fa viaggiava in area 130. Anche in questo caso, tuttavia, il rating della Francia risulta di gran lunga superiore a quello italiano. I giudizi di cui godono i BTp sono immeritatamente bassissimi: BBB/BBB/Baa3. In pratica, per Moody’s siamo appena un gradino sopra il livello “junk”, mentre la Francia vanta il terzo gradino più alto.

Oat non più safe asset

Per farvi capire meglio, sarebbe come se a scuola l’Italia avesse un 6/6,5 in pagella e la Francia 8/8,5. Ma diverse metriche sconfessano questo divario. E’ vero che il debito pubblico italiano è di 20-25 punti percentuali più alto rispetto al Pil, ma siamo un’economia esportatrice netta, con partite correnti in attivo e una posizione netta creditizia positiva con l’estero. Tutto il contrario della Francia, che segnala di vivere al di sopra delle proprie possibilità.

Cosa può accadere d’ora in avanti sui mercati? Tendiamo ad escludere che i bond francesi vengano travolti da un’ondata di vendite simile a quella che innescò la crisi dello spread in Italia.

Di questo passo, però, i loro rendimenti saliranno fino a convergere con quelli italiani. A quel punto, le agenzie internazionali non potranno fare finta di nulla. Il rating della Francia rimane solido perché tra gli investitori è esistita finora la convinzione che gli Oat siano “safe asset” simili ai Bund. Questa sta venendo meno negli ultimi mesi e influenzerà il giudizio delle agenzie, in parte riflettente proprio il grado di fiducia sui mercati.

Rating Francia traballa

Sarebbe logico aspettarsi qualche upgrade per i BTp e qualche altro declassamento per gli Oat, portando questi ultimi più verso l’area A che non AA. Lo scenario peggiore per il rating della Francia si verificherebbe nel caso in cui il governo Barnier fosse costretto dalle opposizioni a smantellare la riforma delle pensioni, faticosamente approvata lo scorso anno dopo tre decenni di dibattito nazionale. Sarebbe un’opzione per ottenere in cambio l’approvazione della complicata manovra “lacrime e sangue” fatta di tasse e tagli alla spesa pubblica. Le Pen lo ha chiesto esplicitamente per aprire a una qualche forma di collaborazione. La sinistra pure, apparentemente in cambio di nulla. Le probabilità che ciò accada appaiono molto basse. Il pericolo più concreto ci sembra di una crisi politica che si trascinerà per mesi, se non anni, eventualmente spingendo alle dimissioni di Macron.

giuseppe.timpone@investireoggi.it