Sono almeno trenta anni e passa che sentiamo ripetere la litania sul debito pubblico italiano troppo alto, fuori controllo e non sostenibile. E’ dagli inizi degli anni Novanta che danno l’Italia sempre sull’orlo di un default che non solo non arriva (per fortuna), ma che sembra sempre più uno spauracchio agitato in giro per distogliere l’attenzione da altri problemi forse ancora più gravi. Se non c’è dubbio che il risanamento dei conti pubblici debba essere per noi un obiettivo irrinunciabile, non dimentichiamoci com’è nata la crisi finanziaria globale del 2008-’09. Fu il debito privato ad avere provocato il collasso dell’economia mondiale, innescando una spirale negativa per gli stessi debiti sovrani.

Debito privato origine di crisi finanziaria mondiale

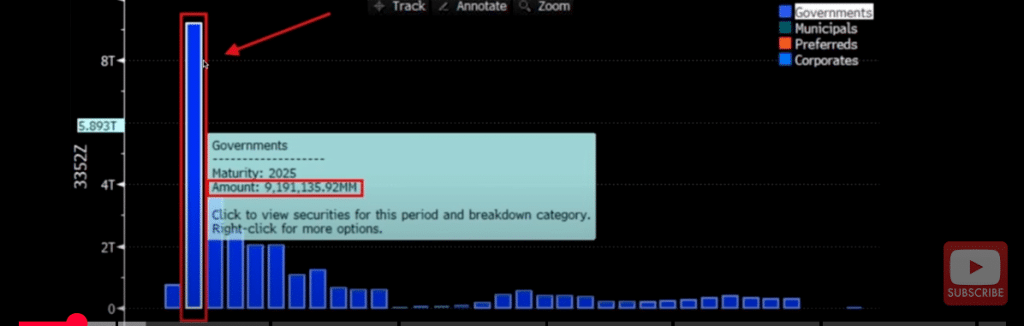

Alcune banche fallirono o ci andarono vicine, piene zeppe com’erano di prestiti e mutui erogati a imprese e famiglie in difficoltà. Per salvarle occorse l’intervento pubblico, il quale gravò sulle casse degli stati. Le banche centrali spensero l’incendio azzerando i tassi di interesse e inondando i mercati di liquidità, memori della Grande Depressione verificatasi negli anni Trenta del secolo passato. Una mossa che rese più sostenibile il debito privato e quello pubblico, impedendo al contempo che le economie scivolassero nella deflazione.

Con la pandemia questo scenario è stato scombinato. Tornava poco dopo l’inflazione, i tassi sarebbero saliti ai massimi da inizi anni Duemila e adesso si ripresentano gli stessi rischi intravisti già oltre un quindicennio fa. Il debito privato, cioè di imprese e famiglie, è storicamente basso in Italia e continua a rimanere tale. A fine 2023 ammontava al 151% del Pil contro il 171% della Germania, il 166% della Spagna, il 259% dell’Olanda, il 268% della Francia, il 279% della Norvegia e il 307% della Svezia.

Paesi frugali malmessi

Proprio i paesi cosiddetti “frugali” risultano quelli con il più alto debito privato. La lezioncina su come gestire i conti pubblici potremmo pure accettarla, non forse su come far quadrare i bilanci familiari e quelli delle imprese. C’è da dire una cosa. In sé il debito non è un problema, se serve ad investire sul proprio futuro. Le imprese italiane sono poco indebitate, perché investono spesso poco. E investono poco perché sono di piccole dimensioni. Anche volendo, non avrebbero accesso al mercato dei capitali, a volte persino alle stesse banche. Lo stesso dicasi per numerose famiglie a basso reddito.

Altro aspetto: debito pubblico e debito privato sono interconnessi. Il primo si alimenta degli eccessi di spesa pubblica dei governi, molti dei quali coprono i bisogni dei cittadini. Ad esempio, se uno stato va in deficit per sostenere i redditi delle famiglie (sussidi, pensioni, ecc.), va a finire che queste abbiano sufficiente liquidità per comprare casa. Di conseguenza, non dovranno fare il mutuo o dovranno contrarne uno di importo contenuto. Nel Nord Europa il grosso dei debiti delle famiglie è rappresentato dai mutui.

Italia esempio virtuoso

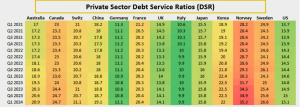

Occhio a prendere sottogamba il debito privato. Come vediamo nella tabella di sotto, esso si riflette sui redditi delle famiglie e gli utili delle imprese.

Al 30 giugno scorso, per ripagarlo occorreva spendere il 9,9% di redditi e utili in Italia, la percentuale più bassa tra le economie citate. In Germania si saliva all’11,1%, in Francia al 20,4% fino ad arrivare a percentuali allarmanti come il 26,6% della Svezia e il 35,3% della Norvegia.

Cosa significano questi numeri? Fatto 100 il reddito del settore privato, in Italia spendiamo 9,9 per pagare gli interessi, in Svezia 26,6 e in Norvegia 35,3. In pratica, il debito privato italiano incide per neppure un decimo dei redditi, mentre nel Nord Europa impatta tra un quarto e oltre un terzo di essi. Il rischio è che prima o poi famiglie ed imprese non riescano più ad onorare i debiti o che per farlo dovranno comprimere consumi e investimenti. In questo secondo caso, manderebbero in recessione l’economia e provocherebbero quella che si definisce “deflazione da debiti”. Nel primo caso, s’innescherebbe un’ondata di fallimenti bancari e aziendali con riflessi non meno drammatici per gli stessi conti pubblici.

Debito privato pericoloso con tassi alti

Scenario verosimile? Sì, se i tassi salissero ancora o rimanessero alti a lungo. Tutti a parlare del riflesso che essi hanno sulla spesa per interessi degli stati, mentre in pochi s’interrogano sull’impatto sui redditi delle famiglie e gli utili aziendali. Il debito privato non è meno rischioso di quello pubblico circa le dinamiche macroeconomiche. L’Italia ha un gigantesco problema con il secondo, mentre diversi stati del Nord Europa ne hanno uno altrettanto grave con il primo. Sarebbe il caso che nessuno puntasse il dito contro gli altri, perché spesso il più pulito ha la rogna.

giuseppe.timpone@investireoggi.it