Non c’è solo la Francia ad attirare le attenzioni dei mercati per i suoi rendimenti in divaricazione rispetto alla Germania. In Asia è accaduto qualcosa, a suo modo, storico. I bond cinesi a 30 anni sono scesi ad un rendimento più basso di quelli offerti dal Giappone per la medesima scadenza. Per l’esattezza, nella seduta odierna i primi sono arrivati al 2,28% e i secondi erano al 2,28%. Non era mai accaduto prima. Pensereste che a Pechino stiano festeggiando a bocconi di involtini primavera, a maggior ragione che il loro debito venga trattato sul mercato sovrano meglio di quello emesso dal nemico storico. Invece, è vero il contrario.

Le autorità temono la tristemente nota “sindrome giapponese”. E qui non c’entra una pandemia, né che arrivi da una nazione sgradita.

Pechino teme sindrome giapponese

Il Giappone sin dagli inizi degli anni Novanta cresce poco, mentre dal 1997 fino a pochissimo tempo fa ha vissuto in una condizione di deflazione strisciante. I bond cinesi stanno iniziando a riflettere una situazione non troppo dissimile. Il Pil cinese continua a crescere a ritmi che per noi occidentali sarebbero semplicemente un sogno, ma non così positivi per un’economia emergente. Siamo non solo lontanissimi dalla doppia cifra dei decenni passati, ma persino ben sotto il 5%. E l’inflazione nel mese di ottobre è stata dello 0,3% su base annuale.

Paradossalmente, sta accadendo l’esatto contrario in Giappone, dove l’inflazione in ottobre era al 2,3%, sostenuta da un tasso di cambio molto debole. Negli ultimi anni, la crescita nipponica sta risultando un po’ più vivace del passato. Tuttavia, i bassi tassi di interesse hanno zavorrato lo yen.

Tokyo li ha alzati ancora solo allo 0,25% contro il 3,10% a cui sono stati abbassati sinora a Pechino.

Spread con Giappone in forte calo

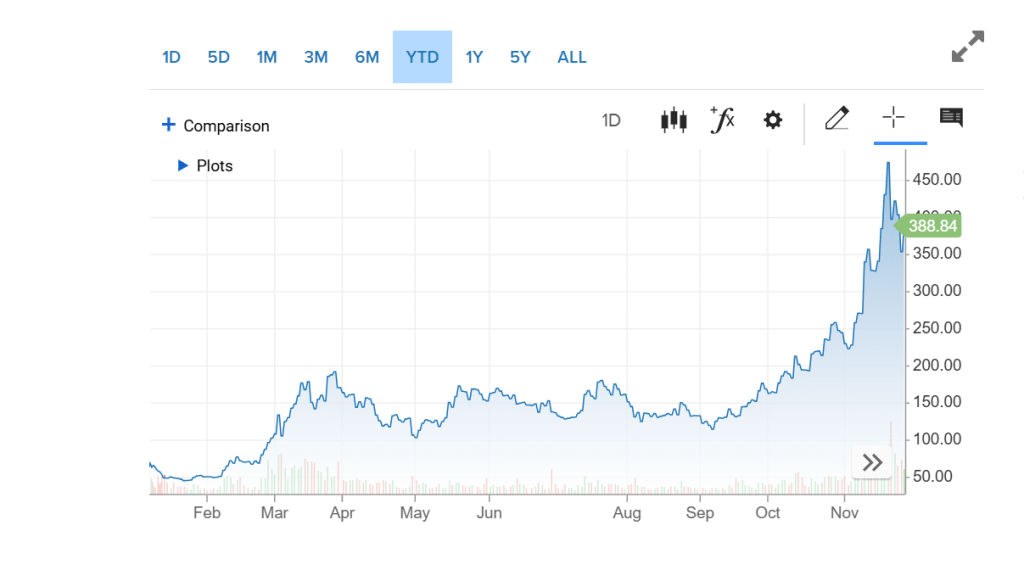

I bond cinesi a 30 anni rendevano a premio di 120 punti base o 1,20% sui rivali del Giappone alla fine del 2023. Lo spread sul tratto decennale viaggiava, invece, a circa 200 punti o 2%. Attualmente, risulta esattamente pari a 100 punti o 1%, cioè si è dimezzato. I bond nipponici offrono ai massimi dal 2011, poco sopra la soglia massima dell’1% ufficialmente tollerata dalle autorità monetarie.

A preoccupare la Cina sono le basse aspettative d’inflazione, che si stanno ulteriormente “raffreddando” con la vittoria di Donald Trump. La minaccia dei dazi colpisce principalmente le sue esportazioni, infliggendo un duro colpo all’economia domestica. Per evitare la crisi il governo ha varato maxi-stimoli fiscali pluriennali pari a 10.000 miliardi di yuan (1.380 miliardi di dollari). La Banca Popolare Cinese, invece, vuole evitare di imbarcarsi in quegli stimoli monetari non ortodossi, che in Giappone non hanno dato i frutti sperati e hanno, però, innalzato in misura abnorme il livello del debito pubblico. Ciò non ha evitato stimoli monetari per 1.000 miliardi di yuan a novembre, pari a 138 miliardi di dollari, anche se gli acquisti netti di bond sono stati di 200 miliardi.

Da bond cinesi segnale di allarme

Per intenderci, l’istituto non sta programmando acquisti massicci di bond cinesi a lungo termine, anche perché ci stanno pensando gli investitori domestici a comprarli per la minore propensione al rischio. La sindrome giapponese è anche nota come “trappola della liquidità”: la banca centrale può tagliare i tassi quanto vuole, ma oltre un certo punto non riesce più a stimolare domanda e aspettative del mercato. Il costo del denaro rimane infimo, ma l’inflazione non risale e l’economia resta stagnante. Una prospettiva che spaventa il presidente Xi Jinping, consapevole che la seconda economia mondiale non possa permettersi di fermarsi con un reddito pro-capite ancora lontano dagli standard occidentali. Ci sono in gioco il prestigio e l’autorevolezza della nuova superpotenza asiatica.

giuseppe.timpone@investireoggi.it