La normativa italiana prevede specifiche esenzioni IMU per gli immobili di proprietà di alcuni dipendenti pubblici, tra cui il personale delle Forze Armate, delle Forze di Polizia, del Corpo Nazionale dei Vigili del Fuoco e della carriera prefettizia.

Questi soggetti, per determinati immobili, possono beneficiare di una condizione di favore che li assimila all’abitazione principale, eliminando l’obbligo del pagamento dell’IMU (sempreché la casa sia di categoria catastale non di lusso). Tuttavia, questa agevolazione è soggetta a condizioni precise e non è estensibile a tutti i contesti familiari o a tutte le proprietà.

L’assimilazione all’abitazione principale: requisiti e limiti

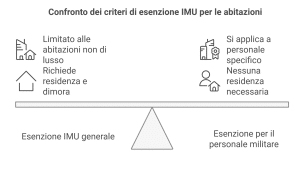

Premesso che ai fini IMU, per abitazione principale si intende la casa in cui il possessore ha residenza anagrafica e dimora abituale. Il legislatore inoltre prevede che l’abitazione principale di categoria catastale non di lusso è esente IMU. Le categoria di lusso sono A/1, A/8 e A/9.

La legge 160 del 2019, all’articolo 1 comma 741 (legge bilancio 2020), prevede che le abitazioni di proprietà del personale sopra indicato (militari, personale polizia, ecc.) possono essere assimilate all’abitazione principale, anche se il proprietario non vi risiede anagraficamente né vi dimora abitualmente. Questo rappresenta, dunque, una deroga significativa rispetto alla disciplina ordinaria dell’IMU, che generalmente richiede la residenza e la dimora abituale per applicare l’esenzione relativa all’abitazione principale.

L’assimilazione ad abitazione principale, tuttavia, è limitata a un solo immobile situato sul territorio italiano. Inoltre, l’immobile in questione non deve essere locato a terzi. Questo vincolo intende preservare l’agevolazione per le sole abitazioni effettivamente destinate a uso personale, evitando abusi o benefici indebiti legati a investimenti immobiliari.

La posizione della moglie comproprietaria: un’eccezione non ammessa

Un tema spesso dibattuto riguarda la possibilità che l’assimilazione si estende anche ad altri membri della famiglia, come il coniuge del militare o del dipendente pubblico in questione.

Pertanto, nel caso in cui la moglie del militare sia comproprietaria dell’immobile, ma non vi risieda né vi dimori, la sua quota di proprietà sarà soggetta all’IMU con l’aliquota prevista per le seconde case.

Ciò significa che il beneficio fiscale non si estende automaticamente ai comproprietari non appartenenti alle categorie tutelate. La moglie, anche se comproprietaria, deve quindi pagare l’IMU per la sua quota, secondo le regole ordinarie. Viceversa se la moglie dovesse avere residenza e dimora nell’immobile in questione, anche per lei detto immobile diventa abitazione principale e, quindi, godrebbe del beneficio.

IMU del militare: un esempio pratico

Consideriamo un caso concreto: un ufficiale delle Forze Armate possiede, insieme alla moglie, un immobile che rientra nei parametri per l’assimilazione all’abitazione principale. L’ufficiale fa servizio a Milano e risiede, insieme alla moglie, negli alloggi militari a Monza.

La casa di proprietà di trova a Roma. In questo caso, nonostante il marito (militare) possa beneficiare dell’esenzione IMU per la sua quota di proprietà sulla casa a Roma, la moglie, se non risiede e dimora nell’immobile, sarà tenuta a versare l’IMU per la sua parte.

Esenzione IMU del militare: obiettivi e finalità della normativa

L’assimilazione all’abitazione principale per il personale delle Forze Armate e delle altre categorie indicate è concepita come una misura di tutela. Molti di questi lavoratori sono infatti soggetti a trasferimenti frequenti, che rendono complicato stabilire una residenza stabile in un’unica abitazione. La normativa, eliminando il requisito di residenza e dimora, tiene conto delle peculiarità delle loro carriere, garantendo loro un trattamento fiscale agevolato.

L’introduzione del vincolo di non locazione dell’immobile risponde all’esigenza di evitare che l’agevolazione possa essere sfruttata per fini speculativi.

Riassumendo…

- Esenzione IMU: immobili di Forze Armate assimilati all’abitazione principale, senza residenza obbligatoria.

- Requisiti: applicabile a un solo immobile, non locato, e non di lusso.

- Esclusione: coniuge comproprietario non beneficia dell’assimilazione, paga IMU come seconda casa.

- Finalità: agevolazione pensata per trasferimenti frequenti del personale tutelato.

- Criticità: normativa rigida, esclusione familiare e interferenze per comproprietà.