Fincantieri lancia il suo primo bond della storia. L’azienda cantieristica navale italiana più importante d’Europa, controllata dallo Stato, è riuscita a rastrellare 300 milioni di euro presso investitori istituzionali spuntando una tasso d’interesse molto interessante. La guidance iniziale era infatti prevista per un rendimento compreso fra il 4,25% e il 4,50% per una lunghezza del prestito pari a cinque anni, ma poi il mercato ha confermato un interesse molto vivace e il tasso è sceso sorprendentemente sotto il 4%. Gli investitori, hanno fiutato un premio rispetto all’offerta iniziale, oltre al fatto che la società è controllata dallo Stato e ha un giro d’affari annuale da 4 miliardi di euro – dice un delaer – e le banche collocatrici (Banca IMI, BNP Paribas, Credit Suisse, Deutsche Bank, HSBC, JP Morgan, Mediobanca e UniCredit) hanno avuto gioco facile a collocare la prima emissione di Fincantieri vedendosi arrivare da ogni angolo d’Europa richieste quasi sette volte superiori all’ammontare offerto.

Obbligazioni Fincantieri 3,75% 2018 in dettaglio

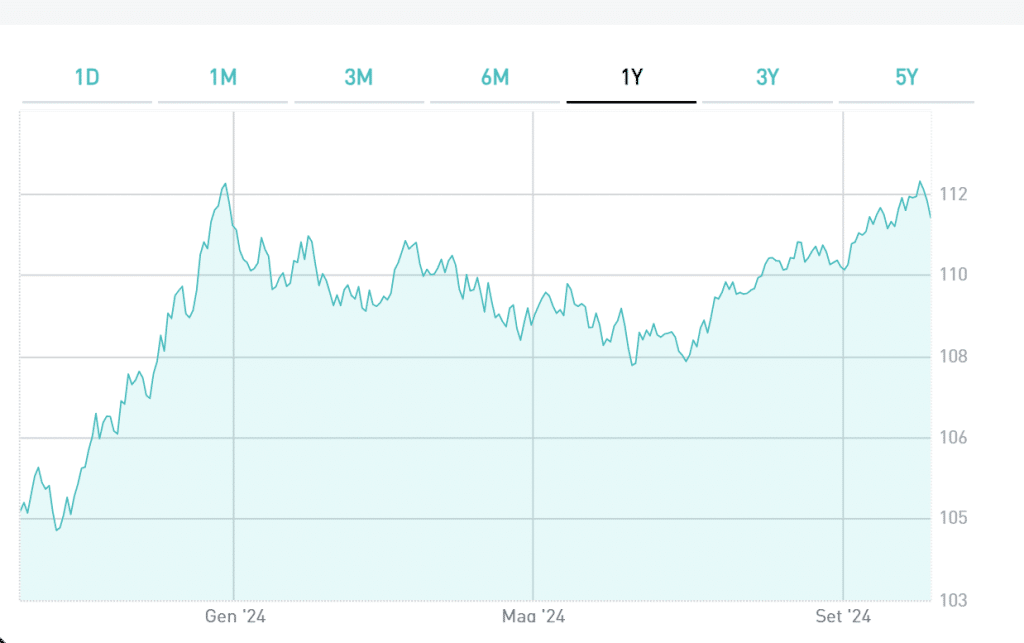

Il bond di Fincantieri è di tipo senior unsecured ed è stato prezzato a 99,442 a fronte di richieste che hanno superato i 2 miliardi di euro da parte di circa 250 investitori istituzionali. La size collocata sul mercato è di 300 milioni e il bond sarà presto quotato alla borsa del Lussemburgo (Isin XS0995042859), negoziabile per tagli minimi da 100.000 mila euro, più multipli aggiuntivi di 1.000. Il prestito – si legge in una nota – è finalizzato ad assicurare all’azienda quella flessibilità finanziaria per continuare il suo sviluppo e per completare i progetti di crescita già avviati. A fronte di una cedola fissa annuale del 3,75% che verrà staccata il 19 novembre di ogni anno, il rendimento effettivo lordo delle obbligazioni Fincantieri è del 3,76% considerando che i primi scambi sul mercato non regolamentato Otc forniscono un’indicazione di prezzo intorno a 99,95, in rialzo rispetto al prezzo di collocamento.

Fincantieri aumenta il giro d’affari nel 2013 supera i 10 miliardi di euro di ordinativi

Fincantieri, nata dall’IRI come società finanziaria di stato per la cantieristica sul modello della Finmare, finanziaria per la flotta mercantile, (attraverso cui lo stato assumeva il controllo di quasi tutti i grandi gruppi cantieristici dell’epoca CRDA, OTO e Ansaldo), è stata fondata il 29 dicembre 1959. Grazie alle numerose acquisizioni operate nel tempo, oggi Fincantieri è uno dei più importanti complessi cantieristici navali d’Europa e del mondo. Il successo del collocamento del bond da 300 milioni dimostra, nei fatti, la solidità del gruppo italiano, come meglio espresso dalle parole dall’Ad Giuseppe Bono: il grande successo che ha avuto questa operazione dimostra come il mercato abbia saputo apprezzare le nostre caratteristiche distintive e l’impegno che ci ha permesso di diventare il campione occidentale della cantieristica. A livello di conti, Fincantieri nel primo trimestre 2013 ha evidenziato un risultato operativo netto (Ebit) pari a 101 milioni di euro, rispetto ai 34 dello stesso periodo 2012, Ebitda per 137 milioni (68 milioni al 30 giugno 2012) e ricavi per 1.934 milioni (1.233 al 30 giugno 2012).