Bombardier torna ad emettere bond. Questa volta in dollari, però. Il gruppo aerospaziale canadese e costruttore di treni, presente anche in Italia, ha da poco sollecitato il mercato emettendo obbligazioni per 1,8 miliardi presso investitori qualificati e retail. Parte del ricavato andrà a rifinanziare anticipatamente l’obbligazione in euro da 800 milioni Bombardier 7,25% 2016 (Isin XS0273988393) al prezzo di 101,21, come riporta un comunicato della società. La multinazionale ha quindi rastrellato nuovi mezzi freschi per diminuire i costi finanziari e con lo scopo di realizzare, fra le altre cose, importanti progetti ferroviari anche in Italia.

Obbligazioni Bombardier 6% 2022 e Bombardier 4,75% 2019

Premesso ciò, il collocamento del bond Bombardier Inc., curato da un pool di banche internazionali guidate da Goldman Sachs, è avvenuto in due tranches: una a otto anni e una quinquennale. Il bond Bombardier a cinque anni (Isin USC10602AX52) è stato emesso per un importo di 600 milioni di dollari al prezzo di 101,12% e ha la scadenza fissata al 15 aprile 2019 con cedola fissa lorda del 4,75%. Il bond Bombardier a otto anni (Isin USC10602AY36), invece, è stato emesso per un importo di 1.200 milioni di dollari al prezzo di 101,75% e ha la scadenza fissata al 15 aprile 2022 con cedola fissa lorda del 6%. Entrambe le emissioni sono senior unsecured, destinate sia agli investitori istituzionali che retail, e pagano la cedola su base semestrale il 15 aprile e il 15 ottobre di ogni anno. I bond sono “callable”, cioè rimborsabili a discrezione dell’emittente. Negoziabili per tagli minimi di 2.000 dollari (1.450 euro circa) con multipli aggiuntivi di 1.000 saranno a breve quotati sulla borsa del Lussemburgo, ma possono essere trattati sin da subito anche OTC (over the counter).

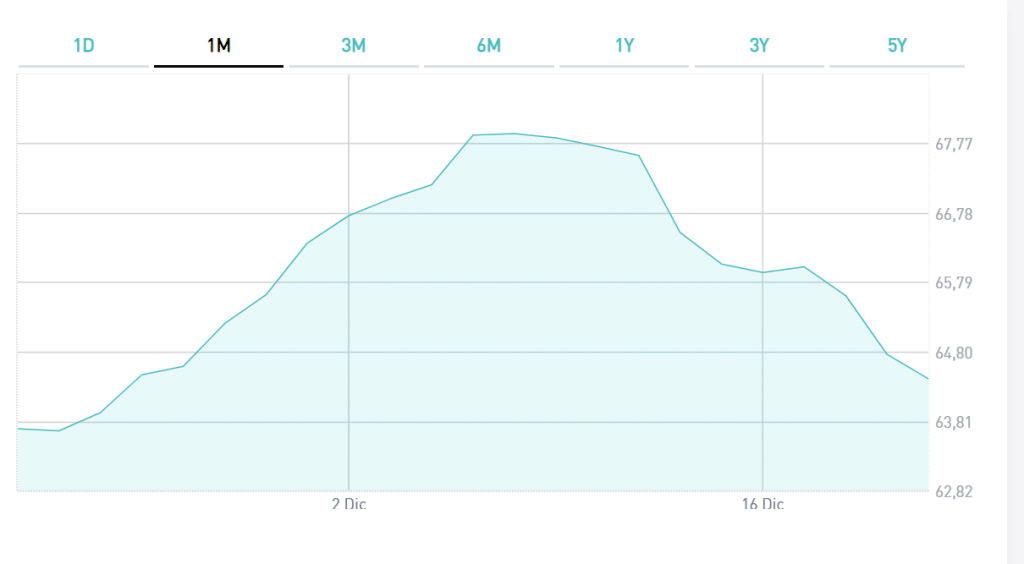

Il prezzo, comunque, è già volato verso l’alto, oltre i 103 per entrambe le obbligazioni schiacciando i rendimenti verso il 4%, per il bond più corto, e al 5,50% per quello più lungo. [fumettoforumleft] La forte pressione della domanda (oltre 4 volte l’ammontare offerto) da parte di fondi investitori di tutto il mondo, del resto, ha determinato un abbassamento dei rendimenti, in linea con le attese del mercato e con il bond in euro a più lunga scadenza Bombardier 6,125% 2021 (Isin XS0552915943) che rende il 4,50% a scadenza (grafico sopra). Il rating dei bond Bombardier assegnato dalle agenzie internazionali è BB- per Standard & Poor’s e Ba3 per Moody’s. Si tratta quindi di obbligazioni che rientrano nella fascia alta dell’area “non investment grade” e quindi ad alto rischio per l’investitore. Un rischio comunque ben ponderato vista la posizione di leadership di Bombardier a livello internazionale. La diversificazione delle attività avio e railways del gruppo rende unica la multinazionale canadese nel suo genere. Sicché rischi appaiono al momento pochi e l’investimento promettente, come anche già segnalato da investireoggi.it, trattandosi di un business legato a filo diretto alle commesse pubbliche per le reti di trasporto nazionale e internazionale.

Bombardier, nel 2013 crescono utili (+22%) e fatturato (+10%)

A livello di conto economico, Bombardier ha chiuso il 2013 con un fatturato in crescita del 10,6 per cento a 18,2 miliardi di dollari, da cui ha ricavato un utile netto da 572 milioni, il 21,7 per cento in più rispetto all’anno precedente. Il presidente e amministratore delegato del produttore di aeromobili e treni, Pierre Beaudoin, ha parlato di “un anno positivo” durante il quale sono stati compiuti passi chiave sullo sviluppo di prodotti. Il 2014 ha avuto un avvio notevole, con ordini per oltre 5 miliardi di dollari – secondo quanto riporta un comunicato.