Intesa Sanpaolo ha emesso un nuovo bond a tasso variabile. Approfittando delle buone condizioni di mercato, Ca’ de Sass ha collocato sul mercato un nuovo prestito obbligazionario senior unsecured con interessi indicizzati al tasso Euribor trimestrale.

L’ obbligazione Intesa Sanpaolo è stata piazzata nell’ambito del proprio programma EMTN e ha raccolto ordini da tutto il mondo per oltre 1,5 miliardi di euro a fronte di una richiesta per 500 milioni La domanda da parte degli investitori, si legge in una nota di Ca’ de Sass, è stata “molto forte” nonostante la situazione di recente nervosismo generalizzato sui mercati finanziari.

Obbligazioni a tasso variabile Intesa Sanpaolo 2024

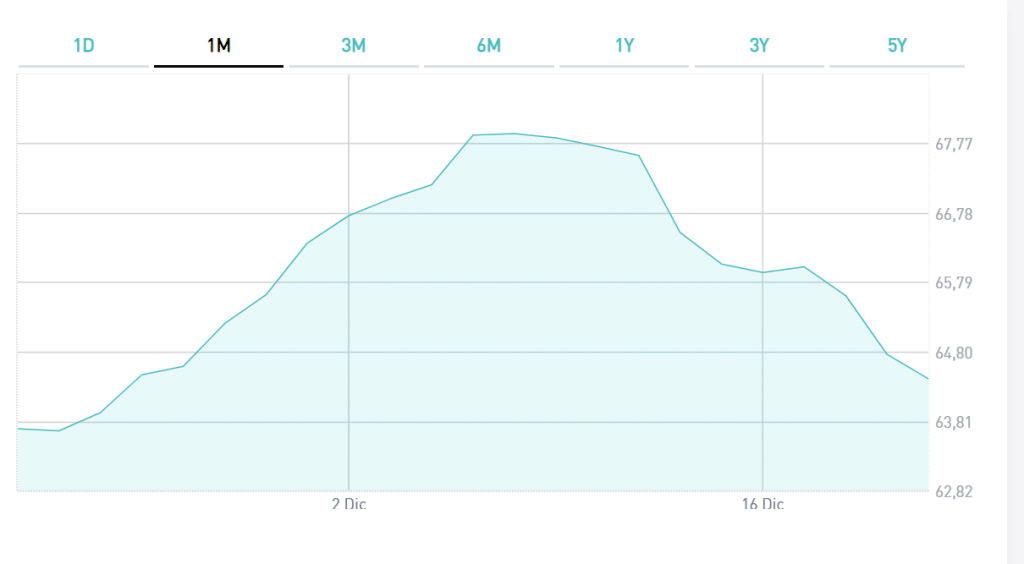

Il bond, con scadenza 26 maggio 2024, è stato prezzato a 110 punti base sopra il tasso Euribor a 3 mesi. Una prima indicazione di rendimento era stata fornita inizialmente in area 120 punti base, ridotta poi grazie alla forte richiesta fino a chiudere in area 110 pb. Il prezzo di riofferta, sotto la pari, è a 99,89. “Il pricing è stato flat/negativo rispetto alla nostra curva di secondario, il che per un’emissione di queste dimensioni è un avvenimento molto raro“, sottolinea ancora l’istituto. L’obbligazione (Isin XS1623794457) paga quindi una cedola su base trimestrale pari al Euribor 3M + 1,10% con data di rimborso in unica soluzione il 26 maggio 2024. Il bond gode di rating BBB- per S&P, BBB+ per Fitch e Baa1 per Moody’s, è negoziabile per importi minimi di 100.000 euro ed è quotato sulla borsa del Lussembrugo.

Per la quarta emissione obbligazionaria di Intesa Sanpaolo da inizio 2017 (dopo l’Additional Tier1 da 1,25 miliardi, il bond senior a 7 anni da un miliardo collocati entrambi a gennaio e quello da 1,5 miliardi a tasso variabile con scadenza 2022) sono state coinvolte Banca Imi, Credit Agricole Cib, Morgan Stanley, Societe Generale Cib e Ubs che hanno agito in qualità di joint bookrunner.