American Telephone and Telegraph (At&t) ha collocato nuovi bond per 7 miliardi di euro. At&t è una delle più grandi compagnie telefoniche al mondo, con sede negli USA e quotata alla borsa di New York. Serve 130 milioni americani, fattura 160 miliardi di dollari all’anno ed è presente in 127 paesi al mondo, Italia compresa.

At&t ha emesso nuovi bond senior unsecured a varie scadenze per finanziare l’acquisto di Time Warner. Il rendimento sulla lunghezza a 11 anni è stato fissato al 2,35% a fronte di un rating BBB+ per Standard & Poor’s. I bond At&t quotati presso la borsa del Lussemburgo, sono tutti negoziabili per tagli minimi di 1000.000 euro con multipli aggiuntivi di 1.000.

Tutte le nuove obbligazioni At&t in euro

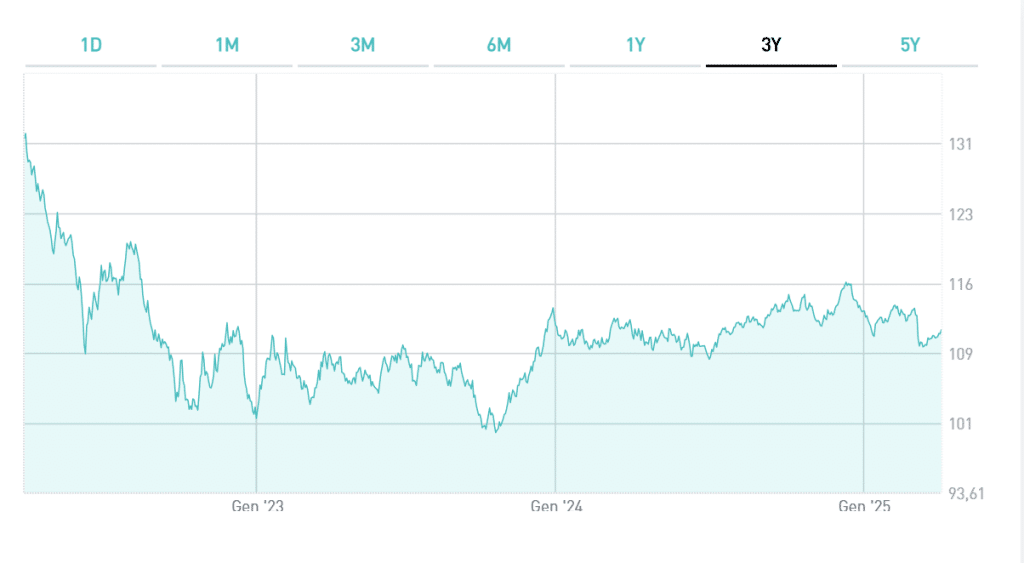

XS1629865897 American Telephone and Telegraph 1,05% 2023

XS1629866192 American Telephone and Telegraph 1,80% 2026

XS1629866275 American Telephone and Telegraph 2,35% 2029

XS1629866432 American Telephone and Telegraph 3,15% 2036

XS1629866606 American Telephone and Telegraph 0,85% 2023

Per l’acquisizione di Time Warner, formalizzata a fine 2016, AT&T si è assicurata una linea di credito da 40 miliardi di dollari. 25 miliardi di dollari arriverebbero da JPMorgan e 15 miliardi di dollari da Bank of America. AT&T al momento ha in cassa poco più di 7 miliardi di dollari e un debito che sfiora i 120, già sotto osservazione degli analisti. L’accordo è l’unione “perfetta di due società e può tradursi in un approccio nuovo su come l’industria dei media e delle comunicazioni funziona per i consumatori, i creatori di contenuti e gli inserzionisti” pubblicitari, ha commentato Randall Stephenson, l’amministratore delegato di AT&T che ha sempre dichiarato di voler trasformare la società di Dallas in un gigante dei media a tutto tondo e l’anno scorso per quasi 50 miliardi di dollari ha comprato l’operatore di televisione satellitare DirecTV, la sua operazione più ricca negli ultimi dieci anni.

At&t-Time Warner, nasce un gigante da 300 miliardi

L’affare è il più grande di questo genere nel 2016. Time Warner ha una valore di capitalizzazione di 68 miliardi di dollari mentre quello di AT&T è di 233 miliardi. L’accordo porterà all’unione del settore telefonico, e dei servizi a banda larga e tv satellitare di AT&T con i media di Time Warner che includono canali come Cnn, Hbo, produttore di alcune delle più apprezzate serie tv, Cartoon Network ma anche le partite Nba oltre agli studios Warner Bros. La stessa logica di tanti altri merger già avvenuti o falliti tra telecomunicazioni e intrattenimento, da Comcast-Nbc alla stessa Time con Aol. Mettere insieme in un unico pacchetto da offrire ai clienti infrastruttura e contenuti. AT&T è uno dei principali fornitori di connettività e televisione a pagamento negli Stati Uniti. Due anni fa l’ad di Time Warner aveva rifiutato l’offerta di 85 dollari per azione da parte di Rupert Murdoch.