Le nuove obbligazioni Wind Tre sbarcano su Extra Mot, il mercato telematico professionale gestito da Borsa Italiana. Come noto Wind Tre aveva lanciato a inizio mese sul mercato dei capitali un nuovo prestito obbligazionario miliardario in dollari ed euro con lo scopo di rifinanziare il debito esistente a costi più bassi ottimizzando la struttura finanziaria del gruppo telefonico nato dall’unione di Wind e H3G.

L’operazione è stata eseguita in quattro tranche tramite una combinazione di titoli in euro a tasso fisso e variabile e titoli in dollari statunitensi a tasso fisso.

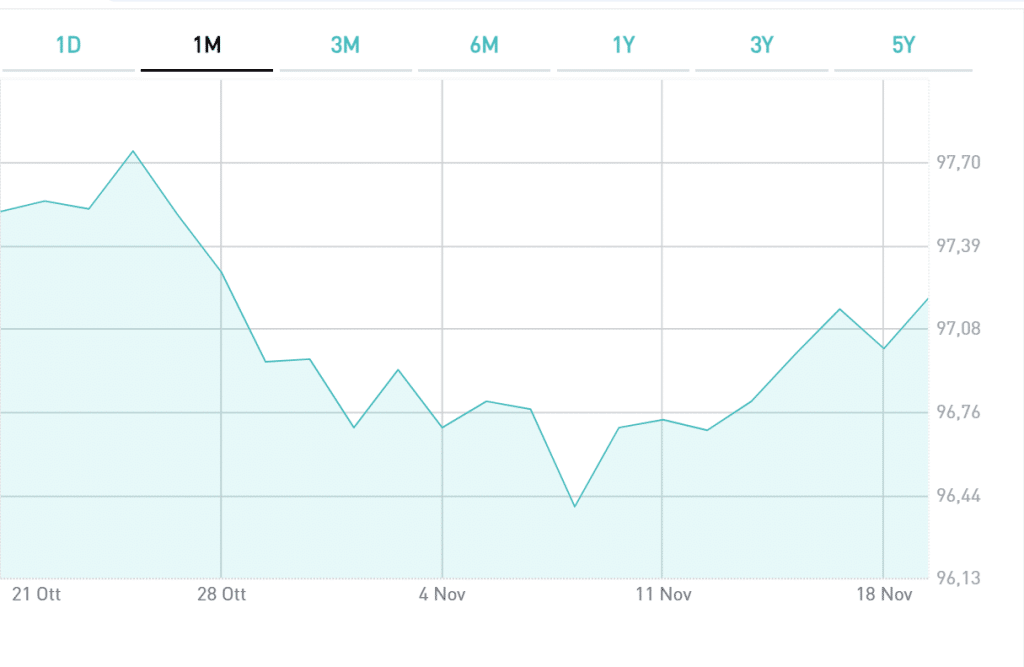

Wind Tre 3,125% 2025 (XS1708450561)

Wind Tre 2,625% 2023 (XS1708450488)

Wind Tre 3M +2,75% 2024 (XS1708450215)

Wind Tre quota obbligazioni su Extra Mot

Wind Tre utilizzerà il ricavato dell’offerta, insieme ai proventi derivanti da un nuovo contratto di finanziamento di 3,4 miliardi di euro per rimborsare l’indebitamento finanziario, rimborsare i finanziamenti infra-gruppo erogati alla stessa da parte della controllata Wind Acquisition Finance e permettere a quest’ultima di rimborsare tutti i titoli senior e senior secured emessi dalla stessa Waf. L’operazione di rifinanziamento e’ mirata ad ottenere un significativo miglioramento dellastruttura del capitale riducendo i costi relativi agli interessi ed estendendo le scadenze. Le obbligazioni Wind Tre sono state collocate presso investitori istituzionali e sono state quotate presso la borsa del Lussemburgo dove si possono trattare per tagli minimi di 200.000 Usd e 100.000 Euro con multipli aggiuntivi di 1.000. I titoli sono senior secured e andranno a rimborso per intero a scadenza naturale, salvo possibilità di richiamo anticipato secondo le clausole inserite nei rispettivi prospetti informativi. Si tratta, si legge in una nota della società, della maggiore emissione high yield in Europa dal 2014.