Altra giornata di passione per il Credito Valtellinese (Creval). Il Gruppo presieduto da Miro Fiordi ha visto il titolo azionario sprofondare di un altro 19% nella giornata di ieri. Il crollo fa seguito a precedenti scivoloni che vedono la capitalizzazione della banca bruciarsi il 62%da inizio mese, cioè da quando è stato annunciato l’aumento di capitale da 700 milioni di euro, e del 77% da inizio anno. Ma la discesa potrebbe non essere finita.

Ad appesantire il titolo azionario Creval a Piazza Affari, sono state anche le notizie giunte da Genova dove sembra che Banca Carige (alle prese con una ricapitalizzazione da 560 milioni) non abbia le necessarie garanzie per effettuare l’aumento di capitale, dopo che gli obbligazionisti subordinati avevano accettato di aderire alla proposta di conversione dei bond in altri titoli senior con penalizzazione.

Bond subordinati Creval in caduta

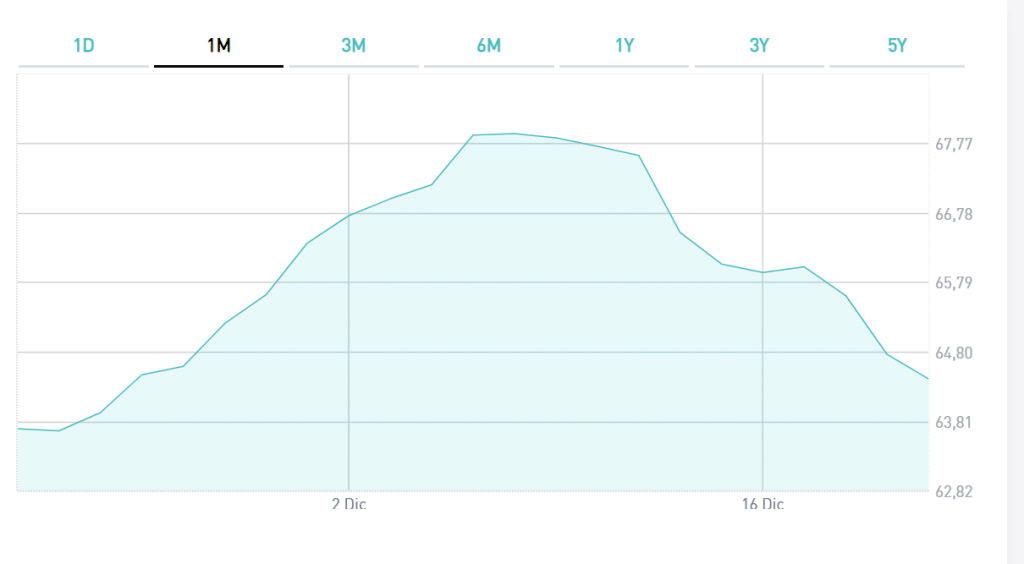

La corsa a vendere sta interessando anche i bond subordinati perché è ormai evidente che anche questa categoria di titoli non usciranno indenni dalle forche caudine dell’aumento di capitale, visti i casi precedenti di Banca Mps, Popolare Vicenza, Veneto Banca, Carige, ecc. Quindi se gli azionisti subiranno una forte diluizione del valore nominale, gli obbligazionisti meno garantiti potrebbero pagare pegno. Tant’è che ieri alla Borsa del Lussemburgo il bond Creval da 150 milioni di euro con cedola 8,25% e scadenza 2027 è crollato a 67 (era stato collocato a 98,20 all’inizio di aprile).

Aumento di capitale Creval potrebbe fallire

Non è chiaro come la banca intenda gestire la situazione, ma di certo il management e gli advisor che hanno vagliato l’aumento – scrive La Repubblica – hanno sbagliato tempi e modi di comunicazione del piano industriale al mercato. L’operazione – secondo il quotidiano – è irrealizzabile perché il Credito Valtellinese che vale in Borsa 140 milioni di euro sta chiedendo al mercato risorse pari a oltre 3,5 volte la sua capitalizzazione. Nessuno sarà disposto a metterci un euro stante la mole di crediti incagliati e le sofferenze da smaltire. Da Mediobanca non trapela nulla circa l’operazione di ricapitalizzazione che sarebbe stata pre-garantita, ma già da ieri i funzionari di Piazzetta Cuccia si erano attivati per sondare il terreno presso Bofa Merrill Lynch, Jp Morgan e Citigroup per vedere se ci fossero margini di manovra.

Creval a nozze con Banca Popolare di Sondrio?

Rumors darebbero per possibile un’aggregazione con la Banca Popolare di Sondrio, strategicamente e territorialmente il miglior partner possibile, ma anche da quel lato erano già arrivate secche smentite dai vertici, anche perché la struttura della “Sondrio” è ancora ad azionariato popolare e servirebbe dapprima una trasformazione in s.p.a. In ogni caso, se prima non verrà fatta profonda pulizia al bilancio Creval, difficilmente la Popolare di Sondrio, tradizionalmente reticente ad espandersi tramite acquisizioni e aggregazioni, si farà avanti. A maggior ragione se oggetto di aggregazione dovessero essere attività bancarie in Sicilia o nelle Marche.

Gli scenari futuri possibili

Gli scenari possibili a questo punto sono due. Il primo è che il Creval riesce fare l’aumento di capitale con il concorso dei bondholders subordinati che valgono circa 430 milioni di euro. Questi dovranno per forza essere convertiti in equity per incentivare altri investitori istituzionali a sottoscrivere l’aumento di capitale, sulla falsariga di quanto sta accadendo con Banca Carige. Il secondo scenario, invece, è più drastico e prevede il fallimento dell’aumento di capitale, la creazione di una bad bank in cui far confluire i crediti deteriorati e i bond subordinati e la successiva messa in liquidazione della stessa. Contestualmente le attività sane (bond senior e attività commerciali) verrebbero rilevate per 1 euro da un’altra istituzione bancaria (Popolare Sondrio?) sulla scorta di quanto avvenuto per Popolare Vicenza e Veneto Banca. In entrambi i casi – fanno notare gli esperti – i bond subordinati non avranno lieto fine e il Creval ne uscirà profondamente ridimensionato.