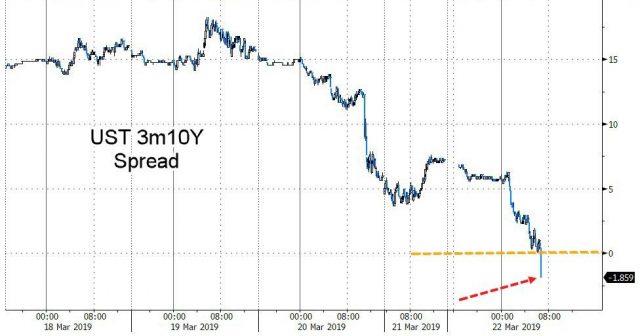

La curva dei rendimenti americani si è invertita per la prima volta dal 2007. I decennali sono scesi appena sotto il 2,44%, mentre i titoli a 3 mesi si sono attestati al 2,46%, anch’essi in calo rispetto alla seduta precedente. Lo spread tra le due scadenze, quindi, è diventato negativo per la prima volta dal 2007. Ognuna delle sei recessioni avvenute in America negli ultimi 50 anni è stata preceduta proprio da questa inversione della curva tra decennali e trimestrali. E’ accaduto, stando ai resoconti di Bloomberg, nel 1989, 2000 e 2006 e, guarda caso, la crisi della prima economia americana è iniziata rispettivamente nel 1990, nel 2001 e nel 2008.

Tassi Fed, stop ai rialzi nel 2019: così Powell annuncia la fine della stretta americana

Non a caso, le quotazioni del petrolio sono arretrate di oltre un punto percentuale ieri, sui timori del mercato per un rallentamento globale più prossimo e marcato delle attese. Non sta scritto da nessuna parte che l’inversione della curva venga seguita da una recessione, ma ciò è quanto è accaduto in passato e quello che molti analisti ritengono accada, sebbene la comunità finanziaria rimanga divisa tra quanti sostengono che il fenomeno sia la conseguenza delle aspettative pessimiste degli operatori e quanti, invece, segnalano che la stessa inversione in sé contribuirebbe ad avvicinare una crisi, riducendo o annullando i margini d’interesse delle banche e provocando una contrazione del credito, che finirebbe proprio per colpire investimenti e consumi.

Le aspettative del mercato

Va detto che lo spread solitamente più monitorato è un altro, cioè quello tra decennali e biennali. Anch’esso è diventato da mesi molto esiguo e ieri chiudeva a 13 punti base o 0,13%, ma pur sempre rimanendo in territorio positivo.

Non solo. Se il mercato nutre timori per il futuro imminente, valuterà come più a rischio le scadenze medio-brevi, mostrandosi meno preoccupato per quelle più longeve. Da qui, la pretesa di rendimenti superiori per le prime. Ad ogni modo, tutti questi ragionamenti non collidono tra loro: se si è preoccupati del ciclo economico a breve, si fiuterà il probabile taglio dei tassi da parte della banca centrale. Ieri, ad esempio, stando alle previsioni di CME Group, la principale società di trading di derivati, il mercato sconterebbe un allentamento monetario negli USA con probabilità al 67% nel gennaio 2020, in crescita dal 65% di mercoledì sera, subito dopo il board della Fed. E interessante è notare come le probabilità di un rialzo dei tassi siano stimate nulle.

Cosa significa una curva dei bond piatta e perché forse non si tratta di recessione

Non è detto, però, che il taglio dei tassi coincida in sé con un ingresso dell’economia americana nella recessione. Per quello che valgono, le previsioni della Fed sono per una crescita abbastanza positiva sia per quest’anno (+2,1%) che per i prossimi 2 (+1,9% e +1,8%), seppure a ritmi inferiori rispetto alle precedenti stime di dicembre.

Siamo alla vigilia di una recessione USA?

Si consideri che i rendimenti sembrino viaggiare di pari passo alle quotazioni del petrolio, per l’effetto che queste hanno proprio sulle aspettative d’inflazione. Ebbene, per quanto in ripresa dai minimi toccati a fine 2018, un barile continua a costare oggi poco più della metà di quasi 5 anni fa, segno non che l’economia mondiale stia messa peggio di allora, quanto che la crescita dell’offerta abbia sovrastato quella della domanda., trainata dal boom dello “shale” americano. E nemmeno con aumenti medi salariali superiori al 3% negli USA, l’inflazione sta assestandosi attorno al target del 2%, anzi scendendo all’1,5% a febbraio, nonostante l’economia americana esca da un periodo straordinariamente positivo sul fronte della crescita, con il pil ad avere sfiorato il +3% nel 2018.

Dunque, si fa presto a parlare di recessione o crisi. Dopo il 2008, siamo entrati in una fase abbastanza irrituale sul piano delle politiche monetarie attuate in risposta al collasso di Lehman Brothers. Le principali banche centrali del pianeta hanno inondato i mercati di liquidità per svariate migliaia di miliardi di dollari, con la Fed ad avere accresciuto il suo bilancio fino a un massimo di 3.600 miliardi, un quinto del pil USA. Eppure, contrariamente a quanto ci saremmo attesi e abbiamo temuto, non si è avuta traccia dell’inflazione, che se non fosse stato per il balzo del petrolio nel 2018, non avrebbe centrato i rispettivi target nemmeno per quei pochi mesi tra la tarda primavera e l’autunno scorsi presso le principali economie. Del resto, la Fed si trova nella condizione paradossale di avere sostanzialmente portato a compimento la stretta avviata 39 mesi fa, rimanendo abbastanza accomodante, con tassi d’interesse che a malapena rientrano nella parte bassa del range storico e che in termini reali risultano positivi per qualcosa come lo 0,5-1%.

La straordinarietà di questa nuova fase economica ci spinge a tenerci prudenti sul significato che determinati indicatori assumono rispetto anche al recente passato. Scontare un taglio dei tassi potrebbe non riflettere più una condizione di crisi dell’economia, bensì di debolezza strutturale dei prezzi, i quali continuano a ristagnare anche quando i consumi e i salari viaggiano a vele spiegate, complice la globalizzazione, che espone a un’agguerrita concorrenza transnazionale imprese e lavoratori.

La bassa inflazione fa felice Powell, meno Draghi