La scorsa settimana, l’Aeroporto di Nuova Delhi ha emesso un’obbligazione senior garantita in dollari per 350 milioni, durata decennale e cedola al 6,45% (ISIN: USY2R40TAB40). La sua quotazione è avvenuta alla SGX di Singapore il 4 giugno e ieri esitava un prezzo di 103, decisamente sopra la pari a cui era stato collocato il bond sul mercato, tanto che il rendimento risultava sceso a poco più del 6%. Si tratta di un titolo certamente molto allettante, nonostante si tratti di un “high yield” emergente, avendo rating inferiori al livello minimo previsto per fare parte del comparto “investment grade”, vale a dire “BB” per S&P e “Ba2” per Moody’s.

Obbligazioni societarie, è boom di titoli spazzatura ed emergenti

A conti fatti, l’obbligazione indiana rende 400 punti base o 4% in più di un titolo di stato USA di pari durata. Parliamo del +40% alla scadenza, anche se certamente a fronte di un rischio di credito decisamente superiore, a cui si somma per un investitore non americano anche il rischio di cambio. Eppure, varrebbe ugualmente la pena prenderla in considerazione. Qualora avessero ragione gli investitori a scontare un cambio euro-dollaro da qui a 10 anni di circa il 22% superiore rispetto ad oggi (sulla base dello spread Treasury-Bund decennale), il rendimento lordo effettivo (in euro) alla scadenza del bond sarebbe, comunque, di quasi il 4% all’anno.

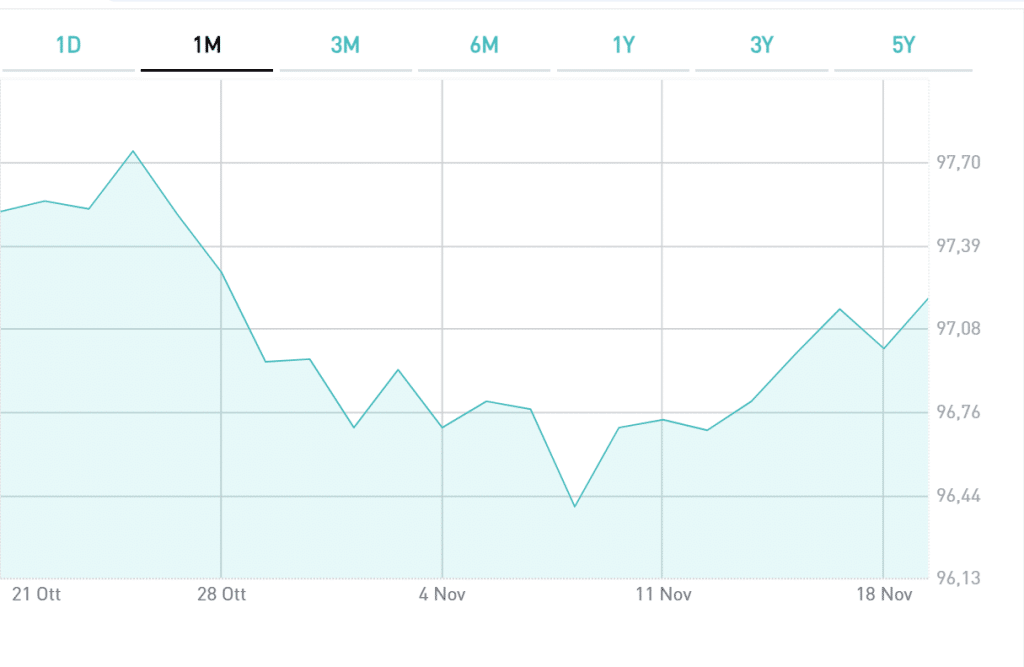

Nemmeno investendo in un BTp di pari durata, che pure rende più di tutti tra le economie avanzate e dietro solo alla Grecia, si potrebbe aspirare a ottenere così tanto. Al momento, infatti, il decennale italiano è sceso sotto il 2,50%, grazie ai segnali ultra-accomodanti arrivati giovedì dalla BCE. Ma il suddetto bond non sarebbe per tutte le tasche. L’investimento minimo richiesto è di 200.000 dollari, aumentabile a pezzi da 1.000 dollari. Andando alle caratteristiche specifiche dell’emittente, dovete sapere che l’Aeroporto Internazionale di Delhi ha chiuso l’ultimo esercizio al 31 marzo scorso con 546 milioni di dollari di ricavi, pur in calo dai 582 dell’esercizio precedente.

Occasione speculativa d’interesse?

Le prospettive appaiono positive, grazie al boom di passeggeri che transitano dall’aeroporto: ben 69,2 milioni, in crescita su base annua del 5,4%, ma a +87,5% in soli 5 anni. Praticamente, la crescita media annua nell’ultimo lustro è stata del 12,65%, pur in rallentamento. E l’emissione del bond, annunciata un mese fa, è dovuta proprio all’obiettivo dell’aeroporto di investire per allargare l’impianto e raggiungere i 100 milioni di passeggeri all’anno. La spesa prevista allo scopo è di 98 miliardi di rupie, pari a più di 1,4 miliardi di dollari.

Per contro, a fronte dell’esplosione del numero dei passeggeri, i ricavi non hanno seguito la stessa sorte, restando sostanzialmente piatti. In conclusione, il taglio dei tassi atteso negli USA e, in generale, il clima più accomodante tra le banche centrali avanzate ci spinge a ipotizzare benefici diretti sul mercato obbligazionario emergente, che come dopo l’azzeramento dei tassi nel 2008 attirerebbe capitali da USA, Europa e Giappone in cerca di rendimento, gonfiando le quotazione dei bond già emessi e traducendosi in un’opportunità speculativa per quanti acquistino già in questa fase. Oltre tutto, dopo la riconferma a maggio di Narendra Modi al governo, il clima sui mercati è diventato ancora più positivo sull’India, dove la Reserve Bank ha tagliato ieri i tassi per la terza volta quest’anno, portandoli dal 6% al 5,75%.

I rendimenti in India scontano un taglio dei tassi imminente