Un successo spettacolare per il BTp 2067, collocato ieri via sindacato bancario per una quarta tranche da 3 miliardi, raccogliendo ordini per 17,5 miliardi, di cui l’84% dall’estero. La parte del leone l’hanno fatta i tedeschi, che si sono aggiudicati il 35% dell’importo offerto, surclassando gli investitori di altre nazionalità, italiani compresi. Il Regno Unito si è fermato a un buon 22%, gli americani non sono andati oltre l’8%, gli asiatici complessivamente si sono attestati al 2% e il resto degli europei al 17%. Stupiscono il dato degli USA e, soprattutto, l’assenza del Giappone.

BTp 50 anni, ordini per 17 miliardi contro 3 offerti: successo oltre ogni aspettativa

Iniziamo dalla Germania. I tedeschi non sembrano amare molto l’Italia di questi tempi, ma la finanza non segue i sentimenti politici e i Bund non offrono un rendimento accettabile nemmeno per coprire anche solo lontanamente l’inflazione su scadenze lunghissime. Il trentennale viaggia in area 0,33%, appena un terzo di punto percentuale, mentre il decennale è sceso fino al -0,40% nelle scorse sedute. Si capisce come gli investitori teutonici abbiano dovuto guardare al nostro Paese per strappare qualcosa in favore della clientela. Si saranno assunti qualche rischio, ma alzi la mano chi crede che l’Italia fallisca o che esca dall’euro!

Americani alla larga dal BTp “Matusalemme”

E gli americani? Non hanno una scadenza comparabile a 50 anni, ma il loro Treasury a 30 anni offriva ieri il 2,54%, solo lo 0,337% in meno del rendimento esitato dal BTp 2067. Troppo poco il premio di quest’ultimo per spostarsi dall’altra parte dell’Atlantico. L’America offre un rendimento elevato rispetto ai livelli vigenti nell’Eurozona, in quanto ha già alzato i tassi sin dal 2015, conseguenza di un ciclo economico ormai maturo e in espansione da oltre 10 anni.

Questo significa che un investitore americano che avesse acquistato ieri il BTp 2067, avrà scommesso più che altro sull’effetto cambio favorevole, vale a dire sull’opportunità di rivendere il titolo guadagnando in conto capitale dalla rivalutazione dell’euro. E come mai non c’è stata la fila tra gli istituzionali degli States? Perché hanno già la possibilità di acquistare Bund, titoli di qualità pari, anzi superiore, ai Treasuries, godendo del rating “AAA” da parte di tutte le agenzie di valutazione. I nostri bond, invece, segnalano un rischio di credito non indifferente, essendo a pochi passi dal livello “spazzatura”. Investendo in Bund, gli americani diversificano il portafoglio e si assicurano anche dal rischio di rottura dell’euro, nel quale caso risulterebbero denominati in una valuta (l’euro-marco) ancora più forte.

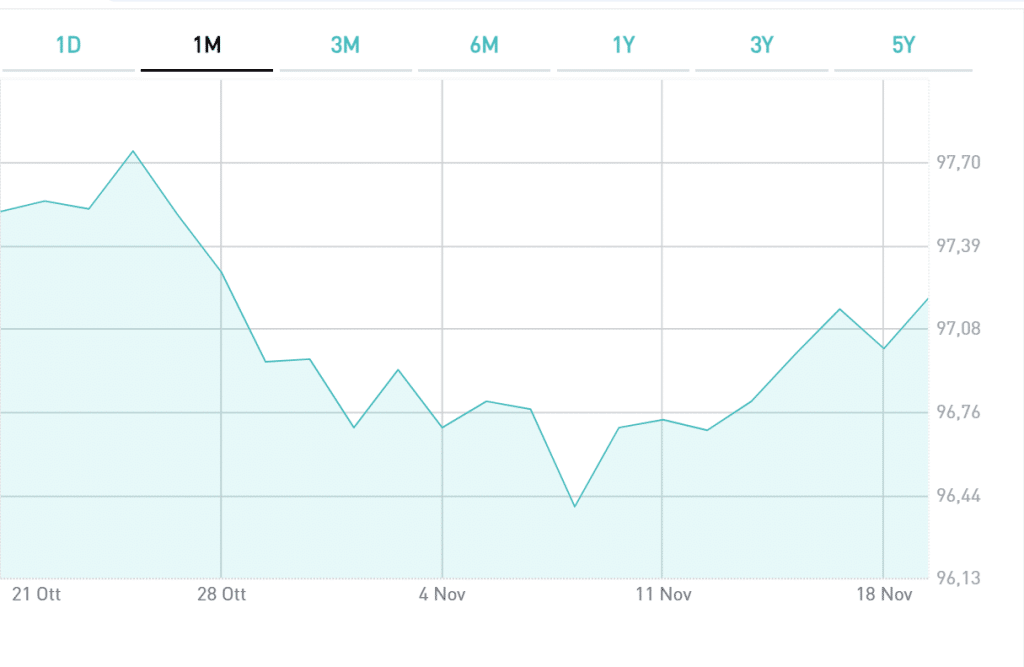

La corsa dei BTp è finita o potrà ripartire?

E fuori dall’Eurozona, in pochi riescono a capire se e quanto durerà l’euro, se le tensioni politiche e finanziarie nell’area sfoceranno in una qualche rottura o se il quadro si ricomporrà nel futuro prossimo. I giapponesi, poi, si saranno tenuti alla larga anche scontando un’evoluzione sfavorevole del cambio, tenuto conto che la banca centrale di Tokyo tiene ancora i tassi sottozero, per cui anch’essa dovrà nei prossimi anni alzarli, a beneficio dello yen contro l’euro e le altre principali valute, dollaro specialmente. In definitiva, gli americani nutrono dubbi sull’euro in un’ottica di lungo periodo, mentre i tedeschi hanno in patria rendimenti così bassi, che iniziano a mostrarsi interessati anche dai bond di un paese verso il quale sono da tempo sfiduciati.