Cassa depositi e prestiti ha emesso ieri la prima tranche di obbligazioni in valuta cinese, cosiddette “Panda bond”, per 1 miliardo di yuan, pari a 130 milioni di euro. L’operazione rientra all’interno di un più ampio programma di emissioni per 5 miliardi di yuan ed è finalizzata a sostenere le imprese italiane che operano in Cina. Buona la domanda, che ha superato l’importo offerto, anche se il rendimento esitato si è collocato al massimo della forchetta della “guidance” del 4,40-4,50%. Il titolo gode del rating “AAA”, così come l’emittente, da parte dell’agenzia China Chengxin, mentre quest’ultimo è valutato “Baa3” da Moody’s e “BBB” da Standard & Poor’s, sostanzialmente in linea con il rating sovrano dell’Italia.

Bond CDP 2026 tasso misto a confronto con il BTp 2026, chi vince per rendimento?

Le obbligazioni scadono nell’agosto 2022, per cui hanno durata triennale. Il rendimento esitato si mostra apparentemente generoso, considerando che le emissioni della CDP possano essere valutate una sorta di proxy per i titoli di stato. E per la scadenza triennale, oggi un BTp offre qualcosa in area 0,35%, per cui l’extra-rendimento esitato ieri dai titoli in yuan sarebbe all’incirca del 4%. Attenzione, perché parliamo di titoli denominati in valute diverse. In effetti, il più alto rendimento dei “Panda bond” risente in buona parte del rischio di cambio percepito.

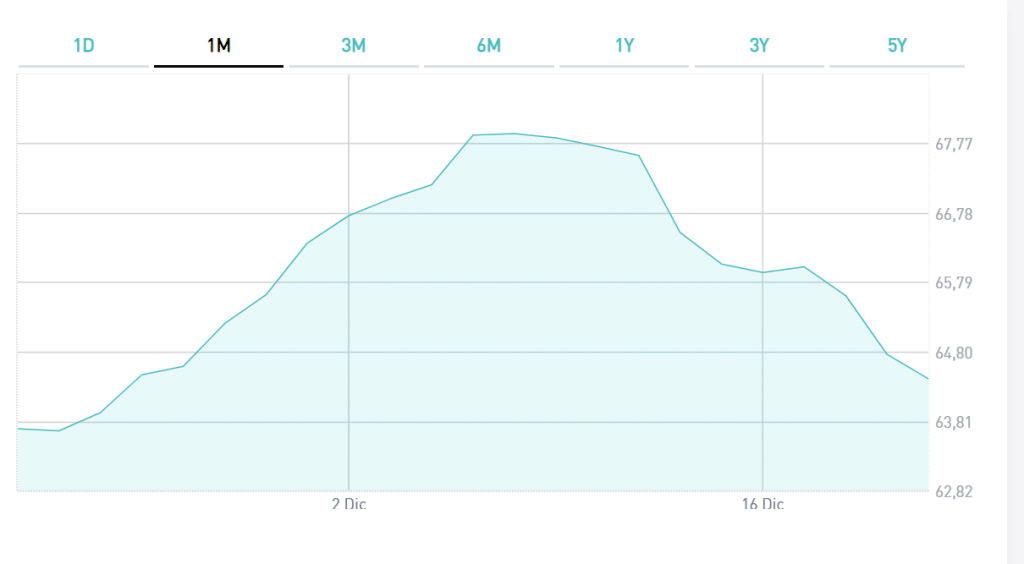

In altre parole, il mercato si attende che l’euro si apprezzi contro lo yuan nei prossimi anni. E’ ragionevole ipotizzarlo? La valuta cinese si è rafforzata di oltre il 20% contro l’euro nell’ultimo decennio, ma dal marzo 2015 ha perso il 13%, qualcosa come meno della media del 3% all’anno. Se scontassimo un simile deprezzamento nel prossimo triennio, dovremmo accontentarci di un rendimento in area 3,50%. Ieri, invece, gli investitori istituzionali, a cui era riservato il collocamento, hanno preteso l’1% in più. Da qui, le possibili deduzioni: o ci si aspetta che la BCE entro i 3 anni alzi i tassi a livelli superiori a quelli odierni, dopo averli eventualmente abbassati, e che la Banca Popolare Cinese sia costretta all’accomodamento monetario per sostenere la crescita del Dragone, oppure effettivamente il rendimento è risultato un po’ troppo generoso, magari per via del fatto che si sia trattato del primo collocamento di questo genere per un emittente italiano.