In tempi di rendimenti negativi o striminziti nel migliore dei casi, bisogna aguzzare l’ingegno per cercare di mettere a frutto i propri risparmi. E anche i titoli di stato non sono tutti uguali. La stragrande maggioranza viene emessa con cedole fisse, una minima parte con cedole variabili e legate all’inflazione (italiana o europea). E vi sono altresì BTp con cedole legate ai tassi “swap” in euro. Uno di questi è il BTp giugno 2029 (ISIN: XS0098449456), emesso nel lontano giugno 1999, per cui sbarcò sui mercati come un trentennale, mentre oggi ha durata residua inferiore ai 10 anni.

Quando questo titolo venne emesso dal Tesoro, in Italia c’era ancora la lira, sebbene ufficialmente l’euro fosse già divenuto la nostra moneta di riferimento sin dall’1 gennaio di quell’anno. La cedola annuale del bond venne agganciata al tasso “swap” in euro a 30 anni. In pratica, essa è pari all’80% di tale tasso, così come rilevato due giorni prima della scadenza annuale, che cade ogni 28 giugno. In nessun caso, però, può risultare inferiore al 4,25% del valore nominale del titolo.

Qual è stato il senso di questa emissione? L’Italia di fine anni Novanta aveva l’esigenza di ancorare i rendimenti dei BTp, ancora relativamente molto alti, ai livelli del resto della nascente Eurozona. I nostri titoli del debito pubblico risultavano appetibili sul piano delle cedole offerte, ma anche rischiosi. Per ingolosire il mercato, il Tesoro decise di collocare tra gli investitori un siffatto bond, che sarebbe risultato interessante in misura crescente negli anni. Perché? Man mano che gli anni sarebbero passati, la durata residua si sarebbe ovviamente accorciata, ma la cedola sarebbe rimasta agganciata al tasso euro trentennale, per cui sarebbe risultata elevata, consentendoci di allungare le scadenze medie del debito.

Un BTp a 100 anni sarebbe una buona notizia per l’Italia?

BTp strutturato e tasso “swap”

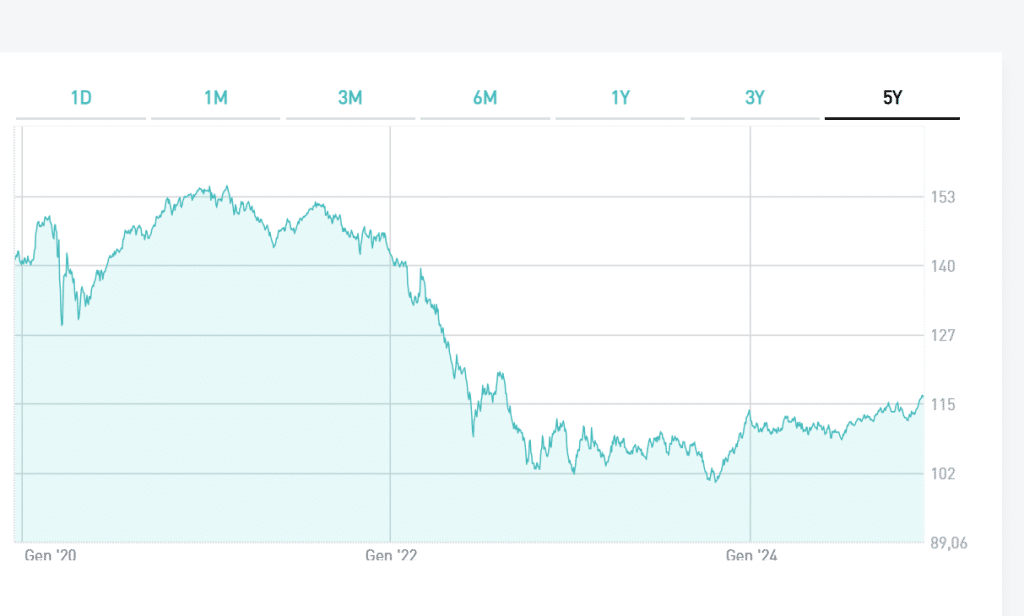

Allo stato attuale, non possiamo dire che sia andata esattamente come nelle previsioni di chi acquistò il BTp oltre 20 anni fa.

In teoria, chi acquistasse il BTp 2029 strutturato scommetterebbe sul rialzo dei tassi. In effetti, se gli “swap” salissero, la cedola lieviterebbe e la quotazione del titolo crescerebbe anch’essa. Ma c’è un problema: la cedola minima garantita risulta già altissima e solo se il trentennale europeo si portasse sopra circa il 5,30% verrebbe corrisposta dal Tesoro a tassi ancora maggiori. Si consideri, però, che questo scenario appare oggi assai improbabile, anche nel caso in cui dovessimo dirigerci verso una vigorosa stretta monetaria. Negli ultimi 10 anni, lo “swap” a 30 anni ha toccato un apice del 4% e parliamo del periodo successivo alla crisi finanziaria e precedente all’allentamento monetario della BCE.

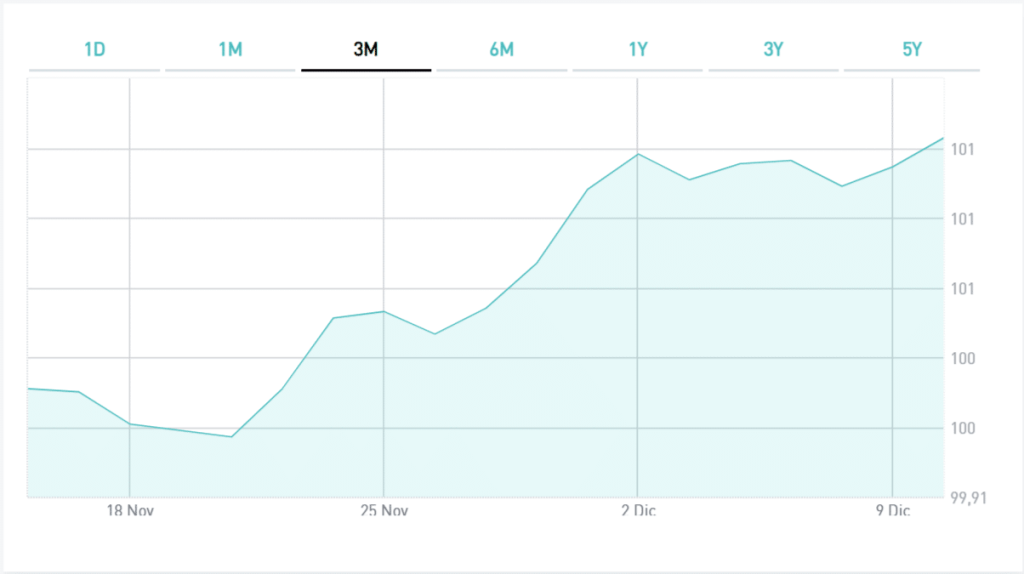

In altre parole, il BTp 2029 di cui sopra difficilmente potrà mai staccare cedole più generose di quelle già scontate dal mercato e un eventuale rialzo dei tassi, anziché sostenerne le quotazioni, così come per qualsiasi altra obbligazione ordinaria finirebbe per deprimerle. E’ quanto accaduto in questi anni, con il grafico a confermarci un comportamento del tutto in linea con quello degli altri BTp non strutturati. Come dire che il mercato non si attende novità peculiarmente positive con il rialzo dei tassi. Vero è, però, che le alte quotazioni rispetto alla cedola minima garantita lascerebbero supporre a più di un investitore che vi sia in futuro la speranza di un rialzo dei tassi a livelli sin qui insperati.