Cosa accadrà all’economia britannica con la Brexit, ormai certa dopo i risultati trionfanti per i conservatori alle elezioni generali di giovedì scorso? I mercati si mostrano ottimisti, tanto che subito dopo la diramazione del primo exit poll, la sterlina segnava un rialzo di circa il 3%, il maggiore nel corso di una singola seduta in ben 10 anni. I titoli di stato, al contrario, sono stati oggetto di vendite nelle ultime settimane, a causa del maggiore appetito per il rischio tra gli investitori.

Il Gilt-i con scadenza agosto 2028 e cedola 0,1295% (ISIN: GB00BZ1NTB69) questa settimana sono prima saliti di prezzo da 125 a oltre 126 e dopo le elezioni sono scesi a poco più di 124. In termini di rendimento, offrono il -2,13%. Tenuto conto che sulla medesima scadenza, un Gilt con cedola fissa offre lo 0,75%, il “breakeven” tra i due bond viaggia in area 2,90%. Questo è il tasso annuo medio d’inflazione da qui al 2028, che renderebbe uguali i titoli sul piano del rendimento. Se l’inflazione UK nel periodo si attestasse sotto quel livello, il Gilt-i si sarà rivelato un investimento meno proficuo del Gilt. Viceversa, se l’inflazione superasse in media tale valore.

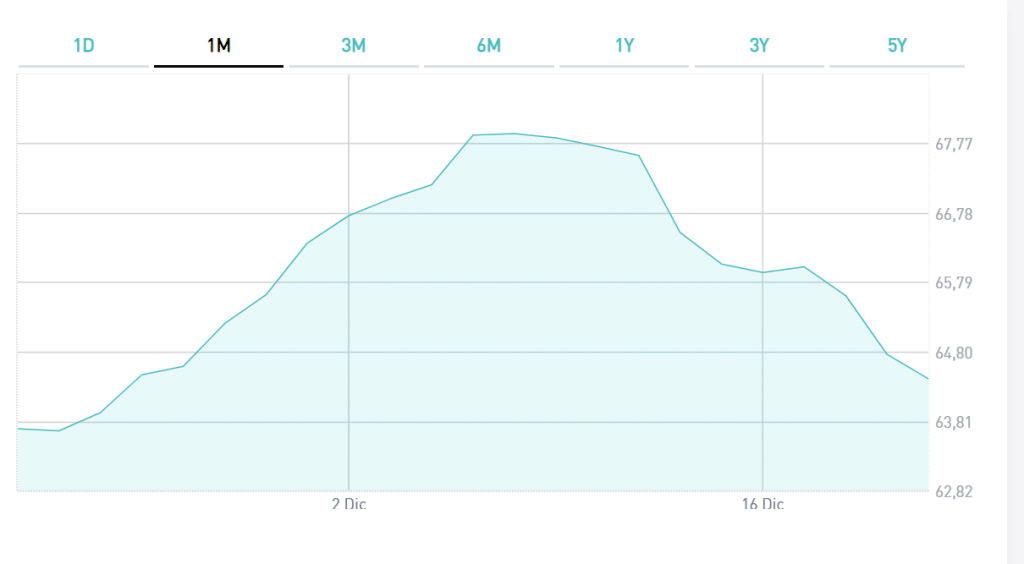

Spostiamoci su una scadenza molto più lunga, quella dei 50 anni. Abbiamo, in questo caso, il Gilt-i marzo 2068 e cedola 0,125% (ISIN: GB00BDX8CX86), che venerdì scorso prezzava sopra 287, offrendo così un rendimento del -1,31% e che si confronta con l’1,21% offerto dal Gilt con cedola fissa in scadenza nel medesimo anno. Il “breakeven” qui si ha al 2,5%. Superato tale livello medio d’inflazione, il Gilt-i sarebbe più redditizio del suo omologo con cedola fissa, altrimenti varranno le considerazioni opposte.

Comprare o vendere i Gilt della Regina Elisabetta prima della Brexit?

Inflazione attesa troppo alta?

Capire come si evolva l’inflazione negli anni futuri e, addirittura, entro il prossimo mezzo secolo è un’operazione ardua, anche perché le variazioni dei prezzi dipendono da molti fattori, non sempre o completamente prevedibili.

Il Regno Unito ha sperimentato tra il 2016 e la fine del 2018 tassi di crescita annuali dei prezzi sopra il 2%, ma come effetto del crollo della sterlina subito dopo i risultati choc del referendum sulla Brexit di giugno 2016. Non a caso, troviamo che il Gilt-i 2068 si sia impennato proprio nelle settimane precedenti alla votazione e fino a buona parte dell’anno successivo, seguendo certamente un più complessivo trend globale dell’obbligazionario, ma anche scontando probabilmente un rinvigorimento delle aspettative d’inflazione per via delle inquietudini sul destino di Londra dopo l’uscita dalla UE.

Con la stabilizzazione della sterlina, che di recente si sta rafforzando ai massimi da anni contro dollaro e, soprattutto, euro, l’inflazione sta ripiegando e si è attestata all’1,5% a novembre. La fine delle incertezze potrebbe “normalizzare” i flussi dei capitali nel prossimo futuro, consolidando i guadagni del cambio e tenendo sotto controllo l’inflazione. In altre parole, i prezzi dei due Gilt-i di cui sopra appaiono troppo alti per giustificarne l’acquisto, specie considerando la più ampia prospettiva disinflazionistica in tutto il mondo avanzato. Nemmeno se si volesse puntare al loro acquisto per ragioni prettamente speculative, l’investimento sarebbe opportuno.

Brexit, sterlina ai massimi da anni sul trionfo dei conservatori di Johnson