Cosa c’è di più rinomato per uno studente di laurearsi a Oxford, l’università per eccellenza della upper class britannica e del resto d’Europa? E l’ateneo inglese non è solamente un bel nome da mettere nero su bianco sul curriculum per farsi belli nel mondo del lavoro; è una vera e propria macchina stampa-soldi, che attira migliaia di studenti all’anno di tutto il mondo, istruisce perlopiù la futura classe dirigente del Regno Unito (e non solo) e sul piano patrimoniale dispone di 260 edifici per impartire le lezioni e di 180 proprietà commerciali.

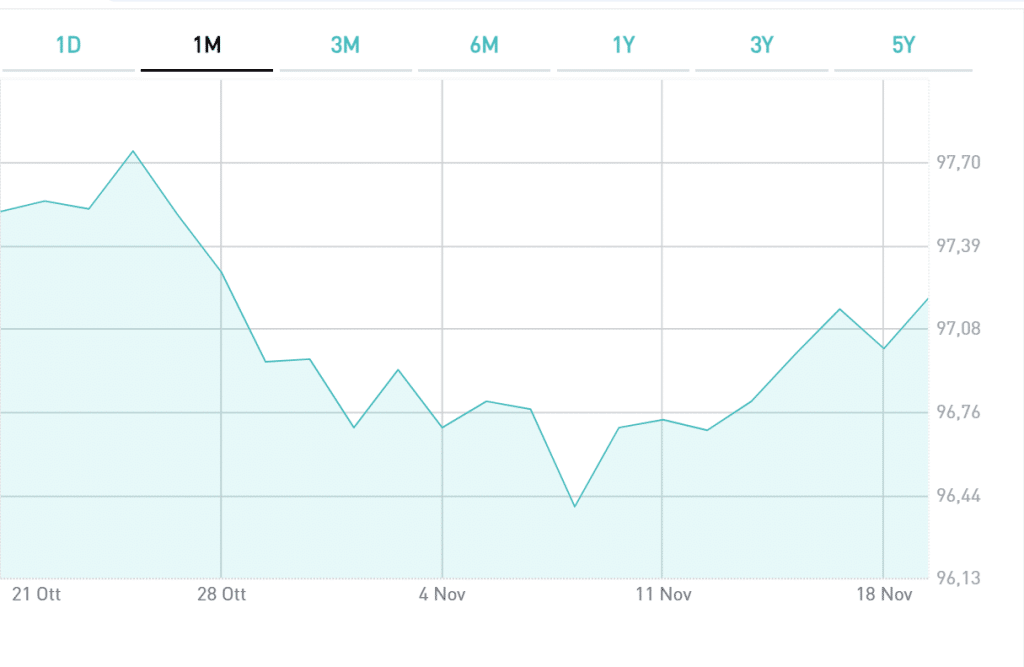

Forse, in pochi sapete che Oxford University emise alla fine del 2017 un bond con scadenza a 100 anni per 750 milioni di sterline, raccogliendo ordini per 3 miliardi con la cedola del 2,544%, pari al rendimento. Adesso, stando a voci non ufficiali, starebbe emettendo una seconda tranche di quell’obbligazione e per un importo pari a 1 miliardo di sterline. Allora, il rendimento venne fissato a 110 punti base sopra la curva dei tassi sovrana. Oggi, il pricing avverrebbe per una “yield” in area 2%, perché nel frattempo i tassi di mercato sono precipitati e le poche transazioni dei mesi scorsi avvenute sui canali ufficiali vedevano la quotazione del bond intorno a 126.

Moody’s assegna al debito di Oxford il rating Aaa, il massimo della sua scala. Trattasi di un titolo considerato molto sicuro, al pari di uno emesso dai più affidabili governi del mondo, come gli USA o la Germania. Come mai? Aldilà dei numeri finanziari, c’è tutta la sensazione che l’ateneo mai e poi mai verrebbe fatto fallire da Londra, ammesso che un giorno si trovasse in difficoltà nell’onorare le scadenze. Come dicevamo, qui si formano i leader britannici, coloro che andranno a ricoprire cariche politiche e istituzionali preminenti nel Regno Unito, così come nel resto del pianeta.

Yield più alti, ma gli investitori rischiano di inseguire il mercato trascurando i fondamentali

Tutti cercano il rendimento

Comunque sia, l’emissione in corso sarebbe il riflesso di una caccia al rendimento scatenatasi in tutto il mondo nell’ultimo anno, in particolare, e che contrariamente alle aspettative, sta continuando intatta in questo incipit del 2020. La scorsa settimana, in Europa sono state realizzate emissioni obbligazionarie per 80 miliardi di euro, il record assoluto di sempre. Ieri, il BTp 2050 dell’Italia ha attratto ordini per 47 miliardi, mentre la domanda per il decennale spagnolo nei giorni precedenti era arrivata a 53 miliardi.

C’è fame di rendimento e chiunque può ne approfitta per rifinanziarsi a costi sempre più bassi e al contempo per allungare le scadenze. Oxford si sta potendo permettere di puntare su una seconda tranche a 100 anni, un fatto precluso a gran parte degli stessi governi. Ciò è possibile anche perché i fondi pensione e gli altri istituzionali hanno estremo bisogno di puntare su assets solidi e al contempo remunerativi. Ed emissioni come questa di Oxford rappresentano l’optimum: rating migliore possibile, rendimento elevato rispetto ai livelli negativi o nulli imperanti e scadenza ultra-long. Infine, l’ateneo ha buon gioco ad attrarre capitali con un bond in sterline, data la debolezza della valuta britannica di questi tempi, che spinge a puntarvi per specularvi al rialzo e rivendere alla prima occasione utile.

Brexit, sterlina ai massimi da anni sul trionfo dei conservatori di Johnson