A volte si esagera la portata di un fatto di cronaca, per quanto importante possa apparire, ma quello che è accaduto nella giornata di martedì 3 marzo 2020 è destinato ad essere ricordato sui mercati finanziari per i prossimi decenni, data la rilevanza storica: per la prima volta, il rendimento del Treasury a 10 anni è sceso sotto l’1%. La direzione era quella da giorni, ma quando la Federal Reserve ha annunciato il taglio dei tassi USA di 50 punti base, al termine della riunione straordinaria convocata per affrontare le conseguenze dell’emergenza Coronavirus, il mercato ha rotto gli indugi.

Il taglio dei tassi Fed non ferma il panico a Wall Street ed è corsa ai Treasuries

Chi pensa che si tratti di un evento confinato al solo mercato americano non ha compreso evidentemente l’accaduto. I Treasuries sono un riferimento per l’intero obbligazionario globale. Basti pensare che tutte le emissioni in dollari nel resto del mondo prezzano proprio sulla base dei rendimenti americani lungo la curva, quasi sempre offrendo qualcosa di più rispetto all’emittente percepito quale più sicuro e “benchmark”. I mercati emergenti, ad esempio, sono soliti indebitarsi in dollari per attirare i capitali esteri.

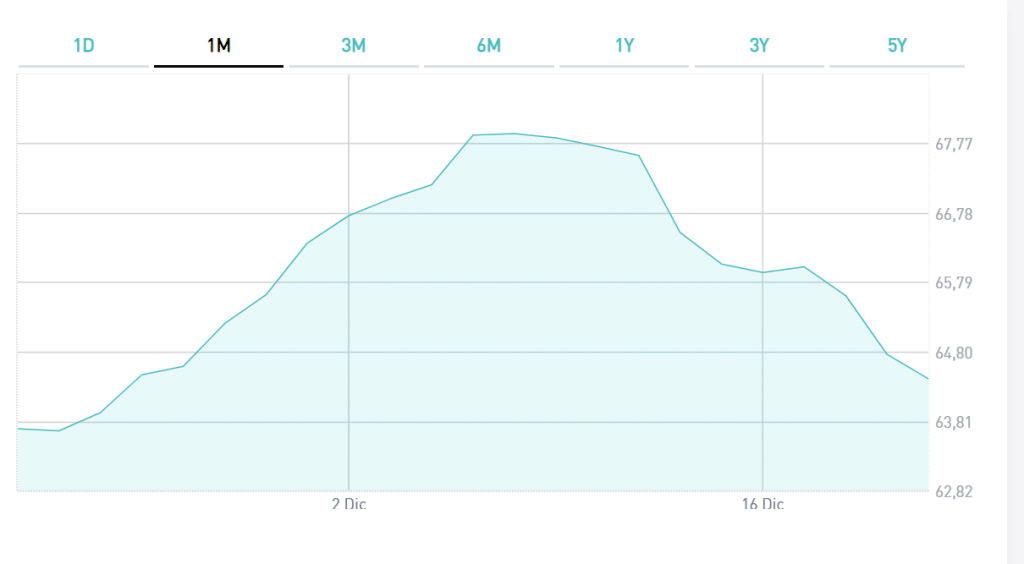

Che cosa significa un Treasury a 10 anni sotto l’1%? Non certo la fine di un percorso, semmai la conferma di una direzione precisa. Dopo la Fed, una nota di Goldman Sachs la diceva lunga sulle aspettative degli analisti. La banca d’affari americana si attende che al board del 17-18 marzo, l’istituto tagli i tassi di altri 25 punti base e che un quarto taglio si abbia alla fine di aprile. Dunque, i tassi americani verrebbero tagliati cumulativamente di 100 bp o 1% in poche settimane, scendendo allo 0,50-0,75%.

Rendimenti USA caleranno ancora

L’1% era considerata la soglia minima, al di sotto della quale il mercato avrebbe segnalato l’intenzione di acquistare Treasuries anche a rendimenti nulli. Del resto, accade da anni che i Bund sulla medesima scadenza rendano sottozero e ancora oggi impongano perdite annuali nell’ordine dello 0,50-0,60%. Vero è che rispetto ai titoli di stato tedeschi, l’offerta di quelli americani sia nettamente superiore, trattandosi del mercato sovrano più liquido dal controvalore di oltre 17.200 miliardi di dollari. Per contro, gli investitori istituzionali e le banche centrali di tutto il mondo richiedono bond americani, in qualità di assets sicuri e denominati nella valuta di riserva globale. E nelle situazioni di crisi e di tensioni internazionali, la corsa ai Treasuries s’intensifica.

Ad oggi, la politica monetaria relativamente restrittiva della Fed aveva tenuto i rendimenti americani nettamente positivi, contrariamente a Europa e Giappone. Adesso, il quadro è repentinamente cambiato e a differenza dell’ultima manovra espansiva, l’istituto sta tagliando i tassi con l’economia americana in crescita e apparentemente lontana da una recessione, pur in rallentamento. Se e quando il pil USA ripiegherà, non gli resterà che azzerare i tassi e forse compiere qualche altro passo in più, avventurandosi in territorio negativo e/o riattivare in grande stile il “quantitative easing”. E senza nemmeno arrivare a tanto, l’ipotesi che la curva delle scadenze di Zio Sam diventi negativa per ampi tratti diventa ogni giorno più concreta per via della caccia al rendimento, unitamente agli assets sicuri, che si è aperta nel mondo.

Fino a quando il differenziale tra tassi Fed e quelli BCE era ampio, l’alto spread Treasury-Bund sembrava giustificato.

E’ cambiato tutto all’improvviso: ora il mercato prezza 4 tagli dei tassi Fed