Ieri è stata una giornata fuori dall’ordinario sui mercati finanziari. Il rendimento del Treasury a 10 anni è crollato fin sotto lo 0,40%, avendo chiuso allo 0,72% lo scorso venerdì. Il trentennale ha fatto anche meglio, scivolando fino allo 0,70%, dall’1,29% della seduta precedente. E dire che il secondo non fosse mai sceso prima sotto l’1%. Il fuggi fuggi dai mercati azionari e la ricerca di sicurezza hanno indotto gli investitori a ripararsi sotto i bond. Gli acquisti di carta del Tesoro americano non sono stati sostanzialmente frenati dalle vendite. In altre parole, si è registrato il temuto rischio di liquidità, del quale gli analisti avvertono da diverso tempo.

Liquidità come fattore chiave per investire sul mercato obbligazionario

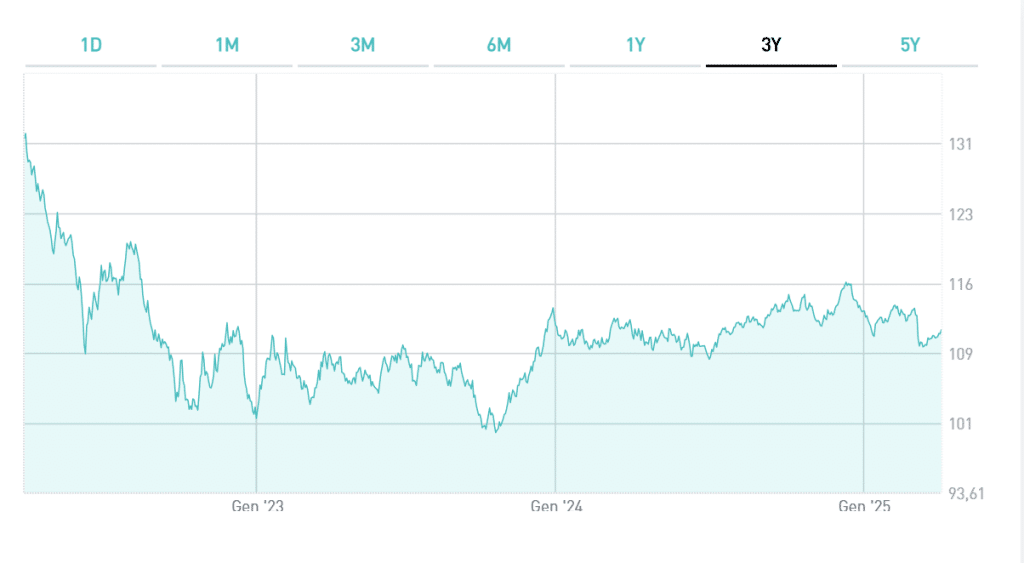

C’è stato qualche trader, che sempre nella giornata di ieri ha spiegato come a un certo punto abbia chiamato per ordinare Treasuries a 30 anni e gli abbiano risposto che non ve ne fossero in vendita. E questo diventa un grosso problema quando accade, che si riflette in un allargamento degli spread denaro-lettera (“bid-ask”). Per capire cosa significhi, immaginate di voler vendere oggi un BTp 2067 alla quotazione vigente di 112,35 e che avevate acquistato a gennaio a 104, al fine di portare a casa la plusvalenza sin qui teorica. Se non trovaste nessuno dall’altra parte ad offrirvi tale prezzo per acquistarlo, due sarebbero le cose: o accettate un prezzo inferiore o siete costretti ad attendere che spunti sul mercato qualcun altro disposto a pagarvi quanto desiderate.

Il rischio di liquidità consiste in questo, nell’allungamento dei tempi di trading e nella distanza più ampia dell’ordinario tra offerta massima e richiesta minima. Ed è tipico delle fasi di movimenti violenti, rialzisti o ribassisti.

Oggi, ad esempio, il Treasury a 10 anni già sale a un rendimento dello 0,64% e quello a 30 anni all’1,13%, segnalando come gli animi siano un po’ più distesi tra i trader, anche grazie all’annunciato piano fiscale del presidente Donald Trump per reagire al Coronavirus. I bruschi rialzi odierni sarebbero la spia di una situazione speculare a quella di ieri, cioè caratterizzata da vendite poco frenate dagli acquisti.

Rischio liquidità più alto nell’Eurozona

Il fenomeno, a dire il vero, riguarda ancora di più l’Eurozona, dove alcuni giorni fa l’International Capital Market Association (ICMA) metteva in guardia dalle ripercussioni che avrebbe sul mercato obbligazionario corporate da 3.600 miliardi di euro. Qui, a differenza degli USA, le emissioni si presentano molto più frastagliate, riflettendo 19 mercati nazionali differenti. Si pensi ai titoli del debito pubblico, emessi da 19 stati emittenti e per questo meno liquidi dei 17.000 miliardi di Treasuries emessi dal Tesoro americano. Comprare un BTp, poi, è cosa assai diversa che comprare un Bund, anche possedendo la medesima scadenza.

Ad avere aggravato il rischio vi è la folta regolamentazione dei mercati seguita alla crisi finanziaria del 2008, specie negli USA. I requisiti patrimoniali e prudenziali a carico delle banche sono stati inaspriti, rallentando e riducendo gli scambi di titoli sul mercato secondario e paradossalmente esponendoli a una maggiore speculazione, essendo sufficienti minori volumi di acquisto o di vendita per smuovere i prezzi nella direzione desiderata.

Per fortuna, i movimenti dei prezzi di ieri sono stati interrotti da altri in direzione opposta oggi, offrendo la possibilità a chi volesse entrare sul mercato di farlo, così come di uscirne, cosa che con bassi livelli di liquidità e ribassi/rialzi prolungati diventa difficile fare in misura conveniente.

Bond: scarsa liquidità solo accentuato allargamento spread

giuseppe.timpone@investireoggi.it