Con il crollo delle quotazioni del petrolio tra i 25 e i 30 dollari al barile, di tutto ci immaginiamo che possa accadere nei prossimi mesi, tranne che torni lo spettro dell’inflazione. Il minore costo del greggio si ripercuote negativamente sui prezzi alla produzione e al consumo, per cui non è difficile prevedere che attecchiscano persino spinte deflattive da qui all’estate. In effetti, questo sembrano gridarlo gli stessi bond. I rendimenti sovrani in giro sui mercati avanzati sono crollati, con il Treasury a 10 anni oggi in area 0,80%, ma che è arrivato a offrire il minimo storico dello 0,318% un paio di settimane fa.

Cosa sono i TIPS e perché sono diversi dai nostri BTp-i

Eppure, i maxi-stimoli monetari e fiscali varati da banche centrali e governi, a partire dagli USA, non dovrebbero farci dimenticare i fondamentali dell’economia. Iniettare liquidità mentre la produzione crolla implica sempre il forte rischio che l’inflazione esploda. Accade così nel corso dei periodi di guerra. E quella in cui siamo appena entrati sarà temporaneamente un’economia di guerra. Se pensate che questo rischio sia serio e degno di essere preso in considerazione, vi suggeriamo di spulciare tra le emissioni di BTp con cedole legate all’inflazione.

In Italia, ne esistono di due tipi. Abbiamo i BTp-i, le cui cedole sono agganciate semestralmente all’inflazione nell’Eurozona, e i BTp Italia, con cedole legate all’inflazione italiana. L’orizzonte temporale a cui bisognerebbe guardare nel caso di un rialzo repentino dei prezzi sarebbe medio-lungo.

I BTp e l’inflazione

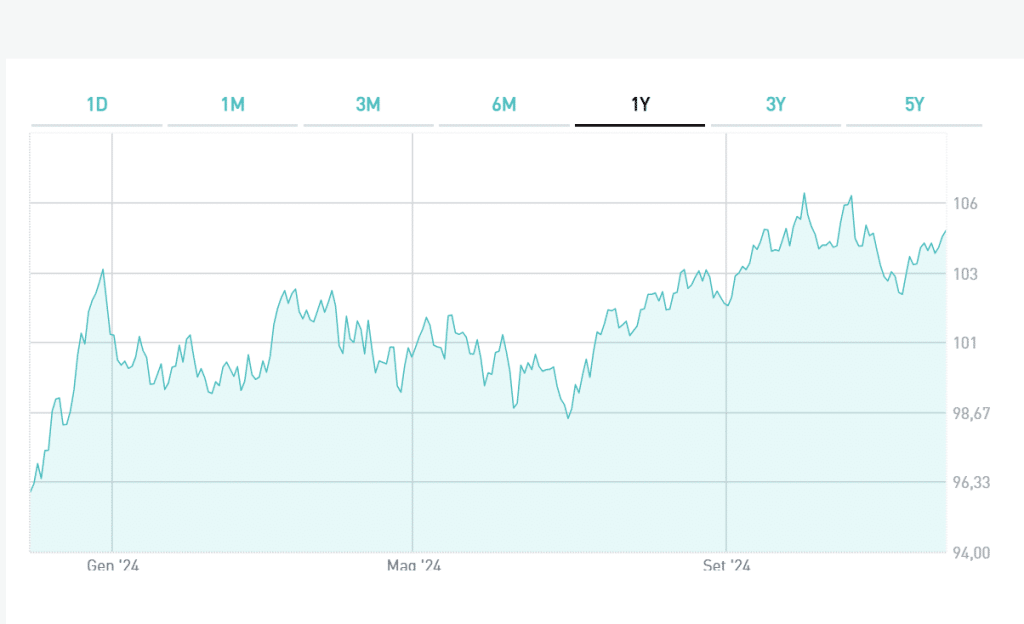

Il primo quota stamattina in area 105 e pur in ripresa nelle ultime sedute, su base mensile perde circa il 5,5%. A questi prezzi, offre un rendimento dell’1,10%. Il BTp Italia prezza, invece, sotto la pari, in area 97,95 (-3% in un mese). E’ chiaro che sia così, staccando una cedola reale dello 0,25% annuale, corrispondendo oggi a un rendimento dello 0,83%. Come notate, malgrado scadenze molto simili, il primo bond offre 30 centesimi in più del secondo. La differenza sarebbe giustificata dall’aspettativa del mercato di una minore inflazione europea rispetto a quella italiana. Confrontando entrambi con i BTp in scadenza a ottobre e novembre 2023 e con cedola fissa, troviamo che questi rendano oggi poco più dello 0,80%.

Se ne deduce che gli investitori stimerebbero un’inflazione media nell’Eurozona di circa il -0,30% da qui ai prossimi 3 anni e mezzo e nulla in Italia per lo stesso periodo. In parole povere, il mercato si attende deflazione. Non è improbabile che accada, specie dopo uno scenario così devastante come questo, tra crisi economica dovuta all’emergenza Coronavirus e materie prime a bassissimo costo. Ma se il rischio accennato sopra si rivelasse concreto, nei prossimi mesi e per qualche anno faremmo i conti con un ritmo di crescita dei prezzi inconsueto nelle economie avanzate nell’era moderna. E sotto il naso ci stanno passando titoli come questi, nei fatti molto deprezzati, in quanto scontano ad oggi un rischio di segno opposto. E a volte essere “contrarian” paga.

La BCE non stimola ancora le aspettative d’inflazione, lo dicono anche i BTp-i