La caccia agli assets sicuri sta colpendo particolarmente il Messico, il cui tasso di cambio contro il dollaro ha perso quest’anno il 23%, indebolendosi ai minimi storici. E poiché la crisi internazionale provocata dall’emergenza Coronavirus ha impattato drammaticamente sul mercato petrolifero, con le quotazioni ad essere collassate sotto i 30 dollari al barile, a farne le spese è stata, in particolare, Petroleos Mexicanos, la compagnia petrolifera statale nota meglio come Pemex. Già beneficiaria di un intervento del governo per scongiurare una crisi nel corso del 2019, le sue obbligazioni in dollari sono letteralmente precipitate nelle ultime settimane.

Obbligazioni Pemex 2027, 2030 e 2050: investimento allettante, ma con molti rischi

La compagnia è oberata da quasi 106 miliardi di dollari di debiti, di cui 100 miliardi in forma di bond, l’ammontare più alto al mondo. Lo scorso anno, l’agenzia di rating S&P ha declassato i titoli di Pemex a “B-“, mentre Fitch ha tagliato il suo giudizio a “BB+”. L’unica a tenere ancora il rating in area “investment grade”, e per un solo gradino, è Moody’s. Ma il “downgrade” arriverebbe presto, del resto anche quest’ultima agenzia ha un outlook “negativo”.

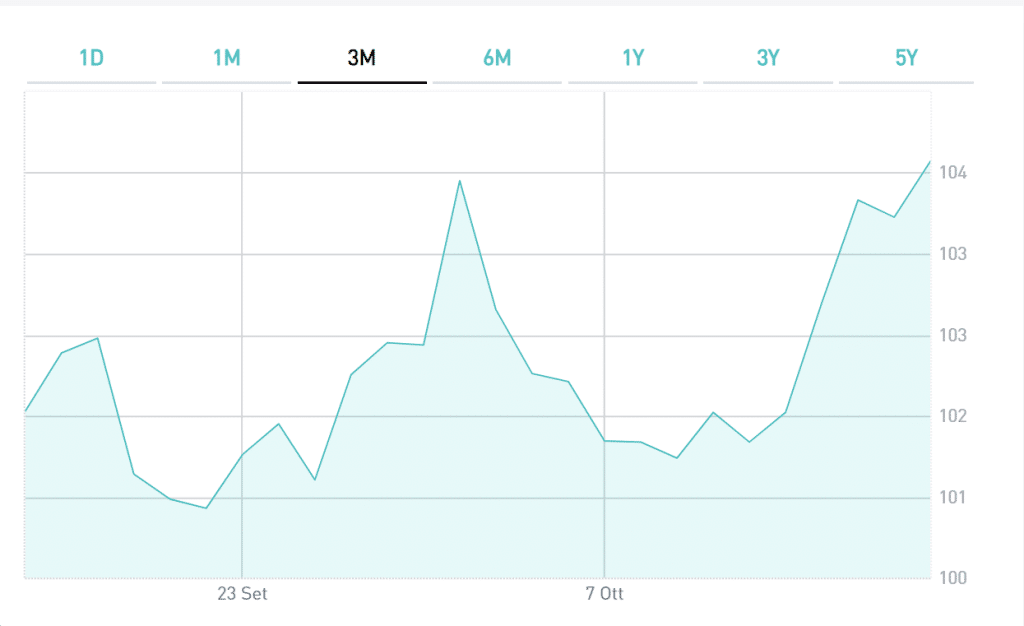

Uno dei bond più tradati è quello in dollari che scade nel gennaio 2030 e cedola 6,84% (ISIN: USP78625DX85), che ieri sul mercato quotava a 69, quando alla fine di febbraio sfiorava 110. E così, ha visto esplodere il rendimento al 14,50%, che per un decennale in valuta americana è elevatissimo, confrontandosi con l’8,25% offerto dal bond sovrano domestico in pesos. Un’altra scadenza più lunga ha fatto pure peggio: il bond giugno 2041 e cedola 6,50% (ISIN: US71654QAZ54) è crollato nello stesso arco di tempo da quasi 105 a un minimo inferiore a 50, risalendo ieri in area 59 centesimi e rendendo così circa il 14,30%.

Rendimenti alti. E il rischio?

Venendo alle scadenze più ravvicinate, troviamo le obbligazioni febbraio 2025 e cedola 5,50% (ISIN: XS0213101073), passate da 117 a un minimo di 84 centesimi e che ieri offrivano un rendimento dell’8,41%, circa 100 punti base in più rispetto al bond sovrano in valuta locale.

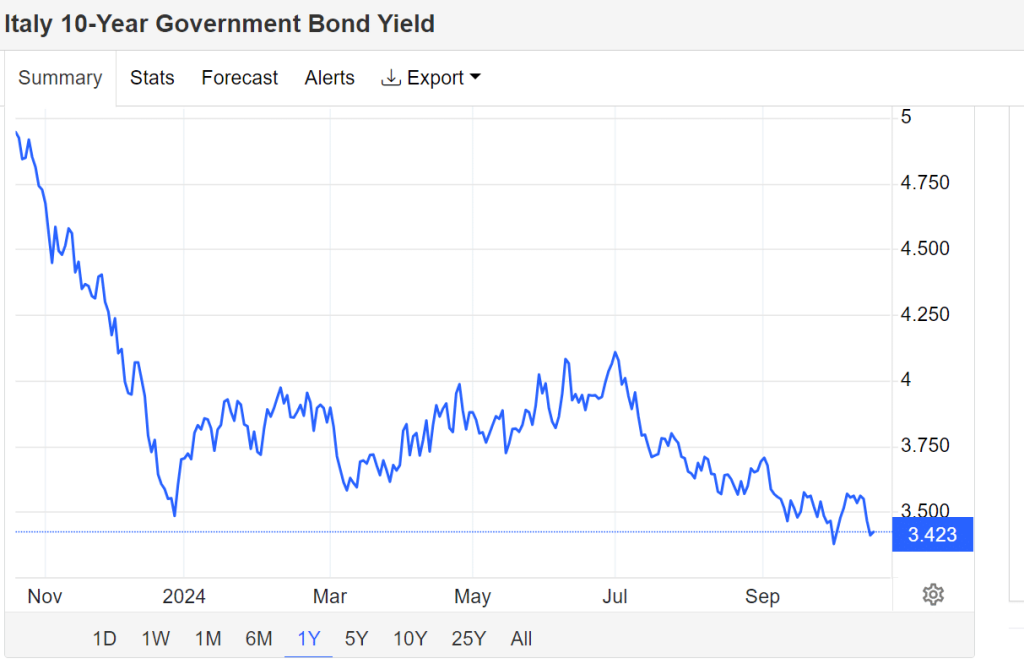

E meno male che lo scorso anno la compagnia ha rifinanziato bond per 29 miliardi, smaltendo le scadenze future. E, tuttavia, quest’anno dovrà rinnovare obbligazioni per 6 miliardi ed entro il 2024 per 30 miliardi. Il piano annunciato dal ceo, Octavo Romero, per abbattere i costi amministrativi e “congelare” le assunzioni non può convincere. Il mercato ritiene che Pemex sarà costretta a chiudere i pozzi meno efficienti per almeno cercare di contenere le perdite, visto che di recuperi in vista per il petrolio non se ne scorgono. Né è ipotizzabile un salvataggio a cuor leggero da parte del governo, pur essendo piuttosto nazionalista e interventista l’agenda politica del presidente Andres Manuel Lopez Obrador. A rischio vi sarebbe anche il debito sovrano, con i rendimenti decennali già saliti di quasi 200 punti base questo mese.

Indubbio, comunque, che i prezzi a cui sono implose le obbligazioni di Pemex siano diventati abbastanza allettanti. Parliamo di rendimenti a doppia cifra per le scadenze lunghe, pur essendo i titoli denominati in dollari, con un rischio di cambio limitato e, tutto sommato, ben più che compensato dai livelli infimi dei prezzi. A meno di non temere che davvero il Messico lasci fallire una sua compagnia, cosa che avrebbe implicazioni molto negative anche sul debito sovrano, qui esisterebbero reali opportunità di ricavare valore da un investimento teoricamente rischioso e destinato a fruttare già con la ripresa delle quotazioni del greggio, probabilmente negli ultimi mesi dell’anno.

Perché Pemex fa paura non solo agli obbligazionisti, ma anche ai creditori del Messico