E’ stato un enorme successo per il Tesoro il collocamento sindacato di ieri del nuovo BTp “benchmark” a 10 anni, con scadenza 1 dicembre 2030. A fronte dei 14 miliardi offerti, gli ordini sono esplosi a 108 miliardi, superando ogni record precedente. L’operazione è stata affidata a BNP Paribas, Citigroup, HSBC France, MPS, Unicredit e NatWest. L’annuncio era arrivato nel corso della giornata di martedì, quando il Tesoro aveva reso nota l’intenzione di tenere a battesimo il nuovo riferimento decennale per i nostri titoli di stato, al contempo rinviando al prossimo trimestre l’emissione del BTp a 7 anni.

Portafoglio BTp, ecco i guadagni a doppia cifra in 5 settimane con i lunghi

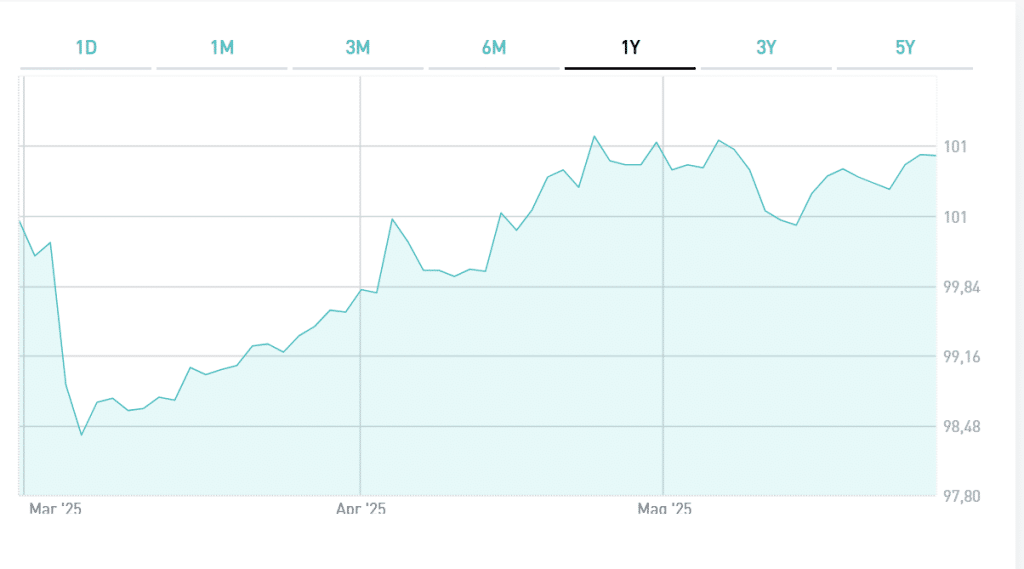

A conti fatti, per ogni euro offerto sono arrivate richieste per 7,7 euro, un segno di apparente grossa fiducia verso l’Italia. A cosa è dovuto il successo? Il rendimento in fase di “guidance” era stato fissato a 12-15 punti base sopra l’attuale decennale, che alla chiusura di ieri offriva l’1,55%. Ma già a metà mattinata, grazie al volume altissimo della domanda, il premio si vociferava che si fosse ristretto a 9 punti base. Invece, il rendimento finale esitato si è attestato all’1,707% (+6/7 punti base sopra il BTp agosto 2030), effetto di una cedola lorda fissata all’1,65% e di un prezzo di collocamento di 99,52 centesimi, che di questi tempi non solo è considerato elevato anche in termini reali, ma persino un miraggio tra i mercati avanzati, specie considerando che il trentennale americano, la scadenza più lunga per il primo mercato sovrano al mondo, ormai offra meno dell’1,50%.

Fiducia nella BCE

E dobbiamo precisare che gli ordini sostenuti non sono prerogativa dell’Italia. In questa fase, non c’è un solo collocamento sindacato, ovvero tramite banche, che non esiti risultati record, dalla Spagna al Belgio, passando per la Francia.

Un po’, perché gli investitori istituzionali vogliono approfittare delle emissioni a lunga scadenza per inserire in portafoglio titoli con rendimenti appetibili rispetto al panorama desolante di questo periodo. E per questo, “gonfiano” gli ordini, così da incrementare le probabilità di partecipare alla ripartizione dell’offerta, nel caso in cui la domanda risultasse superiore. Insomma, ragioni squisitamente tecniche e valutazioni economiche allo stesso tempo. Si tenga anche conto che trattandosi di un “benchmark”, sarà un titolo molto liquido sul mercato secondario.

Infine, non v’è dubbio che ieri il mercato abbia scommesso sulla copertura della BCE, che con il board di oggi dovrebbe diventare ancora più potente e forse duratura. La vera fiducia non è nella sostenibilità fiscale dell’Italia in sé, quanto nella capacità di Francoforte di garantire per essa con un maxi-programma di acquisti teso a creare domanda sicura e sufficiente a tenere moderati i rendimenti sovrani in tutta l’area. L’Italia risulta prima beneficiaria di queste operazioni, anche se va detto che lo spread BTp-Bund sempre in area 200 punti base e sostanzialmente più che doppio di quello spagnolo continua a segnalare grosse criticità sul nostro debito pubblico.

Rendimenti BTp in calo, pur restando alti, in attesa della BCE

giuseppe.timpone@investireoggi.it