Le ultime due aste di titoli di stato della Malesia hanno attirato una domanda ben inferiore a quella dei mesi precedenti, in relazione all’offerta. Già questo sarebbe il primo segnale di affaticamento del mercato sovrano locale, ma che il rally possa concludersi presto lo testimonia anche lo scetticismo degli analisti. In molti ritengono che i bond malesiani possano essere esclusi dall’indice FTSE Russel alla revisione fissata per il 24 settembre, a causa dei problemi di accessibilità dei capitali al mercato obbligazionario domestico e della conseguente scarsa liquidità degli scambi.

Bond emergenti favoriti dalla svolta Fed sull’inflazione

Nel caso in cui avvenisse l’estromissione, i bond malesiani sarebbero oggetto di deflussi dei capitali per svariati miliardi di dollari. I prezzi tornerebbero a scendere e i rendimenti a risalire. E mercoledì, esce il dato sull’inflazione nel mese di agosto.

Nei precedenti cinque mesi, il paese è andato in deflazione, con i prezzi al consumo ad essere diminuiti dell’1,3% su base annua a luglio. In aprile e maggio, il dato era sprofondato al -2,9%.

Tassi reali elevati

Il prossimo board della banca centrale si terrà a novembre e in quell’occasione avremo qualche dettaglio in più sulla direzione che l’istituto intende assumere sui tassi. Ad oggi, sono stati tagliati all’1,75%, 100 punti base in meno di marzo. Al momento, quindi, i tassi reali risultano di circa il 3%, un livello altissimo rispetto a quelli vigenti sui mercati maturi e anche con riferimento alla media di quelli emergenti.

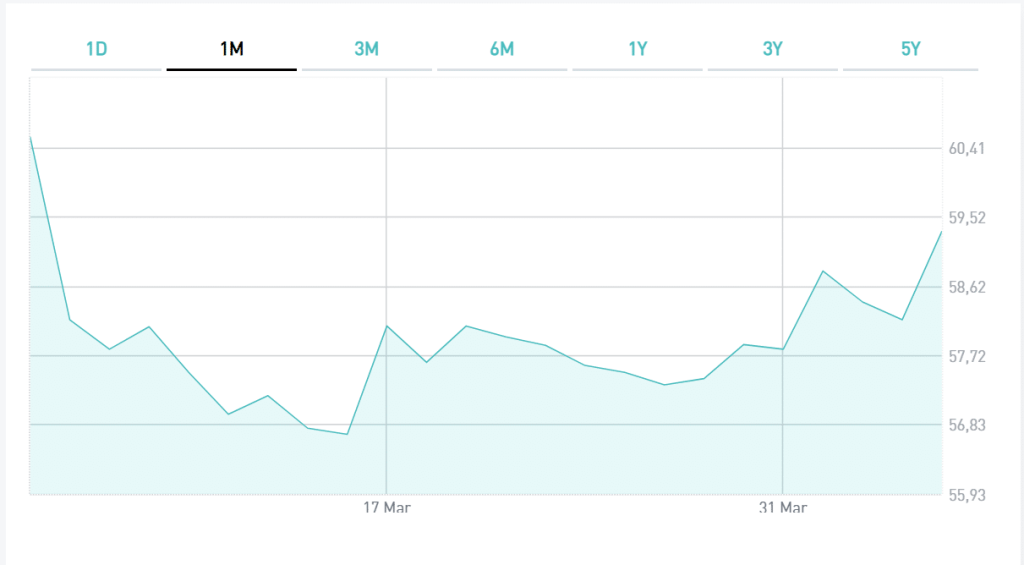

In questo trimestre, i titoli di stato della Malesia hanno offerto guadagni medi per oltre il 6%, primeggiando in Asia. Allo stesso tempo, il ringgit si è apprezzato del 3,8% contro il dollaro.

Chi vi aveva scommesso a inizio estate, quindi, oggi può portare a casa risultati più che soddisfacenti. Nel frattempo, i rendimenti a 10 anni sono scesi dal 3,06% al 2,75% e quelli a 2 anni dal 2,27% all’1,94%. Dati i rating “investment grade” (BBB per S&P e Fitch e Baa2 per Moody’s), trattasi di livelli relativamente elevati, specie considerando che quelli reali per la scadenza a 10 anni sarebbero superiori al 3,50%, quando in Italia si attestano a circa tre volte meno.

Mercati emergenti: vincono quelli egiziani, perdono quelli indiani

giuseppe.timpone@investireoggi.it