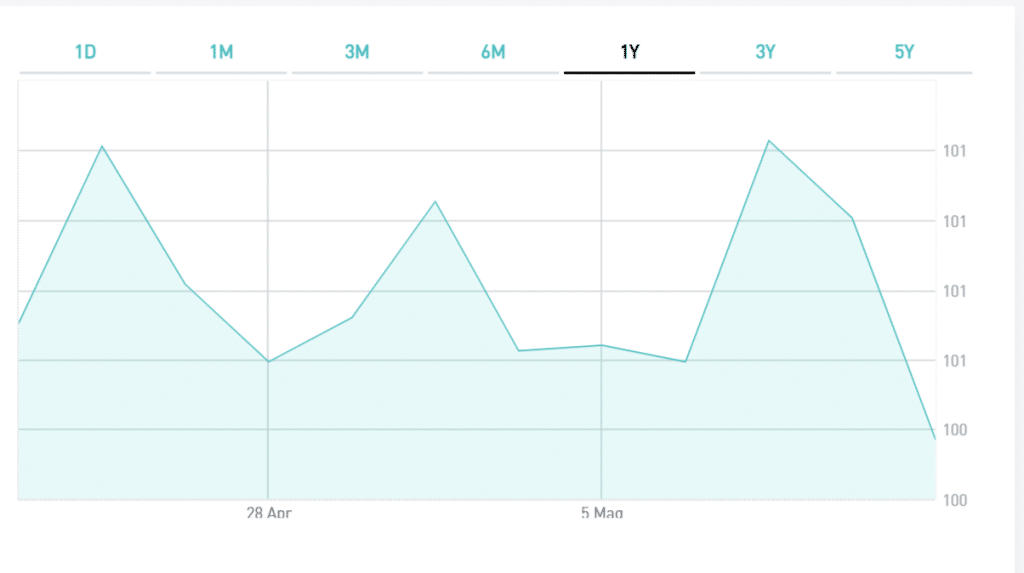

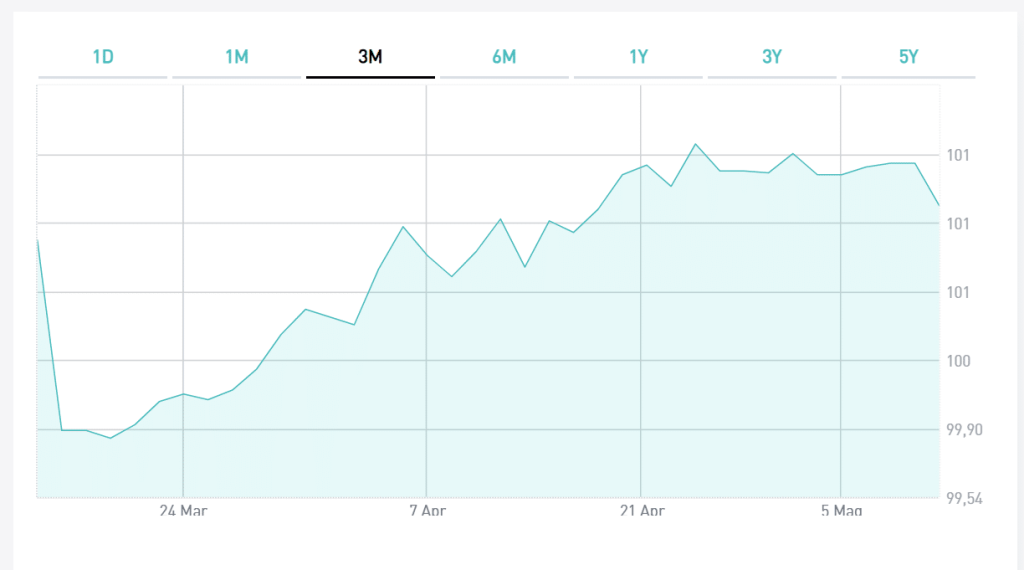

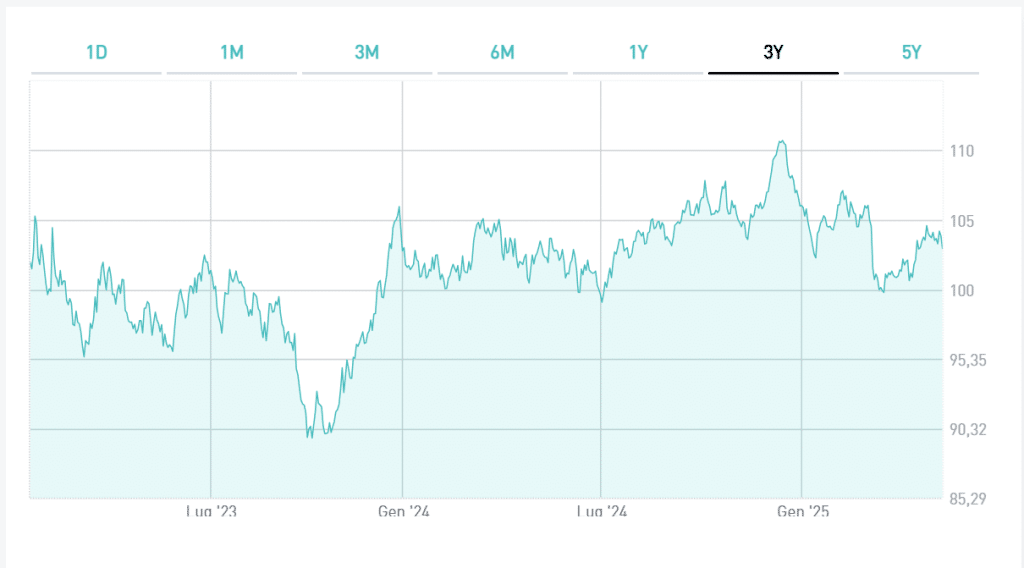

Dai minimi toccati nel novembre del 2018, meno di due anni fa, il BTp 2067 e cedola 2,80% (ISIN: IT0005217390) ha guadagnato circa il 73%. Oggi, aggiorna il suo massimo storico con una quotazione di poco inferiore a 134. Chi oggi lo acquistasse, dovrebbe spendere 1.338 euro per ogni 1.000 euro di investimento nominale. Alla scadenza dell’1 marzo 2067, quindi, subirebbe una perdita di oltre il 25%. Nel frattempo, però, godrebbe di una cedola effettiva netta, cioè rapportata all’esborso monetario e tenuto conto della tassazione, dell’1,83%. Si tratta di un tasso d’interesse introvabile in questo periodo sui mercati avanzati tra gli assets cosiddetti sicuri.

Il volo del BTp 2067 non si arresta e c’è ancora benzina con il target BCE “simmetrico”

Il rendimento lordo alla scadenza del bond “Matusalemme” scende, però, all’1,55%. Quello netto è dell’1,35%.

Anche da questo punto di vista, il titolo rimane allettante. Considerato che la BCE dovrebbe potenziare gli stimoli monetari per allontanare lo spettro della deflazione dall’Eurozona, dovremmo comprarlo o restarne alla larga?

In questo articolo, vi proponiamo le ragioni per adocchiare il BTp 2067 e altre per tenersi fuori da un investimento potenzialmente rovinoso. Vediamole.

- rendimento elevato: come detto, l’1,55% lordo non lo offre più nessun bond sovrano dell’area ricca del mondo, nemmeno per le scadenze ultra-lunghe. Ovunque, i tassi di mercato si sono azzerati e gli investitori si accontentano persino di rendimenti nominali nulli o negativi, pur di sfuggire ai rischi di questa fase;

- anche solo tenendo in considerazione la cedola effettiva, il reddito annuo che incasseremmo sarebbe elevato e potremmo sempre confidare di rivendere il bond sul mercato secondario a prezzi stabili o di poco inferiori tra qualche anno;

- il bond “Matusalemme” si presta benissimo per operazioni di speculazione rialzista.

Ha un’alta “duration” e, pertanto, nel caso in cui i rendimenti dovessero diminuire ulteriormente, i prezzi salirebbero di molto. In meno di due anni, questo titolo di stato ha messo a segno guadagni per circa il 73%.

BTp 2067, i rischi del bond Matusalemme

Ma non è tutto oro quel che luccica. In portafoglio, potreste ritrovarvi un asset molto problematico. Ecco le ragioni per essere accorti:

- l’alta “duration” non va considerata solo per il caso di tassi calanti, bensì anche di un loro rialzo. Le perdite sarebbero elevate nel caso in cui le condizioni di mercato mutassero. E prima o poi accadrà, perché sono le banche centrali ad avere “gonfiato” i prezzi degli assets finanziari sui timori di una caduta verticale delle economie e del loro scivolamento nella deflazione con l’emergenza Covid;

- i prezzi di questo, come di molti altri bond a lunga scadenza, risultano ormai altissimi. Se pensate che il bond a 100 anni dell’Austria offre a stento lo 0,50%, capirete subito che siamo in uno stato di follia destinato a finire male. Non è pessimismo, bensì realismo. La reflazione con il tempo arriverà e per quell’ora i rendimenti sovrani e corporate verranno giudicati troppo bassi dal mercato, che pretenderà prezzi inferiori per comprare gli assets. Obbligazioni come il BTp 2067 rischiano di provocare un bagno di sangue tra i detentori;

- Se non siete più che sicuri di potervi privare per quasi mezzo secolo della liquidità impiegata, non comprate.

Certo, i cicli di mercato si alternano nel corso dei decenni, ma se avete bisogno di disinvestire perché un imprevisto vi obbliga a riprendervi il capitale investito, vi esporrete alla volatilità dei prezzi sul mercato. Immobilizzare risorse per un lungo periodo può andare bene, a patto di percepire rendimenti imperdibili. Quelli offerti dal bond appaiono alti oggi, con un’inflazione negativa e in assenza di alternative di pari livello. Tra qualche anno, potreste ritrovarvi a mordervi le mani se e quando i rendimenti risaliranno. Non solo accuserete perdite virtuali, ma non potreste approfittare delle nuove occasioni più ghiotte e per scadenze più brevi.

BTp 2067, ecco il rischio autunnale a cui va incontro questo titolo

giuseppe.timpone@investireoggi.it