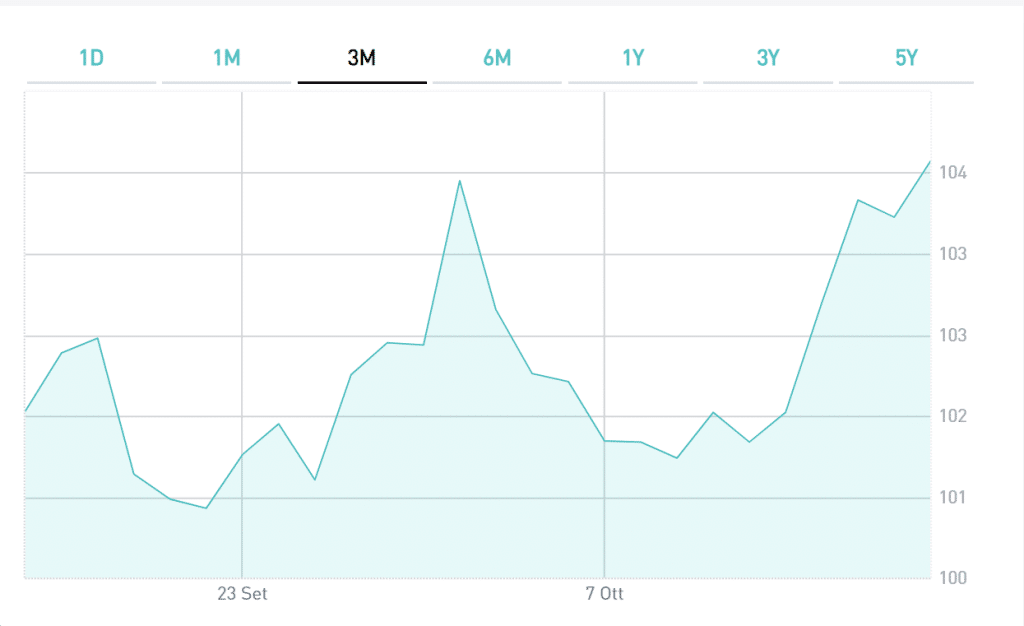

Grossi rialzi quest’anno per i titoli di stato italiani. Dopo il tracollo verticale accusato tra metà e febbraio e la terza settimana di aprile, i nostri BTp non solo si sono ripresi a seguito delle misure di sostegno della BCE, ma hanno segnato nuovi record lungo la curva delle scadenze. Oggi, ci occupiamo del BTp settembre 2040 e cedola 5% (ISIN: IT0004532559). Da inizio 2020, il titolo ha guadagnato il 13%, salendo alla quotazione di ieri di 163,70, un nuovo massimo storico. Vi chiederete cosa abbia di speciale questo bond, se è vero che ieri offriva un rendimento di appena l’1,05%.

Per capirlo, ancora una volta dobbiamo spiegare come varia il rendimento in funzione del prezzo di un’obbligazione. Poiché essa viene rimborsata alla scadenza alla pari, vale a dire a 100, se la quotazione a cui la si acquista è superiore a 100, significa che il rendimento sarà inferiore alla cedola; se la quotazione è inferiore a 100, il rendimento risulterà superiore alla cedola offerta.

Per investire in bond conta la cedola, non solo il rendimento: ecco come evitare errori

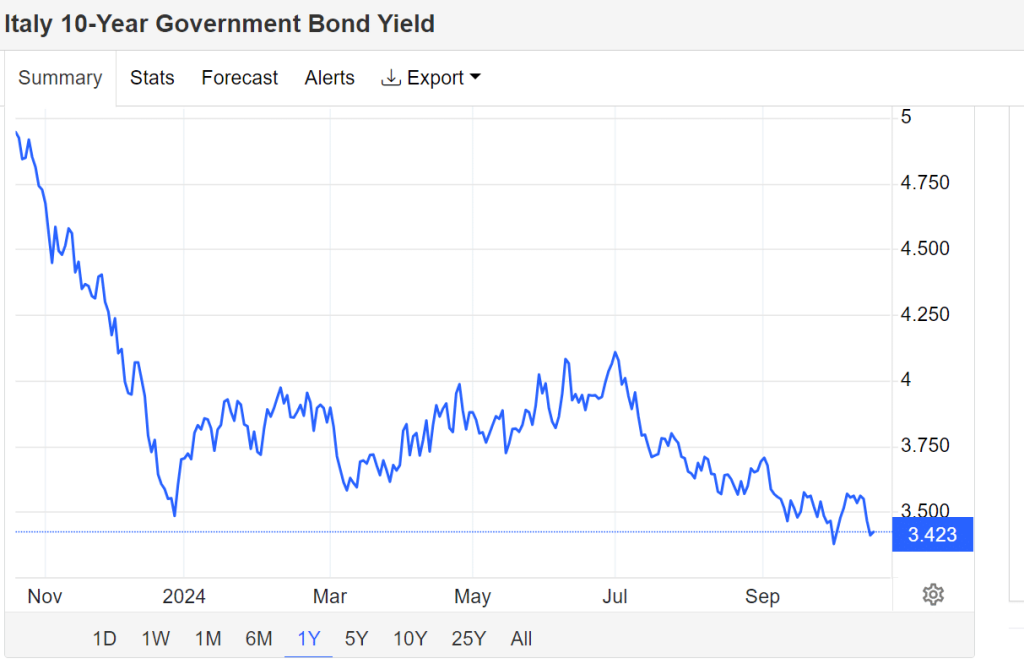

Nel caso del BTp 2040 ci troviamo dinnanzi a un titolo con maxi-cedola del 5%, elevatissima di questi tempi. Questo, perché il bond venne emesso nel 2009, per cui debuttò sul mercato come un ultra-trentennale. E undici anni fa era normale che una scadenza a 30 anni offrisse il 5% di rendimento. Oggi, le condizioni finanziarie sono profondamente diverse e il BTp 2067, cioè con durata residua di quasi 47 anni, semmai arriva ad offrire l’1,80%.

Per questo, gli investitori sono ben felici di inserire in portafoglio un bond con tasso d’interesse così alto, ma per farlo dovranno sborsare ben più del valore che verrà loro rimborsato alla scadenza. Ai prezzi di ieri, per acquistare un BTp 2040 per 1.000 euro nominali bisognava spenderne 1.647 euro. Alla data di rimborso, il Tesoro ci corrisponderebbe un capitale del 39,3% più basso dell’investimento effettivo.

Cedola calamita per i capitali

Data la vita residua del bond (19,82 anni), la perdita sostenuta tra poco meno di 20 anni equivarrebbe a un minore rendimento annuo di circa il 2% da qui alla fine. E lo stesso peso della cedola risulterebbe inferiore. Se è vero che ogni anno incasseremmo interessi per 50 euro su ogni 1.000 euro di investimento nominale, è altrettanto vero che ne avremmo spesi 1.647, per cui il tasso effettivo scenderebbe al 3,05% all’anno. Sottraendo il quasi 2% di minusvalenza annualizzata, otteniamo un rendimento effettivo alla scadenza di poco superiore all’1,05%.

Il BTp 2040 di cui sopra risulta, quindi, il più caro in circolazione tra i titoli di stato emessi dal Tesoro e al contempo non ci offre che un misero 1% e poco più all’anno. Del resto, se analizziamo il BTp marzo 2040 e cedola 3,10% (ISIN: IT0005377152), avremo un rendimento dell’1,13%, a fronte di un prezzo di acquisto si poco oltre 131. Cambiano, le cedole, cambiano i prezzi, ma i rendimenti restano grosso modo gli stessi, a fronte di una durata dell’investimento molto simile. E non potrebbe essere altrimenti, dato che le quotazioni dei titoli, come sopra accennato, non viaggiano a casaccio, ma riflettono il rendimento preteso dal mercato sulla base della cedola offerta.

Che un bond sia carissimo non significa che non possa continuare ad apprezzarsi. Accadrà nel caso di una discesa ulteriore del rendimento. E più le cedole delle obbligazioni lunghe sono basse, più la “duration” è elevata e il titolo si presta a operazioni speculative, al ribasso o al rialzo. Un ottimo modo per guadagnare senza dover attendere la scadenza, anche in breve tempo e a doppia cifra.

Se investo 10.000 euro nel BTp 2040, alla scadenza quanto avrò sul conto in banca?