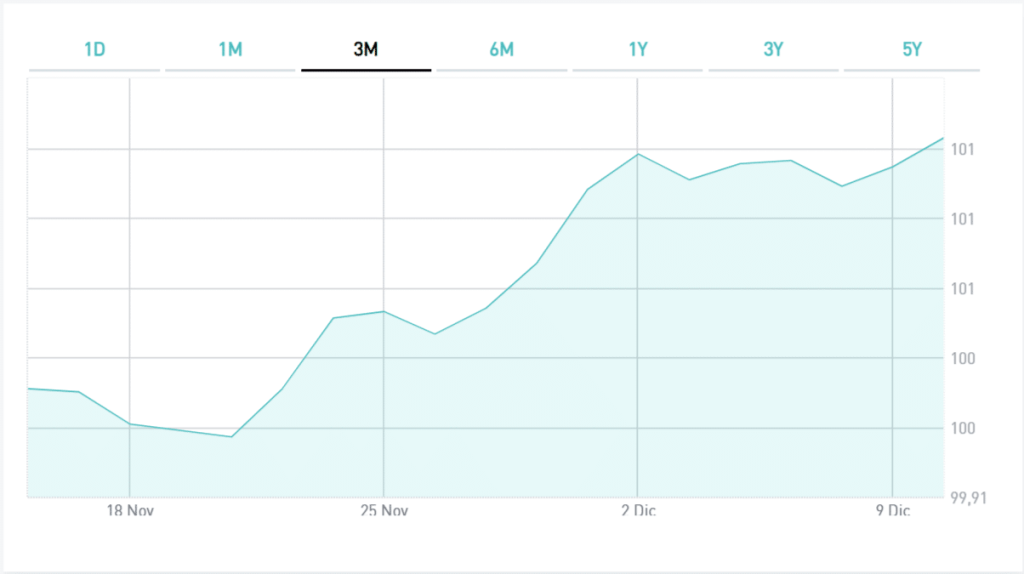

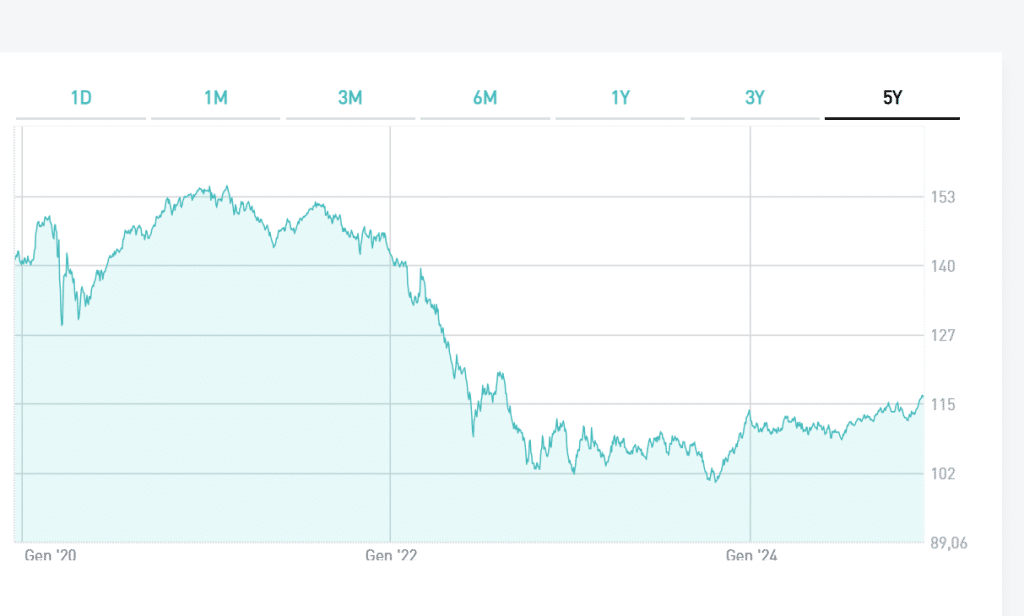

Domani, il Tesoro collocherà sul mercato la quinta tranche del BTp indicizzato all’inflazione europea con scadenza 15 maggio 2026 e cedola reale 0,65% (ISIN: IT0005415416). L’importo offerto varierà da un minimo di 760 milioni a un massimo di 1 miliardo di euro. La data di regolamento è stata fissata per il prossimo 28 gennaio. Questo bond guadagna il 6,4% dalla prima emissione di fine giugno del 2020 e sul mercato secondario offriva venerdì scorso un rendimento del -0,56%. Tenuto conto che il rendimento a 5 anni dell’Italia per il BTp ordinario con cedola fissa sia tornato leggermente positivo e si attestava allo 0,08% nell’ultima seduta, il tasso di “breakeven” esibito è dello 0,64%.

Considerate che la BCE ha un target d’inflazione “vicino, ma di poco inferiore al 2%” per il medio termine e per le sue stesse previsioni si attende di centrare almeno l’1,4% nel 2023. Numeri che dovranno essere tutti dimostrati, intendiamoci. Ed è da anni che l’istituto sovrastima la crescita tendenziale dei prezzi. Ad ogni modo, il punto è un altro: prevedere un’inflazione così bassa per il prossimo quinquennio implica avere aspettative negative anche con riferimento alla crescita dell’economia nell’Eurozona. Con un PIL in decisa accelerazione dopo il collasso patito nel 2020 a causa della pandemia, dovremmo registrare un netto incremento dei consumi e dei relativi prezzi.

Asta BTp€i 2026, ecco cosa emerge sull’Italia dall’ultima emissione di oggi

Il nodo reflazione e confronto con BTp Italia

Altro aspetto: il confronto con il BTp Italia 15 maggio 2026 e cedola reale 0,55% (ISIN: IT0005332835). Allo stato attuale, offre un rendimento dello 0,11%, nettamente superiore a quello del BTp€i. In questo caso, le aspettative d’inflazione medie per il prossimo quinquennio arretrano di molto, scendendo appena sottozero (-0,03%). Com’è possibile una così forte differenza tra i due bond? Il BTp Italia è un titolo agganciato all’inflazione italiana, quella FOI al netto della componente tabacchi e pubblicata dall’ISTAT.

Certo, non è detto che abbiano ragione. Ad ogni modo, lo scenario migliore per chi possegga o intenda acquistare BTp€i all’asta di domani o sul secondario sarebbe quello di una crescita dell’inflazione europea nettamente superiore a quella italiana. In questo modo, si godrebbe di cedole e capitali rivalutati a tassi molto superiori alla perdita di potere di acquisto nel nostro Paese. Un extra-rendimento tutto reale, insomma. Per contro, un simile scenario rifletterebbe con ogni probabilità un’economia italiana più malconcia e chiaramente tutti tifiamo affinché accada il contrario.

In conclusione, inserire in portafoglio obbligazioni “inflation-linked” appare prudente e intelligente. Se è vero che oggi l’unione monetaria registra una lieve deflazione, bisogna prepararsi sempre ai rovesciamenti di scenario. Con la reflazione, i rendimenti reali dei bond crollerebbero a livelli reali ancora più infimi e ciò provocherebbe fughe dei capitali verso altri assets che proteggono dalla perdita di potere di acquisto, come lo sono per l’appunto gli “inflation-linked”. I prezzi di questi ultimi salirebbero almeno in una prima fase, oltre alle stesse cedole, consentendoci finanche di realizzare qualche plusvalenza.

Su quali bond investire nel caso inatteso di reflazione?