Abu Dhabi, la capitale degli Emirati Arabi Uniti, è tornata ieri sui mercati internazionali con una prima emissione di bond in dollari per quest’anno. L’operazione è stata gestita da Citi, First Abu Dhabi Bank, HSBC, JP Morgan e Standard Chartered. A fronte dei 2 miliardi offerti per le obbligazioni a 7 anni, la domanda è stata di 6,9 miliardi. L’ottima accoglienza ha consentito all’emittente di tagliare di una trentina di punti base il premio inizialmente fissato rispetto al Treasury di pari durata in 70-75 punti base.

L’emissione è arrivata malgrado il forte rimbalzo delle quotazioni del petrolio. Per quest’anno, l’emittente si aspetta di registrare un deficit di 43 miliardi di dirham, in crescita dai 37,2 miliardi del 2020. Tuttavia, il bilancio è stato impostato su una previsione delle quotazioni del greggio mediamente a 46 dollari. E ieri il Brent si attestava sopra i 68 dollari, quasi il 50% in più.

Bond Abu Dhabi, rating elevati

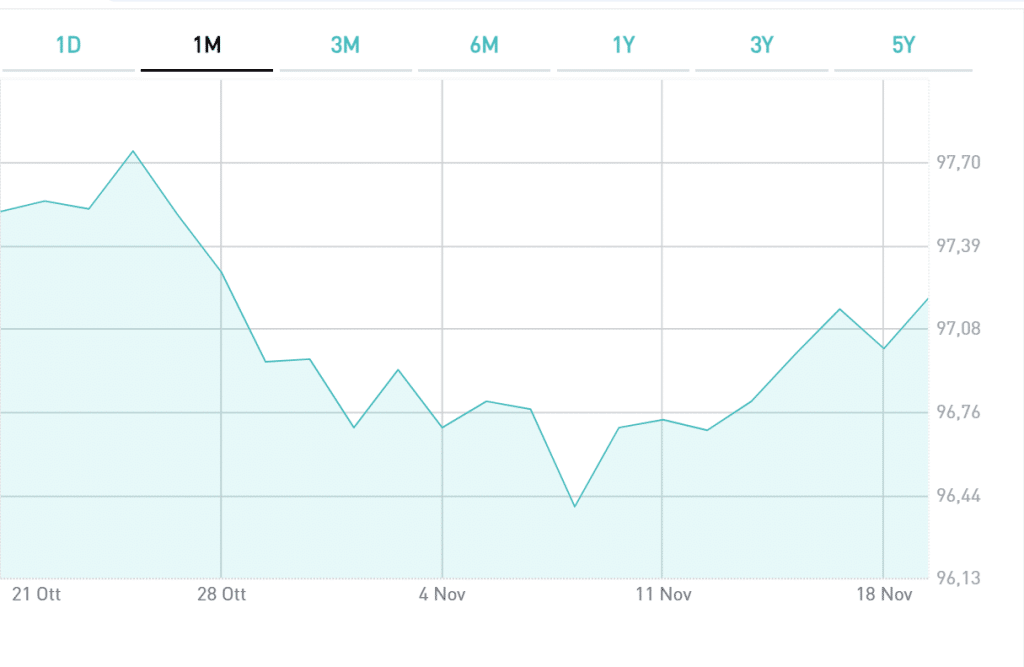

I bond di Abu Dhabi in dollari sono piuttosto frequenti. Lo scorso anno, ne sono stati emessi per 15 miliardi attraverso tre collocamenti. Tra questi vi è il titolo a 50 anni, scadenza 2 settembre 2070 e cedola 2,7% (ISIN: XS2225210330). Si è trattato del più longevo mai emesso nel Golfo Persico. Quest’anno, la quotazione perde poco meno del 6% e offre adesso un rendimento in area 3,30%. Non vi era in precedenza, invece, un bond di Abu Dhabi a 7 anni. Pertanto, l’emissione di ieri copre una parte della curva inesplorata e consente all’emittente di costruirne una per intero e che funga da “benchmark” anche per il corporate domestico.

Alla fine del 2020, Abu Dhabi risultava esposta per 40 miliardi di dollari verso il mercato obbligazionario e altri 3,9 miliardi in altri prestiti. Le agenzie di rating giudicano molto positivamente il suo debito: AA per S&P, AA- per Fitch e Aa2 per Moody’s.

Il bond di Abu Dhabi appena emesso ci esporrebbe, comunque, al rischio di cambio per il caso in cui il cross euro-dollaro si rafforzasse. Quanto al rendimento, rispetto a quello offerto dal BTp a 7 anni siamo a circa +120 punti base. In un certo senso, questo spread farebbe un po’ da ammortizzatore delle possibili variazioni valutarie.