Torna a farsi sentire il presidente Erdogan, che in un evento pubblico ieri sera ha chiesto pubblicamente un taglio dei tassi già “tra luglio e agosto” e ha spiegato di averne parlato nelle stesse ore al governatore della banca centrale. La reazione sui mercati è stata immediata. La lira turca è sprofondata ai nuovi minimi storici contro il dollaro a un cambio fino a 8,80. Al momento, viaggia in area 8,63 e perde l’1,16% su base giornaliera e il 14% quest’anno. E’ la peggiore valuta emergente di questo 2021.

Male anche il comparto obbligazionario. Il bond sovrano a 10 anni offre un rendimento del 18,86%, ai livelli più alti da oltre due anni. E la scadenza biennale è salita al 18,90%. Domani, conosceremo il dato sull’inflazione a maggio, atteso dagli analisti in lieve rialzo rispetto al 17,10% di aprile.

Second Erdogan, il taglio dei tassi ridurrebbe il costo degli investimenti e finirebbe per decelerare l’inflazione. Una teoria su cui non concorda quasi nessuno nel mondo accademico e smentita anche dai fatti recenti in Turchia. In effetti, proprio il prematuro taglio dei tassi l’anno scorso portò al crollo del cambio e al conseguente balzo dell’inflazione. Attualmente, essa giace oltre tre volte il target della banca centrale.

Taglio dei tassi contro il calo dei consensi

Con i consensi sempre più in calo, Erdogan e il suo partito stanno cercando una strategia per massimizzare il tasso di crescita dell’economia turca da qui alle prossime elezioni presidenziali del 2023. Tuttavia, è il boom dei prezzi che sta alienandogli parte di quell’elettorato che sinora lo aveva sempre sostenuto. Il carovita è diventato insostenibile e la fiducia nella lira è assai bassa. Gli alti rendimenti obbligazionari sono uno specchietto per le allodole: il deprezzamento continuo della lira rende i bond turchi non solo potenzialmente poco redditizi, ma persino un investimento in perdita.

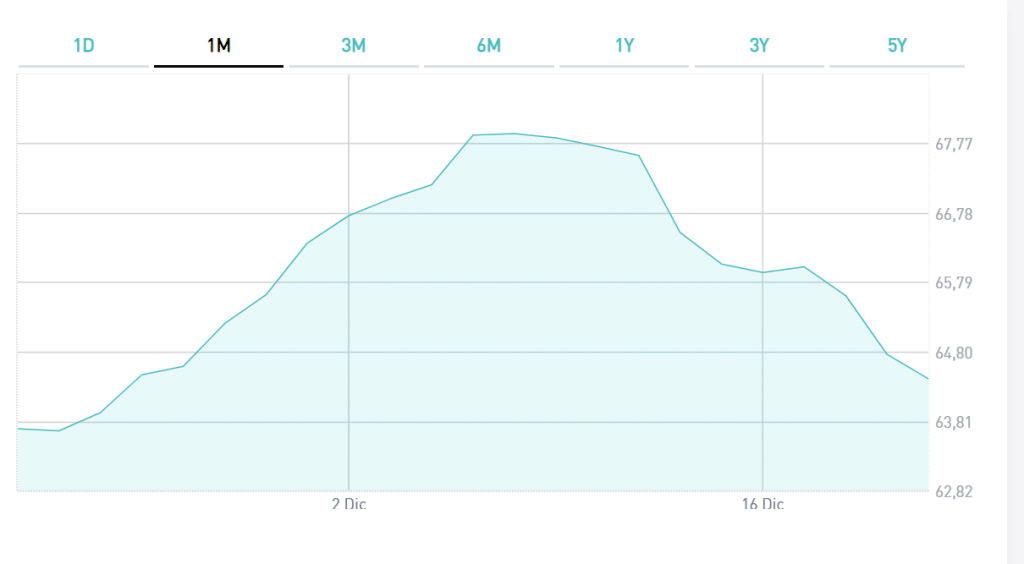

Facciamo un esempio: se avessimo acquistato un bond a 5 anni nel giugno 2016, il suo rendimento sarebbe stato dell’8,85% all’anno.