Nuovo board e nuovo taglio dei tassi. Ieri, la banca centrale turca ha abbassato il costo del denaro di altri 200 punti base, portandolo al 16%. A settembre, lo aveva ridotto di 100 punti base dal 19% al 18%. La misura è stata ben più pesante di quella scontata dal mercato, che si attendeva una riduzione nell’ordine dei 50-100 punti. Il governatore Sahap Kavcioglu ha giustificato la mossa con il fatto che sia il credito delle banche che la crescita della moneta in circolazione stiano scendendo.

Del resto, il presidente Erdogan aveva rimosso senza motivo tre alti funzionari dell’istituto, rei di essere contrari all’allentamento monetario o, comunque, poco entusiasti. Per tutta risposta, la lira turca è crollata ai nuovi minimi storici contro il dollaro. Mentre scriviamo, scambia a 9,51. Secondo gli analisti, quota 10 sarebbe alla portata e, soprattutto, non sembra esservi alcun “floor” reale di riferimento, dato che la politica monetaria di Ankara non ha praticamente alcuna logica, bensì segue regole tutte sue. Basti pensare che l’inflazione a settembre è salita al 19,6%.

Taglio dei tassi e fuga dei capitali

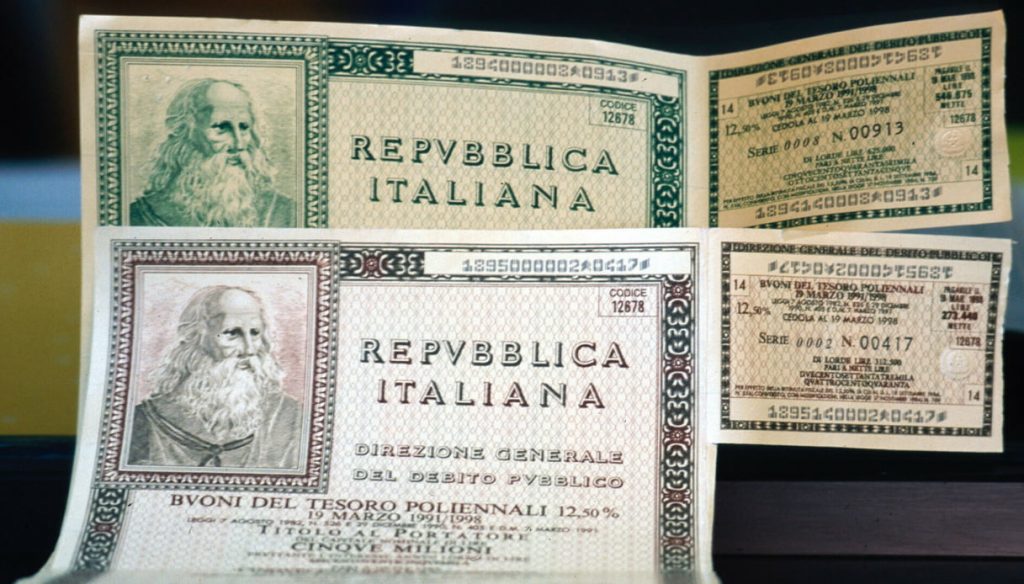

Male inevitabilmente anche i bond. Il rendimento a 10 anni è salito al 20,37%, quello a 2 anni al 18,56%. Di questo passo, dovremmo attenderci rendimenti a lungo termine sempre più alti per scontare tassi d’inflazione crescenti. D’altra parte, può accadere che i risparmiatori turchi, dissuasi dal governo dal comprare asset in valute straniere, ripieghino per salvaguardare almeno gran parte del potere d’acquisto investendo nei titoli di stato casalinghi. Nei fatti, ne limiterebbero le ulteriori perdite. Quanto agli investitori stranieri, il grosso lo hanno già fatto. Nel 2013, detenevano il 30% del debito sovrano turco, oggi meno del 5%.

Questo non significa che i crolli per i bond turchi siano finiti.