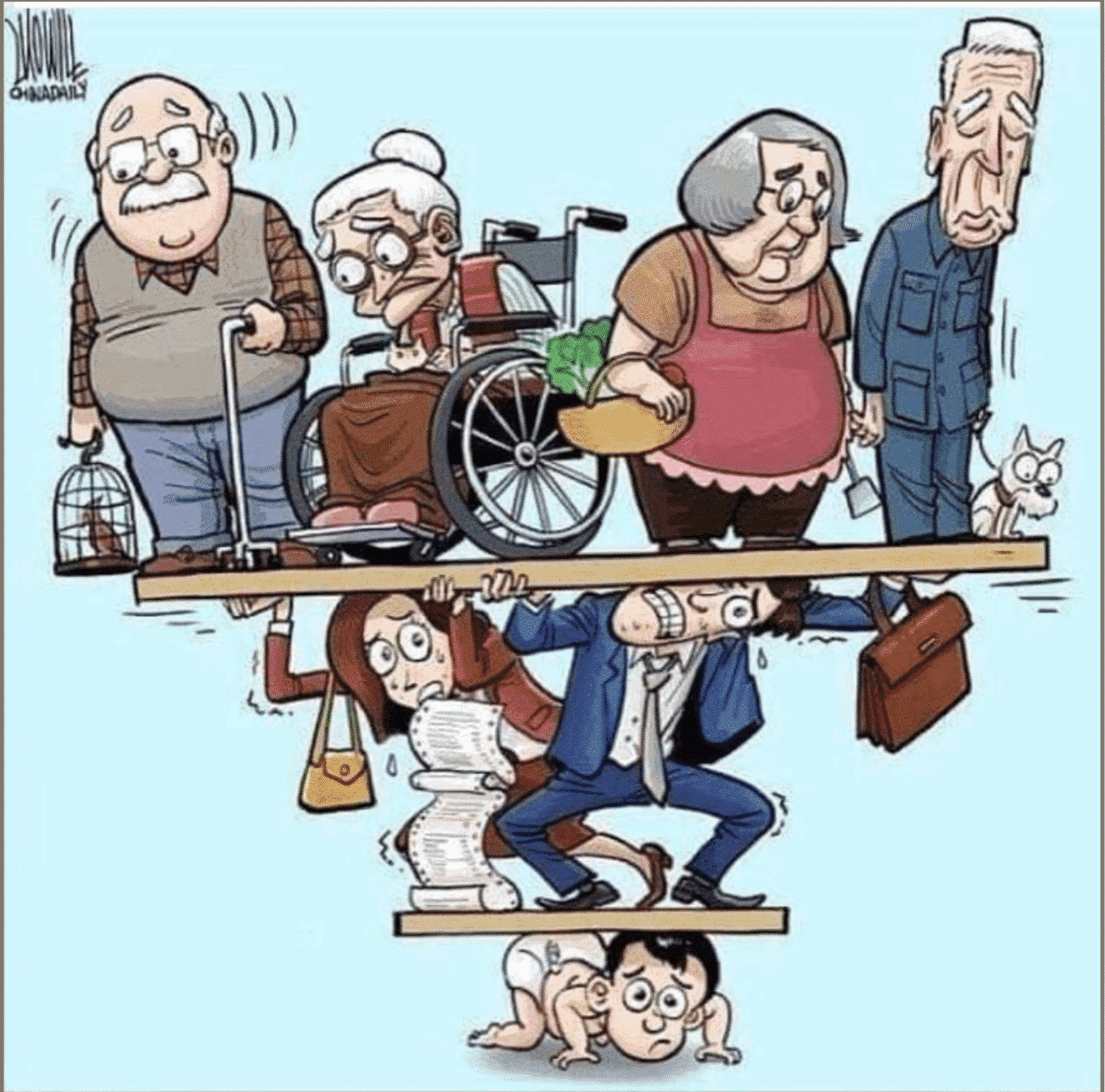

Il legislatore italiano recepisce alcune novità in tema di agevolazione prima casa. Ciò al fine di allinearsi alla normativa europea. La modifica riguarda chi acquista la prima casa in Italia e poi deve trasferirsi all’estero per motivi di lavoro.

Prima però di comprenderne la portata, occorre fare un passo indietro e richiamare ciò che, fino ad oggi, prevedeva la normativa nazionale del nostro Paese. Una normativa interne che cambia, tuttavia, solo nella parte relativa al trasferimento all’estero. Nulla di nuovo, invece, per chi resta in Italia.

Cos’è l’agevolazione prima casa

Chi acquista un immobile in Italia, che rappresenti la c.

d. “prima casa”, ha diritto a pagare, all’atto di compravendita, imposte di registro, ipotecarie e catastali in misura ridotta rispetto a quelle ordinarie.

In particolare, se rispettati tutta una serie di requisiti (paragrafo successivo) si pagano le seguenti imposte ridotte:

- se trattasi di acquisto non soggetto ad IVA

- imposta di registro pari al 2% (invece che 9%) del valore dell’immobile (con importo minimo di 1.000 euro)

- imposta ipotecaria ed imposta catastale, pari a 50 euro ciascuna

- se trattasi di acquisto soggetto ad IVA

- imposta di registro, ipotecaria e catastale, pari a 200 euro ciascuna

- IVA al 4% (invece che al 10%).

I requisiti

Si può parlare di prima casa, e quindi avere l’agevolazione di cui al paragrafo precedente, laddove, in capo all’acquirente l’immobile si verificano, congiuntamente, le seguenti condizioni (indicate nella nota II-bis dell’articolo 1 della Tariffa, parte prima, allegata al DPR n. 131/1986):

- l’immobile che si acquista non deve appartenere alle categorie catastali di lusso (quindi non devono essere A/1, A/8 ed A/9)

- l’immobile che si acquista deve essere situato nel comune in cui l’acquirente ha la propria residenza oppure ve la stabilisce entro 18 mesi dall’acquisto o nel comune dove svolge la sua attività lavorativa

- il compratore non deve essere titolare esclusivo, o in comunione con il coniuge, dei diritti di proprietà, usufrutto, uso e abitazione di altra casa di abitazione nel territorio del comune in cui è situato l’immobile

- l’acquirente non deve essere titolare, neppure per quote, anche in regime di comunione legale su tutto il territorio nazionale dei diritti di proprietà, usufrutto, uso, abitazione e nuda proprietà su altra casa di abitazione acquistata dallo stesso soggetto o dal coniuge con le agevolazioni in commento.

L’agevolazione prima casa è ammesso anche nel caso in cui chi acquista l’immobile, in quel momento, è già possessore di altro immobile acquistato anch’esso con la stessa agevolazione ma procede a vendere quest’ultimo entro 1 anno dall’atto di acquisto della nuova casa. Laddove ciò non sia fatto, si decade dall’agevolazione, con conseguente applicazione delle imposte di registro, ipotecaria e catastale nella misura ordinaria, della sanzione pari al 30% delle stesse imposte e degli interessi.

La tassazione di favore, inoltre, spetta, limitatamente alle imposte ipotecaria e catastale, anche nel caso in cui si acquisti la “prima casa” per donazione o per successione mortis causa

Agevolazione prima casa emigrati all’estero: novità

La stessa normativa agevolazione prima casa, prima delle novità che ci apprestiamo a dire stabiliva che:

- il cittadino italiano emigrato all’estero poteva godere delle agevolazioni, a prescindere dal requisito della residenza, in caso di acquisto di abitazione situata sull’intero territorio nazionale;

- il contribuente emigrato all’estero per motivi di lavoro poteva godere delle agevolazioni, a prescindere dal requisito della residenza, se l’immobile acquistato si trovava nel Comune in cui ha sede o esercita l’attività il soggetto dal quale l’acquirente dipende.

Con l’art. 2 decreto legge n. 69 del 2023, il legislatore elimina il primo punto mentre modifica il secondo. In particolare si stabilisce che il soggetto emigrato per motivi di lavoro, può godere dell’agevolazione prima casa senza avere o spostare la residenza nel Comune in cui si trova l’abitazione agevolata. Il tutto a condizione che siano rispettati questi due nuovi requisiti:

- l’acquirente deve aver risieduto oppure svolto la propria attività in Italia per almeno 5 anni

- l’immobile deve essere situato nel Comune di nascita. Oppure nel Comune in cui lo stesso soggetto aveva la residenza o svolgeva l’attività prima del trasferimento all’estero.