L’aumento dei tassi di interesse sembra essersi concluso nell’Eurozona. La Banca Centrale Europea (BCE) ha fatto intendere al board di settembre che si prenderà una pausa. E il mercato crede che la stretta monetaria sia giunta al culmine. Il costo del denaro non dovrebbe salire più di così, anche perché le condizioni macroeconomiche stanno deteriorandosi velocemente nell’area e l’inflazione inizia a rientrare, pur restando nettamente sopra il target del 2%. Lo spettro della recessione aleggia ogni giorno più forte tra le cancellerie europee e a Francoforte. Tanto da farci soffermare su un dato: il mercato sconta un timido primo taglio dei tassi solo verso la metà dell’anno prossimo.

E se si stesse sbagliando?

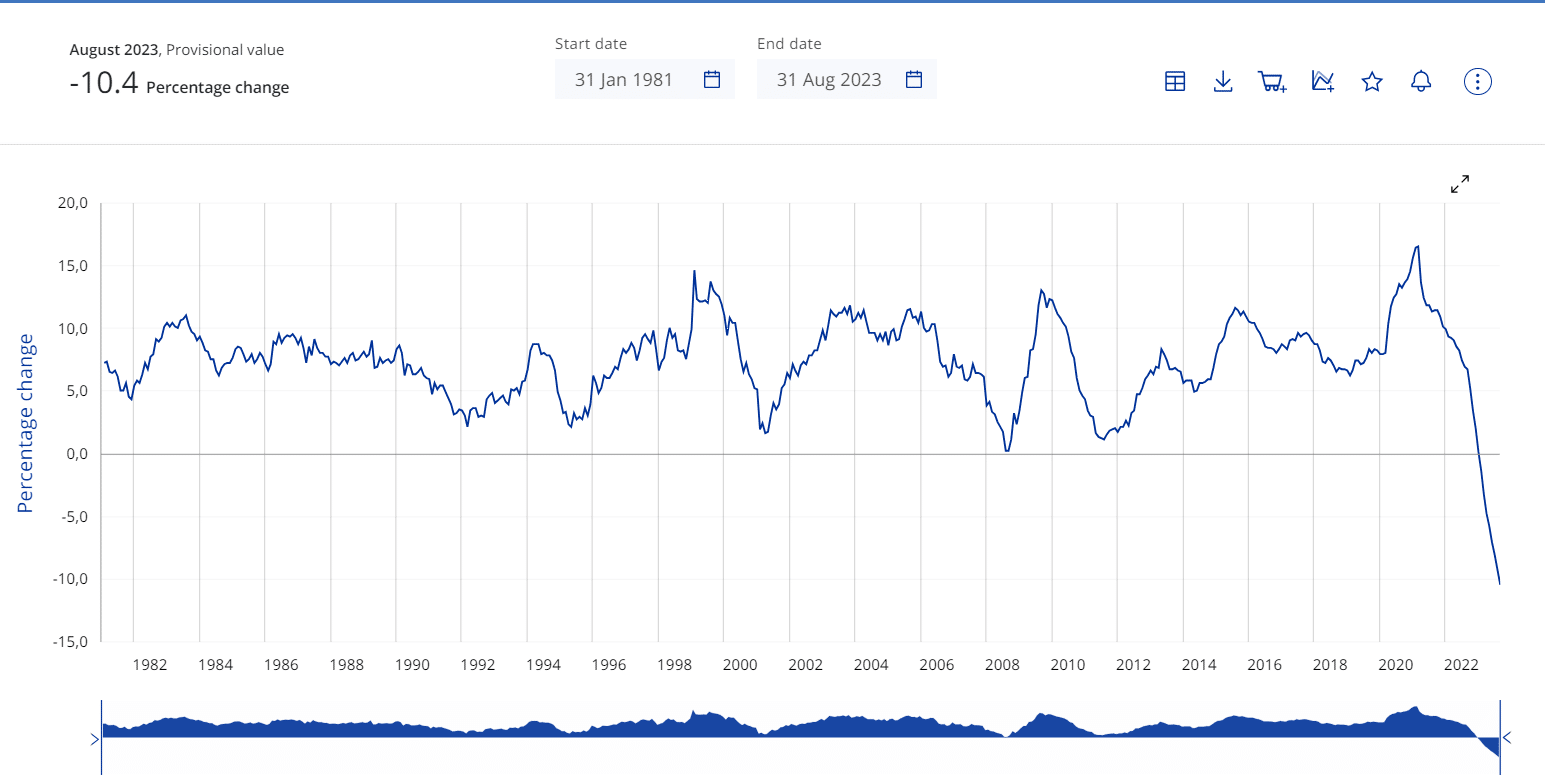

Ogni mese la BCE pubblica i dati sugli aggregati monetari. In pratica, fornisce informazioni sulle variazioni della liquidità in circolazione. Ad agosto, l’aggregato M1 (moneta + depositi overnight) ha registrato un calo record del 10,4%. Non si era mai visto un dato così negativo dall’inizio delle rilevazioni nel 1981. Pensate che la crescita record si era avuta solamente nel febbraio 2021, quando aveva segnato un +16,6%. Un anticipo dell’alta inflazione che avrebbe devastato l’Eurozona sin dai mesi successivi.

Rischio atterraggio duro

Non è tutto. La stessa BCE pubblica le variazioni reali dell’M1, cioè al netto dell’inflazione. In questo caso, il crollo risulta essere stato ben maggiore, arrivando al 14%. Il grafico di sotto testimonia qualcosa di preoccupante: ogni volta che l’M1 reale è sceso sottozero, l’economia nell’Eurozona è andata in recessione. E chi immagina che il calo del PIL possa essere contenuto, cioè che si vada verso un “atterraggio morbido”, rischia di restare deluso. Mai si era visto nei decenni passati un tracollo così drastico dell’aggregato monetario.

In base alle serie storiche, l’impatto sull’economia potrebbe rivelarsi devastante.

Ad oggi, la principale preoccupazione della BCE risiede nell’alta inflazione. A tal fine, l’istituto monitora il più ampio aggregato M3, che comprende depositi vincolati fino a 2 anni, prelevabili con anticipo fino a 3 mesi, pronti contro termine, quote di mercato/fondi monetari, obbligazioni fino a due anni. E anche la crescita nominale dell’M3 è finita sottozero nel mese di luglio. La sua capacità previsionale arriverebbe fino ai diciotto mesi. In teoria, l’allarme inflazione starebbe rientrando nel medio termine, mentre avanza quello relativo alla recessione.

BCE costretta a smentirsi anche stavolta?

Questo può anche voler dire che il taglio dei tassi arriverebbe prima del previsto. Se il PIL nell’Eurozona cadesse precipitosamente, alla BCE non resterebbe che smentire sé stessa. Non sarebbe la prima volta. Nell’estate del 2011, l’allora governatore Jean-Claude Trichet alzò i tassi. Si scatenò la crisi dello spread e il successore Mario Draghi pose fine alla stretta soltanto qualche mese dopo. E come non pensare alla stessa Christine Lagarde, che soltanto un anno e mezzo fa blaterava sulla temporaneità dell’inflazione?

Esattamente, cosa significa la caduta dell’M1? C’è molta meno liquidità in circolazione. E’ naturale che sia così. L’aumento dei tassi è stato velocissimo come mai prima in era euro. E’ vero che il livello resti storicamente contenuto, ma una cosa è passare da una temperatura di 30 a una di 35 gradi, un’altra direttamente da 0 gradi a 35 gradi.

Lo shock termico è più forte nel secondo caso. E l’Eurozona arriva da un decennio di tassi a zero e rendimenti negativi. Il passaggio a rendimenti del 3-4-5% ha spinto ingenti flussi di capitali a favore del comparto obbligazionario, sottraendo liquidità ai consumi, tanto per fare un esempio.

Taglio tassi urgente con recessione dura Eurozona

Nel frattempo, molte imprese hanno smesso di investire e molte famiglie, già con bilanci decimati dal carovita, non possono permettersi di contrarre nuovi debiti per alimentare i consumi di beni durevoli (auto, elettrodomestici, mobili, case, ecc.). Ecco perché la recessione può rivelarsi più dura delle previsioni e spingere la BCE ad un repentino taglio dei tassi già dai primi mesi dell’anno prossimo. Dulcis in fundo, siamo sotto elezioni europee. Se l’inflazione smetterà di mordere, la principale preoccupazione dei governi sarà di contenere il dissenso interno cercando di sostenere le rispettive economie con il ritorno all’allentamento monetario. Persino in Germania.

giuseppe.timpone@investireoggi.it